Заявление на заём сотруднику – это документ, в соответствии с которым работник предприятия просит работодателя предоставить ему определённую сумму денег в долг, то есть фактически оформить договор займа. Процедура регулируется Гражданским кодексом РФ и всегда осуществляется с согласия обеих сторон трудового договора.

Заём на работе

Трудовой кодекс ни коим образом не упоминает о возможности работника оформить заём у своего работодателя, однако такая практика нередко встречается. Распространение такой формы правоотношений обуславливается в первую очередь удобством для обеих сторон договора. Главным плюсом для работника является отсутствие процентов по займу либо низкая процентная ставка, а работодатель в свою очередь получает дополнительное уважение от сотрудников. Удовлетворённый работник осуществляет свою трудовую функцию значительно лучше.

Кто может попросить и могут ли отказать

Как уже было сказано выше, процедура регулируется нормами ГК РФ, а это значит, что заключить договор может любой совершеннолетний гражданин. В нашем случае предъявляется ещё одно дополнительное требование – наличие заключённого трудового договора с организацией. Сделка носит гражданско-правовой характер, а это значит, что она осуществляется исключительно с согласия руководства предприятия. Перед тем, как писать заявление, следует лично побеседовать с директором и разузнать о возможности оформить заём. Однако руководитель не обязан подписывать прошение своего подчинённого. Всё зависит от личностных качеств заявителя, его должности на предприятии, размера заработной платы и других факторов, подвергающихся субъективной оценке потенциального займодателя.

Условия договора и способ возврата

Условия договора займа обуславливаются по соглашению сторон. Работник в своём заявлении должен обозначить:

- необходимую сумму;

- срок для возврата;

- предложить способ возвращения денежных средств работодателю;

- цель займа.

Зачастую именно от цели и зависит одобрение заявления. Если руководитель сочтёт указанную в документе причину весомой, шансы на получение одобрительной визы значительно возрастают. Директор может предложить привлечь к сделке поручителей или оставить залог.

Как правило, основным способом возврата займа является ежемесячное удержание средств из заработной платы сотрудника. Следует иметь в виду, что удержанию подлежит не больше, чем 20% от общей суммы оплаты труда.

Документы для оформления займа

Кредитные организации требуют предоставить определённый набор документов для одобрения займа. К ним относят:

- справку о доходах;

- справку о составе семьи;

- копию или выписку из трудовой книжки.

У работодателя на руках уже есть большая часть требуемых официальных бумаг. Усечённый список необходимых документов является ещё одним преимуществом оформления займа по месту работы.

Проценты

Сотрудник в заявлении в обязательном порядке должен обозначить процентную ставку по потенциальному займу. На практике она значительно ниже, чем в банке. Если на бумаге не будут обозначены условия по процентам, в соответствии с нормами ГК РФ на соглашение будет действовать процент по ставке рефинансирования ЦБ.

Кому подать заявление

Всеми вопросами, связанными с заработной платой работников, выдачей подотчётных денежных средств, а также с осуществлением иных финансовых операций ведает бухгалтерия предприятия. Обратиться следует именно туда. Главбух рассмотрит заявление на предмет корректности и передаст его руководителю на подпись. Если на официальной бумаге появится разрешительная виза, сотрудник будет вызван для составления и подписания договора займа. Все условия обговариваются лично.

Также имеется возможность обратиться с заявлением лично к директору организации. В таком случае процедура будет оформлена в ускоренном порядке.

Форма документа

На сегодняшний день все обращения работников к работодателю оформляются в свободной форме. Не существует никаких общеобязательных унифицированных бланков. Однако руководитель фирмы уполномочен своим приказом закрепить определённые шаблоны для заявлений своих подчинённых. Это крайне удобное решение, так как экономит рабочее время и делает документооборот более единообразным. Работнику следует обратиться в отдел кадров. Кадровик подготовит шаблон заявления на компьютере. Работнику останется только вписать в макет все необходимые сведения и условия потенциального договора займа. Если никакие бланки не закреплены, документ пишется на чистом листе бумаги формата А4.

В распоряжении сотрудника есть два способа изложения текста: рукописный при помощи чёрной или синей шариковой ручки (но не карандаша) и машинописный при помощи компьютера. Выбор стоит за заявителем.

Объясняем, как правильно составить заявление

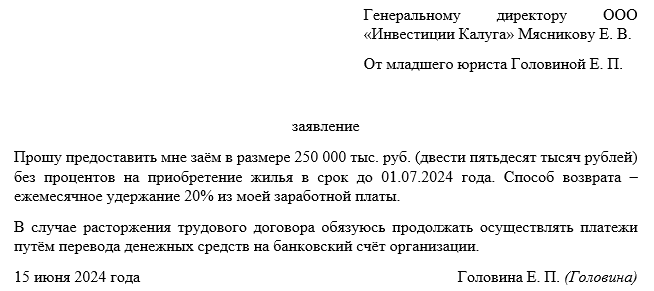

Начинаем составлять обращение к работодателю с шапки. В правом верхнем углу листа бумаги отмечаем, от кого и кому подаётся заявление. Указываем в дательном падеже ФИО руководителя предприятия, его должность в фирме и полное наименование организации-работодателя. Далее в родительном падеже оставляем фамилию и инициалы заявителя, должность согласно штатному расписанию.

Ниже по документу в центральной части листа со строчной буквы пишется слово «заявление». С нового абзаца начинаем формулировать суть обращения. Просим работодателя выдать заём и указываем сумму займа, срок, цель и способы возвращения. Что касаемо способов, то можно выделить следующие: возвращение наличными в кассу предприятия; перечисление на банковский счёт организации; удержание из заработной платы. Также имеет смысл обозначить факт выплаты денежных средств даже в случае увольнения из компании.

Примерный образец

На этом составление заявления окончено. Более подробно условия соглашения будут изложены в договора займа с работодателем. В завершение заявления ставится дата его передачи на предприятие, а также подпись заявителя с расшифровкой.

Работодатель по просьбе работника может предоставить ему определенную сумму взаймы на условиях. Заявление на заем позволяет сотруднику выразить свое желание получить у работодателя заем.

Файлы в .DOC:Бланк заявления на займ сотрудникуОбразец заявления на займ сотруднику

Как оформить займ

В организации может существовать отдельный нормативный локальный акт, определяющий порядок выдачи работникам займов. Сразу отметим, что наличие трудового договора особенно никак не сказывается на условиях займа.

Как правило, при выдаче займа работодатель может предложить:

- внести условия о займе в трудовой договор;

- заключить отдельный договора займа.

Обычно работодатели предпочитают последний вариант.

Договоры займа составляются в простой письменной форме и не подлежат обязательному удостоверению у нотариуса. Однако если у сторон будет такое желание, это можно сделать.

Условия договора

Как и любой договора, договор займа с работником должен содержать в себе набор определенных существенных условий, то есть без которых договор будет считаться ничтожным. К таким условиям относятся:

- предмет договора, то есть описание того, что, кому передано, в какой сумме и с какой целью;

- условия займа — то есть обязанность заемщика вернуть займодавцу деньги.

Проценты или безвозмездно

Регламентируются правоотношения, связанные с выдачей займов, главой 42 ГК РФ.

Работодатель может предоставить работнику как беспроцентный заем, так и заем, предполагающий выплату процентов. Как правило, займы работодателя тем и выгодны работнику, что они предполагают либо отсутствие процентов, либо выплату минимальных процентов.

Отметим, что если в договоре займа условие предоставления процентов не будет оговорено, это сделает его по умолчанию процентным. Процентная ставка при этом будет начисляться исходя из ставки рефинансирования Центробанка РФ (статья 809 ГК РФ).

Цели займа

Работник может обозначить в заявлении цель займа, то есть обозначить, каким образом он собирается использовать полученные деньги. В этом случае работодатель может осуществлять контроль использования денег (статья 814 ГК РФ). Если окажется, что полученные средства работник использует не в целях, оговоренных договором, то работодатель вправе потребовать досрочного возвращения взятых в долг денег и выплаты процентов за период пользования займом.

Поручительство и залог

Работодатель и работник, связанные трудовыми отношениями, безусловно, больше доверяют друг другу, чем, к примеру, заемщик и микрофинансовая организация. Однако работодатель может потребовать обеспечение займа, например, в виде определенного залога или поручительства.

Возврат займа и сроки

Законодательство не запрещает вычитать платежи по займу из заработной платы работника. Однако работник может и самостоятельно вносить деньги в кассу предприятия. В данном случае все зависит от желания и договоренности сторон.

Срок возврата займа определяется индивидуально и зависит от суммы займа, размера ежемесячных платежей и т.д. Поскольку в случае увольнения работник может оказаться неплатежеспособным, работодателю выгодно предусмотреть для себя определенные гарантии возврата. Например, путем указания в договоре займа условия, согласно которому работник после получения займа обязан отработать в организации как минимум полгода или год.

Отметим, что если срок займа в договоре не указан, то согласно ст. 810 ГК РФ заемщик обязан вернуть деньги в течение 30 дней с момента получения письменного требования от работодателя о возврате займа.

Составление заявления

Для того чтобы получить заем, работнику необходимо написать на имя руководителя организации соответствующее заявление. Если в организации имеется локальный нормативный акт, то форма заявления утверждается одновременно с ним, в качестве приложения. На нашем сайте имеется образец заявления на заем работнику, которым вы можете воспользоваться для своих нужд.

Структура заявления содержит в себе следующие расположенные друг за другом элементы:

- «шапку», в которой указываются ФИО и должность руководителя организации или работодателя-ИП, на имя которого пишется заявление, а также данные работника, то есть ФИО, структурное подразделение;

- название документа;

- текст заявления, то есть непосредственно просьбу к работодателю о предоставлении займа с указанием суммы;

- условия, на которых работник просит предоставить заем (срок, проценты, способ погашения);

- подпись и дату.

После того как руководитель одобрит заявление, составляется договор займа. Договор составляется в двух экземплярах: для работника и работодателя.

Дзен! Дзен! Дзен! На нашем Яндекс Дзен канале ещё больше особенных юридических материалов в удобном и красивом формате. Подпишитесь прямо сейчас →

-

Что говорит закон о выдаче займа сотруднику

-

Кто может попросить ссуду на работе

-

Как выдать займ работнику от работодателя

-

Какими проводками отразить выдачу беспроцентного займа работнику

-

Налоги за беспроцентный займ работнику

-

Беспроцентный займ сотруднику от организации: все нюансы кратко

Что говорит закон о выдаче займа сотруднику

Все нюансы выдачи займа сотруднику от организации описаны в 42 Главе Гражданского кодекса. Все, что важно учитывать при оформлении ссуды, содержится в параграфе 1 (статьи 807 — 818 ГК РФ). Сотрудник и его руководство должны опираться на него на каждом этапе.

Работник может попросить у начальства ссуду по любому законному поводу. Руководство, в свою очередь, вправе согласиться или отказать сотруднику организации. При этом работодатель может установить проценты или обойтись без них. Беспроцентные кредиты могут быть выгодны каждой стороне: сотрудник получает помощь и не переплачивает за нее так, как при займе в банке, а руководство повышает лояльность других работников.

Кто может попросить ссуду на работе

Хотя работник не должен готовить массу документов в подтверждение своей платежеспособности, как это было бы с банковским займом, он должен соответствовать определенным требованиям.

Каждая организация самостоятельно определяет, кому из работников можно занимать деньги. Чаще всего при выдаче кредита ориентируются на характеристики самого сотрудника и его заслуги, например:

- личные качества (как работник выполняет свои обязанности, взаимодействует с коллективом и работодателем и т.д.);

- профессиональные результаты;

- стаж работы (как правило, доверие работодателя обычно заслуживают те, кто дольше трудится на его предприятии);

- размер зарплаты;

- наличие других непогашенных займов;

- цель ссуды и т.д.

Все сопутствующие документы, которые обычно требуются займодателю, у организации уже есть. Для выдачи кредита работнику не нужно подавать ничего, кроме заявления.

В некоторых компаниях можно запрашивать небольшие займы сразу после трудоустройства — это одна из мер мотивации сотрудников. Другие организации выдают их только после окончания испытательного срока.

Как выдать займ работнику от работодателя

Если неправильно оформить процедуру выдачи беспроцентного займа, у компании могут быть проблемы с самим сотрудником или налоговой. Посмотрим, как нужно проводить такие сделки.

Как взять ссуду на работе: этапы процедуры

hidden>

Общий порядок оформления беспроцентного займа сотруднику выглядит так:

- Обращение сотрудника. Еще до подачи заявления работнику стоит устно обратиться к начальству и предупредить, что он хочет взять кредит. Цели заявки и вероятность выдачи средств можно обсудить неформально — все договоренности, к которым придут стороны, в дальнейшем зафиксируют при оформлении выдачи займа.

- Подача заявления. Сотрудник подает начальству заявление, в котором просит работодателя выдать ему беспроцентный кредит. Установленной формы для заявки нет, ее можно написать произвольно, отразив ключевые нюансы: личные данные заявителя, реквизиты организации, желаемые условия.

- Рассмотрение обращения сотрудника. Заявление на получение беспроцентного кредита регистрируют в канцелярии организации, потом его рассматривает начальство. Руководитель может запросить дополнительную информацию о сотруднике у бухгалтерии, кадрового отдела, прямого начальника, других работников.

- Оформление соглашения. Если руководство организации одобрит заявление, работник подписывает с ним договор о беспроцентном займе.

- Получение беспроцентного займа. Выдачу средств можно произвести наличными или с помощью перевода на карту.

Погашение беспроцентного займа — последний этап процедуры. Обычно руководство вычитает деньги из зарплаты работника до тех пор, пока тот полностью не закроет долг. Сумма вычета зависит от договоренностей между сторонами, длительности и размера беспроцентного кредита.

Как оформить договор

hidden>

Договор о беспроцентном займе нужно заключать письменно. Можно взять за образец обычное кредитное соглашение и добавить туда необходимые пункты.

В документе нужно указать исчерпывающую информацию о займе:

- его сумму;

- нулевую процентную ставку по возврату;

- сроки выдачи (для периодических выплат и окончательного погашения);

- цель.

В договоре нужно четко прописать, что займ — беспроцентный. Иначе проценты установятся автоматически — по ставке рефинансирования Центробанка. В этом случае компании-займодателю доначислят налог на прибыль.

В соглашение также включают другие ключевые обстоятельства сделки:

- место и дату оформления;

- полное название компании;

- данные руководителя и работника;

- периодичность возврата;

- право сотрудника вернуть деньги досрочно;

- способ погашения долга — вычет из зарплаты, передача наличными и др.;

- ответственность за невыполнение обязательств договора;

- методы разрешения возможных конфликтов;

- конфиденциальность.

В соглашении также нужно предусмотреть форс-мажорные обстоятельства, при которых работник может не выплачивать остаток долга и избежать при этом штрафа — чрезвычайные ситуации, военное положение и другие весомые причины.

Руководитель вправе убедиться, что сотрудник не врет ему о своих намерениях. Особенно, если речь идет о крупной сумме. Поэтому он может потребовать доказательства, которые подтверждают цель беспроцентного займа — медицинскую выписку, справку о составе семьи, платежное поручение и т.д.

Если в процессе потребуется изменить условия сделки (продлить срок, скорректировать сумму периодических возвратов и т.д.), стороны подписывают дополнительное соглашение к договору. Как только сотрудник получит деньги, соглашение вступает в силу.

Какими проводками отразить выдачу беспроцентного займа работнику

Займы сотрудникам проводят по счету 73 — там отражают любые расчеты с работниками, кроме зарплат и средств подотчета. Расчеты по займам отражают на субсчете 73.1.

Операции по беспроцентным кредитам оформляют такими проводками:

- Д/т 73.1; К/т 50 (51) — деньги выданы сотруднику (или переведены на его счет);

- Д/т 50, 51, 70; К/т 73.1 — долг возвращен.

Налоги за беспроцентный займ работнику

Если организация выдает кредит по ставке 0%, то никаких доходов от сделки она не получает. Поэтому и налоги платить ей не придется.

А вот сотрудник в глазах закона получает некоторую материальную выгоду — в сумме тех процентов, которые он экономит, отдавая работодателю только тело долга (статья 212 Налогового кодекса).

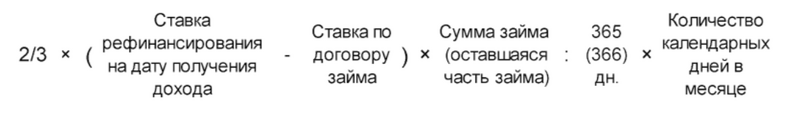

Материальная выгода зависит от ставки рефинансирования и считают её по формуле:

Формула расчёта материальной выгоды

Как налоговый агент, организация выполняет такие шаги:

- каждый месяц начисляет налог в размере 35% от материальной выгоды в течение действия сделки о займе (нерезидентам страны начисляют 30%);

- удерживает его из всех доходов работника (при этом суммарный размер удерживаемого налога не может быть больше половины дохода сотрудника) ;

- перечисляет НДФЛ в ИФНС не позднее следующего рабочего дня.

Важно! Материальную выгоду, полученную в 2021-2023 годах, освободили от НДФЛ (Федеральный закон от 26.03.2022 № 67-ФЗ).

Страховые взносы с экономии на процентах уплачивать не нужно.

Прощение долга

hidden>

Если сотрудник зарекомендовал себя как ответственный и преданный делу работник, который хорошо трудится на благо бизнеса, начальство может простить ему долг. Тогда деньги организации он может не возвращать — но налоги платить придется.

НДФЛ с выгоды от сэкономленных процентов работник будет выплачивать до конца действия соглашения. К этому добавляются обязательства по новой материальной выгоде — из-за освобождения от займа. Размер прощенной суммы облагается налогом по ставке 13%. При этом суммарный размер НДФЛ по-прежнему не может быть больше половины всего дохода работника.

Освобождение от налогообложения

hidden>

Иногда при беспроцентном займе можно не уплачивать НДФЛ от выгоды на сэкономленных процентах. Речь идет о таких случаях:

- Если беспроцентный займ работнику выдали для решения жилищного вопроса. Имеется в виду покупка недвижимости в любом виде (квартира, участок с домом, комната) или участка, предназначенного для строительства будущего дома, на территории России.

- Если сотрудник взял кредит в российской финансовой организации для рефинансирования займа, выданного для приобретения недвижимости или строительства.

Беспроцентный займ сотруднику от организации: все нюансы кратко

- Гражданский и налоговый кодексы не накладывают особых ограничений на процесс выдачи займа работнику от работодателя. Руководство компании самостоятельно решает, когда сотрудники могут об этом просить — сразу по факту трудоустройства или после испытательного срока.

- Порядок оформления, выдачи и возврата долга регулируется соглашением между сторонами и рамками 42 главы ГК РФ. Содержание и форма договора, в свою очередь, регламентируются статьями 807 и 808 ГК РФ.

- В соглашении важно указать беспроцентный характер займа.

- Организация не платит налоги на беспроцентный займ. Формально, она выдает сотруднику деньги и позже получает обратно ту же сумму, не получая при этом материальной выгоды.

- Сотрудник получает материальную выгоду от экономии на процентах, а потому платит НДФЛ (35% для резидентов, 30% для нерезидентов) с сэкономленной суммы. Налог удерживает и перечисляет в ИФНС работодатель.

- Если работнику прощают долг, он дополнительно уплачивает 13% НДФЛ с той суммы, которую ему простили.

Работник может попросить любую сумму — в пределах возможностей и планов работодателя. Но имейте в виду, что Налоговая служба обращает внимание на суммы больше 600 тысяч рублей. Согласно закону №115-ФЗ, она вправе устроить проверку и убедиться, что этот займ сотруднику — не попытка легализовать незаконные доходы.

Заявление на заем в организации — образец его приведен в нашей статье. Также мы подробно расскажем об условиях предоставления займа сотруднику и о том, как именно он должен быть оформлен документально.

Заем денег у работодателя: правовое регулирование

Организация-работодатель вправе по просьбе сотрудника предоставить ему определенную сумму взаймы на условиях, устраивающих обе стороны.

Наличие трудового договора между практически не влияет на правоотношения, связанные с выдачей займа. Последние регулируются по общим правилам параграфа 1 гл. 42 ГК РФ. Специальные нормы отсутствуют, то есть такой договор является простым договором займа с особенностями, обусловленными субъектным составом. Действие норм о потребительских займах на заемные отношения между предприятием и работником не распространяется (подп. 5 п. 1 ст. 3 закона «О потребительском кредите» от 21.12.2013 № 253-ФЗ). Некоторые компании принимают локальные нормативные акты о порядке выдачи займов работникам.

При этом возможны 2 варианта оформления заемных отношений:

- Внесение дополнительных условий о займе непосредственно в трудовой договор (смешанный трудовой договор).

- Заключение самостоятельного договора займа.

Последний вариант представляется наиболее целесообразным.

В подтверждение передачи денег заимодавцем оформляется:

- кассовый документ (расходный кассовый ордер, см. п. 6 указания Банка России «О порядке ведения кассовых операций юридическими лицами…» от 11.03.2014 № 3210-У);

- либо расписка (если деньги передаются через представителя — подотчетное лицо).

В КонсультантПлюс есть множество готовых решений, в том числе подробный путеводитель по судебной практике, связанной с договором займа. Если у вас еще нет доступа, вы можете оформить его бесплатно, на временной основе! Вы также можете получить актуальный прайс-лист К+.

Как правильно составить заявление на получение процентного или беспроцентного займа сотруднику

Для того чтобы заключить договор займа, работнику необходимо в первую очередь устно обратиться с такой просьбой к руководителю организации, а затем, после его одобрения, составить письменное заявление о предоставлении займа. Оно и будет основанием для заключения самого договора в случае, если работодатель примет положительное решение.

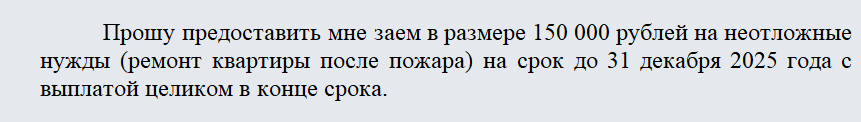

В организации может быть утвержден образец заявления на заем у работодателя. В противном случае оно составляется в свободной форме. Желательно, чтобы в нем была указана следующая информация:

- кому адресовано заявление (наименование организации, Ф. И. О. руководителя);

- данные заявителя (Ф. И. О., адрес места жительства, контактный телефон);

- непосредственно сама просьба, например: «Прошу предоставить мне заем в размере…»;

- желаемый срок займа и другие условия (например, цель займа, способ внесения платежей, размер процентов и т. д.);

- можно также добавить фразу «В случае увольнения из организации обязуюсь досрочно выплатить сумму займа»;

- подпись, дата.

Условия предоставления займа сотруднику

Итак, в своем заявлении работник выражает просьбу предоставить ему заем на определенных условиях, а работодатель вправе принять / не принять их и выдвинуть ряд встречных условий со своей стороны.

Рассмотрим подробнее возможные условия займа работнику от организации:

- Проценты за пользование суммой займа (ст. 809 ГК РФ). Как правило, заем от работодателя характеризуется безвозмездностью, то есть он предоставляется без условия об оплате процентов, что выгодно отличает его от кредита в банке. Возвращается ровно та сумма, которая изначально была передана работнику. Тем не менее возможен и возмездный вариант, но процент, как правило, ниже банковских.

ВАЖНО! Если договором прямо не предусмотрено, что он является беспроцентным, то по умолчанию он будет считаться возмездным, а проценты будут начисляться исходя из ключевой ставки Банка России (п. 4 ст. 809 ГК РФ).

- Цель займа. Работнику можно рекомендовать указать в заявлении цель займа, что повысит степень доверия к нему со стороны работодателя. Работодатель вправе осуществлять контроль целевого использования заемных средств (ст. 814 ГК РФ).

- Обеспечение займа. Стороны могут договориться, что на период до полного погашения долга организации передается в залог определенное имущество либо заем обеспечивается поручительством третьих лиц.

Срок займа и способы возврата

Для рассматриваемого вида займа характерно установление такого способа оплаты, как удержание очередного платежа из ежемесячного заработка сотрудника. Данный способ прямо не предусмотрен ГК РФ, однако признается судебной практикой не противоречащим законодательству (например, апелляционное определение Хабаровского краевого суда от 13.11.2013 по делу № 33-7329/2013). Возвращать заем можно и стандартным способом — путем внесения платежа в кассу предприятия.

В отношении рассматриваемого вида займа особенное значение приобретает и такое условие, как срок возврата. Трудовые отношения могут быть расторгнуты фактически в любой момент, что повлечет для работодателя сложности с возвратом долга. В связи с этим работодатель заинтересован в установлении обязанности работника досрочно выплатить сумму займа в случае увольнения в период срока действия договора займа. Кроме того, стороны могут по взаимному согласию установить обязанность работника в качестве обеспечения возврата долга отработать в организации определенный период (см., например, определение Московского городского суда от 24.11.2011 по делу № 33-38134).

Договор займа и иные сопутствующие документы

Образец заявления на заем в организации

Скачать

После согласования условий договора займа работник и руководитель должны заключить письменный договор. Кроме полного наименования и реквизитов сторон необходимо указать существенные условия — сумму займа и обязанность его возврата (ст. 810 ГК РФ), а также все дополнительные условия предоставления займа, по которым стороны достигли соглашения (см. предыдущие разделы). Дополнительно может быть оформлена расписка работника в получении денег либо акт передачи денег. Бухгалтерия должна выдать расходно-кассовый ордер.

В ряде случаев для заключения договора займа с работником может потребоваться общее решение собрания учредителей или акционеров (если речь идет об ООО или АО). Например, когда деньги даются в долг лицу, относящемуся к заинтересованным лицам (директору, учредителю), либо сделка по предоставлению займа является крупной — более 25% активов общества (ст. 46, 46 закона «Об ООО» от 08.02.1998 № 14-ФЗ).

***

Таким образом, заявление на предоставление займа является основанием для заключения договора займа между организацией и работником. Оно составляется в свободной форме, если образец заявления на заем денег у работодателя не утвержден. В заявлении целесообразно указать основные желаемые условия займа.

***

Статья оказалась полезной? Подписывайтесь на наш канал RUSЮРИСТ в Яндекс.Дзен!

Некоторые предприятия предоставляют возможность «своему» работнику получить определенный «займ» в сложных жизненных обстоятельствах.

Получение таких денежных средств бывает выгодно сотруднику, так как займ выдается под минимальный процент (или вообще без процентов).

Это лучше, чем идти в банк (или другую организацию) и получать деньги под серьезные проценты.

Попробуем разобраться, как оформить правильно заявление на займ сотруднику.

Правила оформления заявление на займ сотрудника

- Он оформляется в письменном виде. Заявление лучше всего написать «от руки». Перед написанием заявления обратитесь к руководителю предприятия. Надо узнать, дадут ли вам займ.

- Структура заявления на предоставление займа достаточно простая:

- «Шапка». Здесь указывается ваше ФИО, должность; кому предназначено ваше заявление.

- «Стандартная формулировка». Обычно такие заявления начинаются со слов просьбы. Например. «Прошу Вас выдать мне 5000 (пять тысяч) рублей в качестве ссуды [так называется займ в гражданском законодательстве] на срок 20 дней». Если есть возможность, укажите, какая причина стала основной для создания указанного вами заявления. Например. «Предоставленные деньги необходимы для экстренной медицинской помощи моему ближайшему родственнику». В обязательном порядке укажите, какой процент вы согласны заплатить за указанную сумму (или беспроцентно).

- Еще одним обязательным условием заявления на займ являются данные, которые говорят о погашении ссуды. Вам обязательно следует указать, каким образом ваш работодатель вернет себе деньги. Здесь есть несколько вариантов: например, вычет определенной суммы из вашего заработка или вы сами вернете необходимую сумму через несколько дней.

Например. «Деньги будут возвращены в срок 5 дней путем внесения денежных средств на счет юридического лица. Если деньги не будут возвращены в указанный срок, то указанную сумму следует списать из моего заработка за несколько месяцев».

Некоторые обязательные правила для данного договора

- Не забудьте подписать заявление, проставить на нем дату.

- Данное заявление следует отнести в бухгалтерию. Его надо зарегистрировать в установленном порядке. Теперь решать вашу судьбу будет работодатель.

Отметим, что не всегда работодатель предоставляет деньги. Оценивая вашу ситуацию (в том числе ваше отношение к работе), работодатель может спокойно отказать вам в предоставлении ссуды.

Ниже расположен типовой бланк и образец заявления на займ сотруднику вариант которого можно скачать бесплатно.

Читать документ далее

Организации и частные предприниматели имеют право выдавать ссуды другим организациям и собственным сотрудникам не только под низкий процент, но и без оплаты за пользование денежными средствами.

Для работника подобный заем выглядит намного привлекательнее банковского кредита благодаря отсутствию оплаты (при процентной ставке в 0%), а также отсутствию необходимости готовить пакет документов.

Бухгалтерии работодателя следует отразить в учете не только операции по выдаче и погашению ссуды, но и связанные с ними налоговые последствия.

Как влияет изменение ставки рефинансирования на определение суммы материальной выгоды от экономии на процентах?

Требования к сотруднику

В каждой компании приняты собственные правила, применяемые при кредитовании работников. Некоторые предприятия в качестве средства мотивации выдают небольшие суммы в долг работникам практически с момента их трудоустройства в компанию, другие – после прохождения испытательного срока работы.

В серьезных компаниях решение о выдаче работнику беспроцентного займа в соответствии с его заявлением принимается руководством организации исходя из материальных возможностей компании и с учетом характеризующих заявителя факторов в виде:

- его личностных качеств (ответственность, качество труда);

- продолжительности работы в компании;

- величины получаемого дохода (заработной платы);

- наличия действующих (непогашенных) долгов по ссудам в различных кредитных организациях;

- характеристики непосредственного руководителя работника;

- целей, для которых запрашивается ссуда.

Потенциальный заемщик входит в число сотрудников организации, в которую он обращается за кредитом, а потому практически все требуемые для рассмотрения вопроса о выдаче средств документы находятся в бухгалтерии и кадровой структуре работодателя.

При положительном рассмотрении заявки в организации готовится соответствующий приказ и уведомление (распоряжение), после чего с работником подписывается договор о займе.

Источником денежных ресурсов для выдачи займов могут служить личные деньги руководителя организации, часть резервного, уставного или других фондов, а также нераспределенная прибыль предприятия.

Вопрос: Какой код указывается в поле 20 платежного поручения при перечислении беспроцентного займа своему работнику?

Посмотреть ответ

Выдаваемые средства не касаются коммерческих или предпринимательских целей ни одной из сторон соглашения.

Важно! Если сотрудник запрашивает крупную сумму средств с указанием конкретной цели их использования, работодатель вправе запросить подтверждающие документы (план квартиры проживания или договор-намерение при покупке жилья, справку о составе семьи, медицинское заключение при необходимости лечения).

Оформление соглашения о беспроцентном займе

ВАЖНО! Образец договора беспроцентного займа от КонсультантПлюс доступен по ссылке

При заключении договора о кредитовании с сотрудником сделка должна производиться в письменном виде (ст. 808 ГК РФ, ст. 5 ФЗ №82 (19.06.00)). В качестве образца может использоваться стандартный кредитный договор, в который добавляются специфические условия, касающиеся конкретной сделки.

Величина процентной ставки за пользование ресурсами прописывается в тексте документа. Если размер ставки не указан, то получатель ссуды обязан производить оплату вознаграждения по займу в размере ставки рефинансирования, установленной ЦБ РФ на день погашения долга. В ситуации с беспроцентной сделкой условие должно прописываться с указанием ставки в размере 0% (ст. 809 ГК РФ).

В тексте должны прописываться и другие условия предоставления займа в виде:

- его размера;

- срока выдачи (даты выдачи средств и окончательного возврата);

- целевого назначения.

Договор должен содержать сведения о:

- месте и дате заключения сделки;

- наименовании кредитора и его руководителе (учредителе);

- данных заемщика (работника);

- периодичности и способах погашения долга с указанием возможности досрочного возврата полученных средств;

- штрафных санкциях при нарушении любой из сторон условий соглашения;

- обстоятельствах форс-мажора, освобождающих участников договора от исполнения обязательств;

- конфиденциальности документа, то есть неразглашении условий соглашения иным лицам за исключением случаев, предусмотренных законодательно;

- способах разрешения сторонами спорных вопросов, возникающих при исполнении соглашения.

В случае продления срока действия сделки или корректировки иных ее условий сторонами подписывается дополнительное соглашение к договору, являющееся его неотъемлемой частью.

Договор вступает в силу с момента получения заемщиком (сотрудником) денег, подтверждаемого кассовым (расходным) ордером или платежным поручением в зависимости от способа получения денег (наличными, перечислением на счет заемщика в банке).

Порядок возврата займа указывается в тексте соглашения, в противном случае заемщик вправе по своему усмотрению погашать долг путем внесения денег в кассу кредитора или перечислением средств на расчетный счет предприятия.

Важно! Если кредит носит целевой характер, то заемщик должен в оговоренный срок представить организации-работодателю документы, подтверждающие использование ссуды на предусмотренные в договоре цели (договор купли, платежное поручение, акт приемки, расписку).

Налогообложение по кредиту работнику компании

Работодатель, выдавший беспроцентный кредит, не получает от исполнения сделки доходов, поэтому не производит выплату налогов.

Получение беспроцентной ссуды сотрудником влечет для последнего налоговые последствия, так как он получает материальную выгоду, выраженную в виде экономии средств на отсутствии процентов по сделке (ст. 212 НК РФ). Подобный доход подлежит налогообложению на общих основаниях.

После выдачи беспроцентной ссуды компания обязана производить:

- начисление НДФЛ по ставке 35% на сумму сэкономленных процентов в течение всего периода действия договора о займе (ежемесячно по последним числам месяца);

- удержание налога с любых доходов сотрудника-заемщика с учетом того, что общая сумма удерживаемого НДФЛ не должна быть больше 50% выплачиваемого дохода;

- перечисление НДФЛ в бюджет на следующий рабочий день после удержания.

Доход в виде экономии на отсутствии процентов не облагается налогом на доходы физического лица в случаях, если:

- ссуда предназначена для нового строительства или для покупки в пределах территории Российской Федерации жилья (дома, комнаты, доли в жилом помещении), земельного участка с расположенным на нем жилым строением или для проведения индивидуального жилищного строительства (ИЖС);

- кредит выдан банковским учреждением, расположенным на территории РФ, для рефинансирования целевого займа, выданного для ведения ИЖС или покупки жилья.

Вопрос: В какой срок нужно исчислить и перечислить НДФЛ с дохода работника в виде материальной выгоды от беспроцентного займа? Как заполнить разд. 2 расчета 6-НДФЛ по материальной выгоде от экономии на процентах?

Посмотреть ответ

Если долг прощается

Если организацией принято решение не взыскивать долг с сотрудника, а простить его, то налог, начисленный на размер выгоды от сэкономленных процентов по ссуде, должен удерживаться с заработка работника до полного его исчерпания.

Должна облагаться налогом (13%) и сама сумма долга со дня прощения, выраженного в виде уведомления о прощении долга или в виде соглашения о дарении денег (ст. 210, 224 НК РФ).

Итого в случае прощения долга из заработка работника удерживается налог:

- с суммы долга (прощенного);

- с выгоды от сэкономленных процентов на дату прощения;

- на доходы, выплачиваемые физическому лицу (НДФЛ).

В этом случае общая сумма удержанных налогов также не должна превышать 50% выплачиваемого дохода.

Проводки

По бухгалтерскому учету все виды расчетов с сотрудниками (кроме заработной платы и сумм подотчета) отражаются на счете 73, а расчеты по кредитам – на субсчете 73-1.

Проводки по счетам при кредитовании работника выглядят следующим образом:

- в момент выдачи займа — Дебет сч. 73-1 / Кредит сч.50 («Касса») или сч. 51 («Расчетные счета»);

- при погашении ссуды – Дебет сч. 50, 51, 70 (в зависимости от порядка платежа) / Кредит сч. 73-1.

Проценты по договору отсутствуют, поэтому в учете не отражаются.

Важно! При недостатке дохода для удержания всей суммы налога по окончании отчетного года (до 1 марта следующего года) налоговый орган должен быть проинформирован о невозможности удержания налога по форме 2-НДФЛ (с признаком 2).

Некоторые нюансы беспроцентной сделки

Соглашение беспроцентного займа между предприятием и сотрудником регулируется ст. 42 ГК РФ и ст. 809 НК РФ.

Законодательные нормы и акты в РФ, включая Гражданский и Налоговый кодексы, не содержат каких-либо запретов в отношении предоставления организациями кредитов сотрудникам. Но выданная ссуда может привлечь внимание ФНС, если ее размер превысит 600 тыс.руб., согласно ФЗ № 115 (07.08.2001) о противодействии легализации полученных преступным путем доходов.

Факт, что сделка является именно беспроцентной, должен обязательно найти отражение в тексте соглашения. В противном случае по умолчанию ставка по договору принимается равной ставке рефинансирования НБ и производится доначисление налога на прибыль.