Самозанятость – юридическое оформление индивидуальной трудовой деятельности (ИТД)

Самозанятость — это индивидуальная трудовая деятельность (сокращенно – ИТД), личная деятельность гражданина РФ, проводимая в целях обеспечения занятости с получением дополнительного дохода. Человек, желающий оформить себя как индивидуального предпринимателя, обязан подать заявление с пакетом документов в соответствующий орган (Налоговую службу). Все кто оформил индивидуальную трудовую деятельность могут тоже воспользоваться услугами юриста и адвоката которые могут оказать комплексную поддержку в различных юридических вопросах, а так-же оказать помощь в оформлении самозанятого, включая сбор документации и представительство в вышестоящих органах.

Что значит самозанятые?

- Налог на профессиональный доход (НПД) регулируется Федеральным законом № 422-ФЗ от 27.11.2018, а не Налоговым кодексом. В нем НПД присвоен статус экспериментального. Срок — 10 лет. Проводится с 01.01.2019 по 31.12.2028 в четырех регионах — Москва, Московская и Калужская области, республика Татарстан. Самозанятые граждане — это физические лица, участвующие в экспериментальном использовании НПД на их территории.

Самозанятый платит пониженный налог с доходов, а не 13%:

- 4% — когда товары и услуги реализуются физическим лицам;

- 6% — юридическим.

Применение любых налоговых ставок требует разделённого формирования налоговой базы. НПД применим доход в календарном году, который не превышает 2 400 000 рублей.

Оформление Самозанятости — индивидуальной трудовой деятельности

Индивидуальный предприниматель – это физическое лицо, получившее статус предпринимателя, после государственной регистрации в Налоговой службе. Для оформления индивидуальной трудовой деятельности, гражданин РФ обязан заполнить заявление по установленной форме Р21001 и подать его в налоговую инспекцию.

Регистрация осуществляется в несколько шагов

- выбор способа регистрации. Оформление индивидуальной деятельности осуществляется в стенах Налоговой службы по месту проживания гражданина РФ. В случае невозможности самостоятельного посещения органа исполнительной власти, можно воспользоваться онлайн услугой регистрации

- выбор кода деятельности по ОКВЭД. Перед заполнением заявления на открытие ИП, необходимо определиться с кодом деятельности по ОКВЭД. Он зависит от бизнеса гражданина РФ. Существует специальный классификатор в ОКВЭД, который позволяет подобрать подходящий код предпринимательской деятельности

- заполнение заявления по установленной форме Р21001. Заявление по форме Р21001 – это основной документ, который обязателен к подготовке. В случае некорректного заполнения или внесения явных ошибок, гарантирован отказ

Важно!

С 2018 года, в заявлении обязательным пунктом выступает указание адреса электронной почты.

- оплата установленной государственной пошлины. Регистрация ИТД – процедура бюджетная, стоимость не выходит за рамки 800 рублей. Оплата осуществляется любым удобным для клиента способом, по реквизитам или специально сформированным на сервисе ФНС квитанциям

- выбор системы налогообложения. Указанный пункт является важным, и способен прямым образом повлиять на прибыльность бизнеса. Начинающим ИТД целесообразно воспользоваться упрощенной системой налогообложения. Подать соответствующий запрос необходимо спустя 30 суток, после оформления ИТД.

Для открытия ИП необходимо собрать требуемый пакет документации, он включает:

- заявление, составленное по установленной форме Р21001

- квитанция об уплате государственной пошлины

- документ, удостоверяющий личность гражданина РФ (копию)

- уведомление о переходе на УНС

- доверенность (в случае, если подачей документов занимается доверенное лицо)

Важно!

Заявление с пакетом документов подается в Налоговую службу по месту регистрации гражданина РФ.

После регистрации ИТД, необходимо получить бумажные документы. Сделать это можно по запросу заявителя в ИФНС или МФЦ.

Юридические услуги для самозанятых

Юридические услуги для самозанятых — это услуги, которые могут понадобиться на любом этапе деятельности или оформления статуса индивидуальной трудовой деятельности.

Наша компания предоставляет комплексную поддержку по заданному вопросу. В обязанности специалистов входит:

- юридическое консультирование

- споры со страховыми компаниями

- внесение изменений в действующие документы

- подготовка договоров

- разработка нормативных актов

- сдача налоговых деклараций

- сдача бухгалтерской отчетности

- решение споров хозяйствующих объектов

- полное юридическое сопровождение

Компания ООО «Атлант» предоставляет полный спектр услуг после регистрации ИП. Для получения подробной консультации, звоните по указанным номерам телефонов.

Когда актуальна юридическая помощь для самозанятого

Оформление индивидуальной трудовой деятельности (самозанятого) – это сложный сегмент, регулирование которого осуществляется за счет действующих нормативных актов. Простому гражданина РФ сложно обеспечить соответствие деятельности всем установленным правилам. В данном случае требуется квалифицированная юридическая помощь.

Поддержка юриста актуальна в следующих направлениях:

- регистрация или закрытие статуса ИТД

- решение вопроса относительно трудоустройства сотрудников

- составление локальных актов

- заключение договоров с контрагентами

- получение лицензий и разрешений на ведение деятельности

- решение конфликтных ситуаций с сотрудниками

- решение конфликтных ситуаций с контрагентами

- решение спорных вопросов с органами контроля – ФНС, Роспотребнадзор и т.д.

Деятельность юристов направлена на разъяснение всех ситуаций, связанных с регистрацией ИТД. При возникновении вопросов, звоните по указанным номерам телефонов. Консультации доступны на бесплатной основе!

Услуги юристов по индивидуальной трудовой деятельности (самозанятости)

Услуги юристов по индивидуальной трудовой деятельности заключаются в работе с документацией, представительстве в регистрирующих органах и ведении других процедур.

Юридическая компания «Атлант» предоставляет полный спектр услуг, после регистрации ИП. В обязанности квалифицированных сотрудников входит:

- предоставление первичной консультации

- составление проектов и договоров

- разъяснение вопросов относительно трудоустройства сотрудников

- защита бизнеса в рамках уголовного права

- представительство и защита интересов бизнеса в хозяйственных спорах

- возмещение вреда

- взыскание штрафных санкций

- юридический аутсорсинг

Квалифицированные специалисты оказывают помощь во всех вопросах, касающихся индивидуального предпринимательства. Спектр услуг составляется в персональном порядке, с учетом потребностей клиента.

Услуги адвокатов по индивидуальной трудовой деятельности

Услуги адвокатов по индивидуальной трудовой деятельности предоставляются всем гражданам РФ, прошедшим путь регистрации ИП. Специалисты проводят полную консультацию, с разъяснением любых вопросов, связанных с ведением бизнеса.

В обязанности адвокатов входит:

- консультации по разъяснению действующих нормативных актов

- проведение юридического анализа

- подготовка заключений

- составление проектов договора

- представление интересов клиента в переговорах с партнерами

- юридическая помощь на любом этапе развития бизнеса

- представительство интересов клиента в налоговой службе

- защита бизнеса в рамках уголовного производства

- юридический аутсорсинг

Компания ООО «Атлант» предоставляет комплексные услуги по индивидуальной трудовой деятельности. Специалисты консультируют, сопровождают при посещении налоговой службы, ведут полный аутсорсинг предприятия.

Стоимость услуг юриста по индивидуальной трудовой деятельности

В стандартный тариф входит:

- проверка документации

- устное и письменное консультирование

- представительство в органах исполнительной власти

- защита интересов клиента

Получить персональный расчет стоимости можно по указанным номерам телефонов. За подробной информацией обращайтесь в любое удобное время!

Рекомендуемые страницы

- О компании Атлант Читать тут

- Услуги адвоката Читать тут

- Услуги юриста Читать тут

Самозанятые — это граждане, которые работают сами на себя, без наемных работников. Они перешли на специальный налоговый режим — НПД, и теперь экономят на налогах. Им не нужно сдавать отчетность и заполнять декларации, платить страховые взносы и оформлять ИП. А еще они совмещают самозанятость с обычной работой без перерывов в трудовом стаже.

Стать самозанятым просто: зарегистрируйтесь онлайн за 2-3 минуты. Если сомневаетесь — эта статья для вас. Разбираемся, что означает «самозанятые граждане» и выгодно ли в 2021 году переходить на НПД.

Кто такие самозанятые граждане

Определение. Самозанятые — это граждане или ИП, которые встали на налоговый учет и платят налог на профессиональный доход — НПД. На самом деле, в законе отсутствует понятие «самозанятые граждане». Поэтому правильно говорить — плательщики НПД.

Что означает «самозанятые граждане». Это люди, которые самостоятельно находят заказчиков и лично оказывают для них услуги, выполняют работы. Например, ремонтируют сантехнику и строят дома, делают прически и маникюр на дому, сидят с детьми после школы или сдают жилье посуточно. Они самостоятельно занимают себя: не нанимаются по трудовому договору и не привлекают помощников для своей работы. За нее самозанятые граждане получают вознаграждение — профессиональный доход.

Закон о самозанятых. Закон № 422-ФЗ от 27.11.2018 вступил в силу в январе 2019-го. Он ввел режим НПД, установил ставки и правила работы. В нем написано, кто может работать по НПД, что для этого нужно и что может помешать. Специально читать его не нужно — мы достали из него все самое важное и ниже будем неоднократно на него ссылаться.

Зачем нужна самозанятость. Чтобы начать работать официально. С помощью НПД государство легализует граждан с теневыми трудовыми доходами. Им предложили выгодный налоговый режим с небольшими ставками и простую регистрацию. Самозанятые граждане показывают доход от подработок и бизнеса, платят налоги и не получают штрафы за работу без оформления (ст. 14.1 КоАП).

В каких регионах работает «самозанятость». Во всех регионах России. Сразу НПД ввели в 4 субъектах: в Москве, МО, Татарстане и Калужской области. С начала 2020-го к эксперименту присоединили еще 19 регионов. А с 01.07.2020 применять НПД разрешили во всех субъектах, где приняты специальные законы (пп. 3 п.1 ст. 1 закона № 422-ФЗ). 19 октября 2020 года такой закон вступил в силу в Ингушетии, что означает — самозанятые граждане могут официально оформиться по всей России.

Обратите внимание

НПД — это временный эксперимент. Он будет работать 10 лет, до конца 2028 года (п. 2 ст. 1 закона № 422-ФЗ). Затем самозанятые перейдут на иной налоговый режим.

Как работает самозанятость

Как работают самозанятые граждане: как понять, какую отчетность сдавать? В какую налоговую ходить? Где регистрироваться и вести деятельность? Государство упростило основные моменты — никуда ходить и ничего сдавать не нужно. Регистрируетесь онлайн и работаете как раньше.

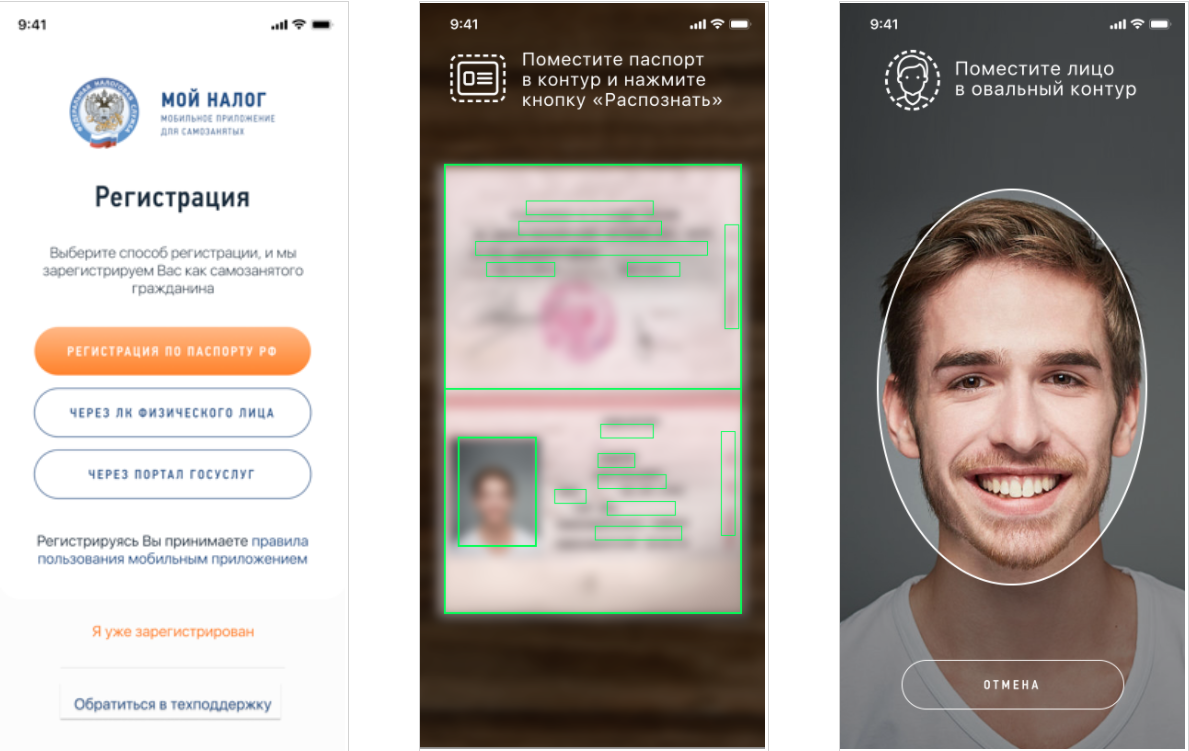

Как контактировать с ФНС. Дистанционно, через приложение «Мой налог». Его можно скачать на смартфон или пользоваться на сайте налоговой. Лично ходить в ИФНС за квитанциями и справками не нужно.

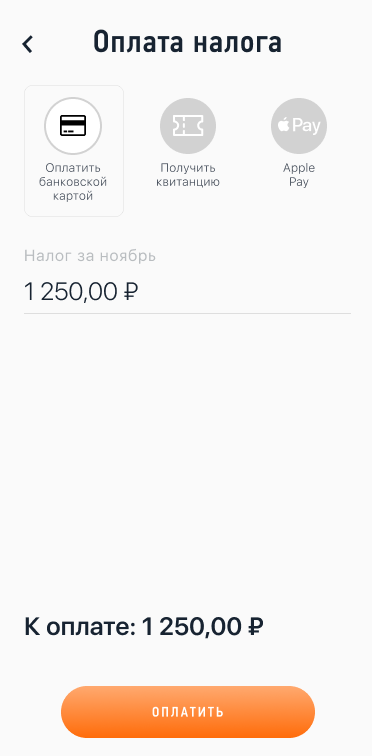

Как платить налоги по НПД. Тоже дистанционно. Самому ничего считать не нужно. Самозанятый гражданин формирует в приложении чеки, указывает сумму дохода и источники его получения. Все остальное автоматизировано: ИФНС сама посчитает налог, пришлет уведомление и напомнит до какого числа нужно его оплатить.

Платить можно прямо в телефоне. Неудобно — формируйте квитанции и оплатите в банке. А еще можно настроить автоплатеж — нужную сумму спишут с карты автоматически.

Как сдавать отчетность. Самозанятые граждане в 2021 году не сдают налоговую отчетность. Доходы учитываются автоматически в телефоне. Заполнять и подавать декларацию тоже не нужно. Приложение хранит все важные цифры, суммы по чекам и уведомления.

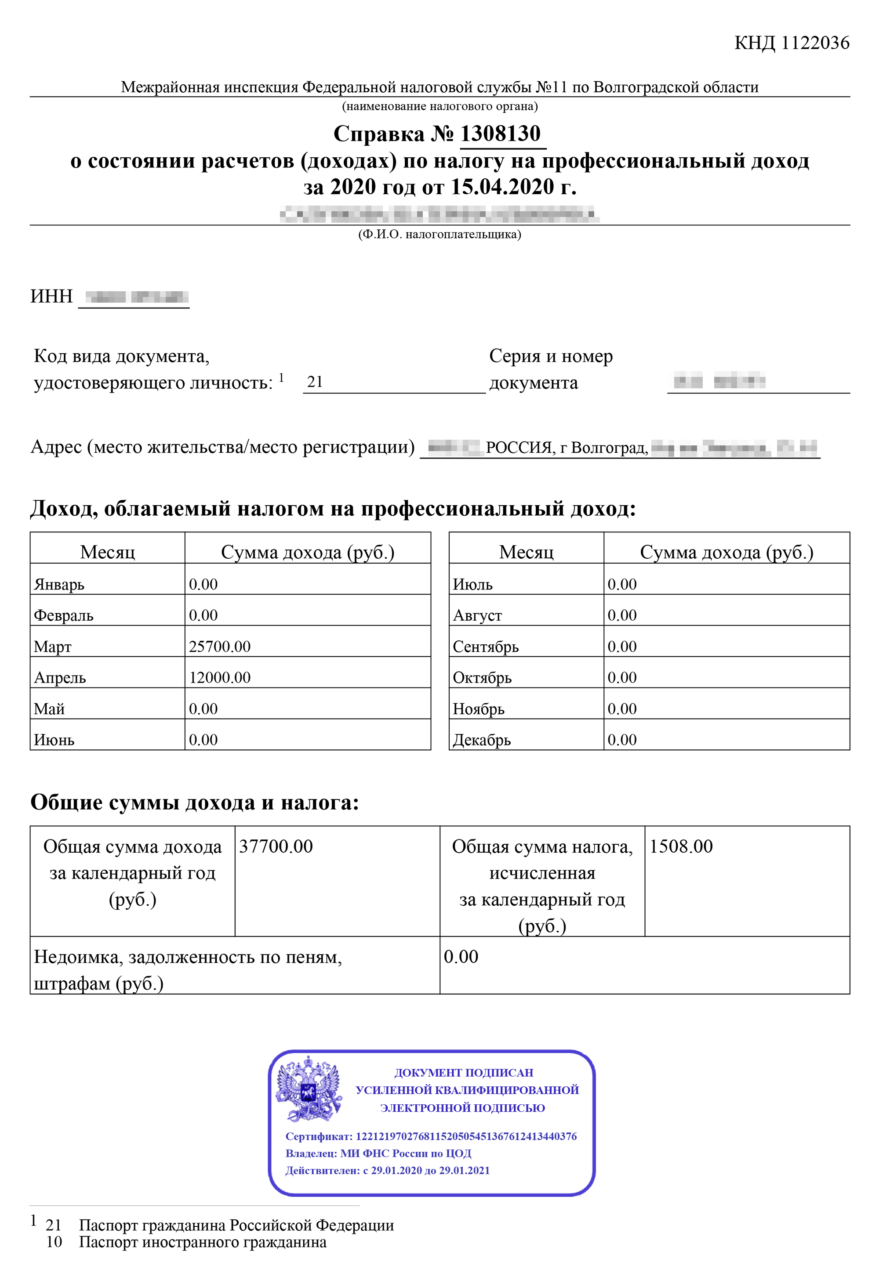

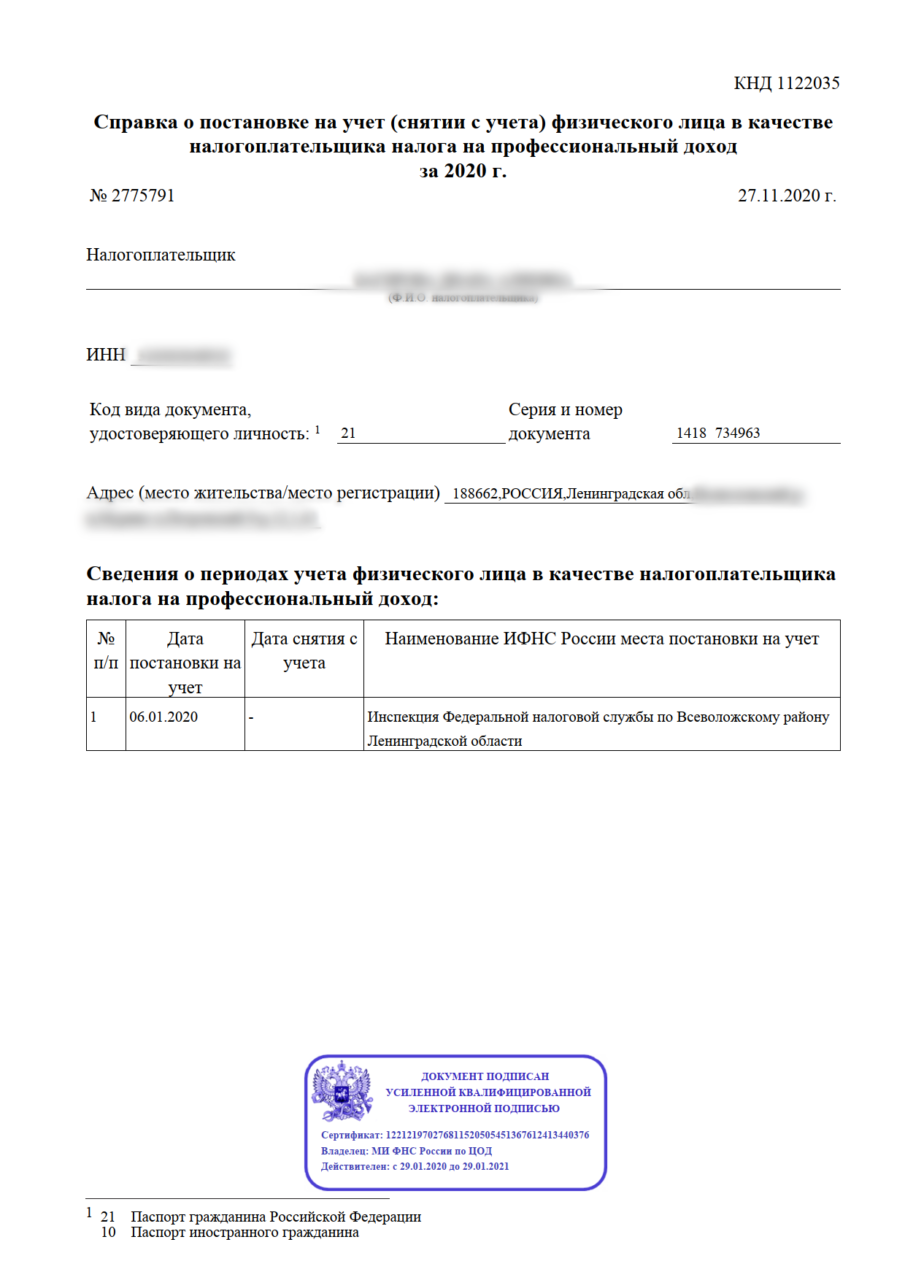

Как получать справки. Опять в приложении. Самозанятым доступны два вида справок:

- о регистрации как плательщика НПД;

- о прибыли за выбранный период.

Они формируются в электронном виде и подписываются ЭЦП. Если нужно, справку отправят на e-mail.

Нужно ли увольняться с основного места работы. Нет, не нужно. Работу по трудовому договору можно совмещать с самозанятостью и так — продолжать копить страховой стаж. С трудовых заработков вы платите НДФЛ, с доходов по самозанятости – НПД. Иногда самозанятость разрешена даже для госслужащих. Но только в одном случае — если чиновник сдает жилье (пп. 4 п. 2 ст. 6 закона № 422-ФЗ).

Какие налоги платят самозанятые граждане

Только НПД. Этот налог заменяет самозанятым гражданам все остальные. Его начисляют только за периоды, когда были заработки. Если доходов за месяц не было, то и налоги за этот месяц не платим.

Налоговая ставка. Для самозанятых граждан она зависит от источника прибыли (ст. 10 закона № 422-ФЗ):

- 4% — с переводов от граждан;

- 6% — с переводов от предприятий и индивидуальных предпринимателей.

Чтобы ИФНС правильно рассчитала налог, самозанятому придется указывать в приложении, сколько и от кого он получил денег, кто из плательщиков является физлицом, кто ИП, а кто — фирма.

Обратите внимание

Налоговые ставки для самозанятых граждан едины по всей стране и установлены на весь срок действия программы. Регионы и федеральный центр не смогут их поднять до 2029 года (п. 3 ст. 1 закона № 422-ФЗ).

Налоговый вычет. Его предоставляют всем самозанятым автоматически. Писать заявления и подавать декларацию не нужно. Это одноразовый бонус — государство готово на некоторое время снизить самозанятому налоговую ставку (ст. 12 закона № 422-ФЗ):

- до 3% — с переводов от граждан;

- до 4% — с переводов от фирм и ИП.

Льгота действует, пока самозанятый не сэкономит на НПД 10 тыс. рублей. Не успеет израсходовать вычет в 2020-м, льгота переносится на 2021-й. Затем будет действовать стандартная ставка в 4-6%.

Налоговая база. Это все деньги, полученные за выполнение самозанятым услуг и работ (ст. 8 закона № 42-ФЗ). НПД рассчитывается на все доходы, кроме трудовых и полученных от разовых имущественных сделок.

Представим, что самозанятый — строитель Пётр. Он официально работает в подрядной организации, в свободное время выполняет мелкие ремонты. А еще сдает квартиру посуточно. Налоговая база по НПД — доходы от ремонтов и аренды. С зарплаты Петр платит НДФЛ.

Налоговый период. Это срок, за который суммируют прибыль и начисляют НПД. Его рассчитывают помесячно (п. 1 ст. 9 закона № 422-ФЗ). Уведомление за прошлый месяц ИФНС пришлет в этом месяце до 12 числа. Заплатить налоги нужно в течение 13 дней — до 25 числа.

Пример расчета НПД. Представим, что наш строитель Петр выполнил в ноябре: 4 заказа на мелкий ремонт — по 5 тыс. рублей; 1 заказ от ЖСК — на 15 тыс. рублей; а еще сдал квартиру в аренду физлицам на 8 суток — каждые сутки по 1,5 тыс. рублей. Всего — 47 тыс. рублей. До 12 декабря ему на мобильный придет уведомление с суммой налога 2180 рублей, где:

- по переводам от физлиц за ремонт: 4 заказа × 5 тыс. рублей × 4% = 800 рублей;

- по переводам от физлиц за аренду: 8 суток × 1,5 тыс. рублей × 4% = 480 рублей;

- по переводам от организаций за ремонт: 1 × 15 тыс. рублей × 6% = 900 рублей.

Какие налоги не платят самозанятые граждане

НПД отменяет для самозанятых сразу 3 вида обязательных платежей: НДФЛ, НДС и страховые взносы (п. п. 8, 9, 11 ст. 2 закона № 422-ФЗ).

НДФЛ. Но только с тех доходов, с которых рассчитан НПД. Если самозанятый получил доход, например, от продажи квартиры, НПД на него не распространяется. НДФЛ платить все равно придется.

НДС. Самозанятые не платят НДС. Исключение — импорт продукции из-за границы. При растаможивании товаров самозанятые платят НДС.

Страховые взносы. Их тоже платить не нужно. Это правило работает и для ИП, перешедших на НПД. Взносы на медицинское страхование переводятся автоматически — 37% уплаченного НПД уходит в ФОМС. А вот в ПФР взносов нет совсем. Их самозанятые граждане могут делать добровольно.

Обратите внимание

В качестве меры поддержки в период пандемии covid-19 правительство вернуло самозанятым гражданам налоги, уплаченные ими в 2019 году. А еще выделило дополнительный бонус — 1 минимальную зарплату на уплату налогов (Постановление Правительства № 783).

Что лучше: быть ИП или самозанятым гражданином

Все зависит от целей и задач, которые нужно решить.

Самозанятость проще и быстрее оформить. У самозанятых граждан нет обязательной отчетности и страховых взносов. Им в отличие от ИП не нужны кассы. ИП и сами могут стать самозанятыми — для этого они просто переходят на НПД в мобильном приложении. И все! Вот основные отличия этих двух форм деятельности.

| ИП | Самозанятые | |

|---|---|---|

| Регистрация | Лично или онлайн. Госпошлина — 800 рублей Срок — 3 дня |

Только онлайн Нет госпошлины Срок — 6 дней |

| Налоги | Зависят от налогового режима | Только НПД |

| Страховые взносы | Обязательные В 2020 году — 41 тыс. рублей + 1% от дохода ˃ 300 тыс. рублей |

Добровольные |

| Отчетность | Есть | Нет |

| Сотрудники | Можно | Нельзя |

| Касса | Нужна, но не всегда | Не нужна |

Чтобы сравнить ИП и самозанятость корректно, нужно знать конкретный налоговый режим, на котором работает ИП. Чаще всего это патентная система — ПСН, или упрощенка — УСН. Они очень сильно отличаются от НПД. Это понятно даже без подробностей, при поверхностном изучении.

| НПД | ПСН | УСН | |

|---|---|---|---|

| Виды деятельности | Все, кроме запрещенных видов работ | 1 патент — 1 вид. Можно заниматься только разрешенным бизнесом (п. 2 ст. 346 НК) |

Ограничений нет |

| Налоговые ставки | 4-6% | 6% с потенциального дохода | 6-15% |

| Совмещение с другими режимами | Нет | Можно | Можно, но не со всеми |

| Срок применения | Без срока | 1-12 месяцев | Без срока |

| Сотрудники | Нет | До 15 человек | До 130 человек |

| Максимальный доход | 2,4 млн рублей | 60 млн рублей | 200 млн рублей |

| Налоговый учет | Нет | Книга учета доходов и расходов | Книга учета доходов и расходов |

| Декларации | Нет | Нет | Да |

| Касса | Не нужны | Нужна Есть исключения |

Нужна Есть исключения |

Когда выбираете налоговый режим, учитывайте свои задачи и цели. Для многих из них самозанятость может не подойти. Например, если вы нанимаете работников или получаете больше 2,4 млн рублей дохода в год.

Кто может стать самозанятым гражданином

Граждане РФ: физлица и ИП, если вид их работы и доходы не попадают под ограничения. Минимальный возраст для перехода на самозанятость — 14 лет. Для оформления НПД несовершеннолетнему нужно разрешение родителей.

Граждане стран ЕАЭС. Это люди с паспортом Беларуси, Армении, Казахстана и Киргизии (п. 3 ст. 5 закона № 422-ФЗ). Они оформляют самозанятость на тех же условиях, что и россияне.

Ограничения по видам работ. Нельзя перейти на НПД, если ваша работа обязательно требует оформления ИП или учреждения юр. лица (п. 6 ст. 2 закона № 422-ФЗ). Например, нельзя осуществлять детективную или охранную деятельность, не получится открыть турагентство и т.д.

А еще есть запрещенные виды деятельности для самозанятых граждан. Нельзя оформить самозанятость, если налогоплательщики (п. 2 ст. 4 закона № 422-ФЗ):

- Продают подакцизные товары. Например, сигареты или коньяк.

- Перепродают товары чужого производства.

- Добывают и продают полезные ископаемые.

- Управляют чужим бизнесом на основании договора поручительства, комиссии или агентского договора.

- Работают курьерами и принимают оплату за чужие товары от заказчиков. Исключение — использование при приеме платежей кассы продавца.

- Состоят на муниципальной или госслужбе. Исключение — аренда жилья.

Разрешенные виды деятельности. Любая другая профессиональная деятельность разрешена для самозанятых граждан. Список профессий в законе отсутствует. Это могут быть любые виды работ и услуг, которые вы оказываете лично, например:

- косметические услуги;

- любой фриланс и удаленная работа в интернете;

- программирование, веб-дизайн, копирайтинг;

- грузопассажирские перевозки;

- бухгалтерский и юридический консалтинг;

- строительство и ремонты;

- обучение детей, репетиторство;

- уход за пожилыми и детьми;

- фото-, видеосъемка;

- арендный бизнес;

- продажа продукции, произведенной на дому и т.д.

Обратите внимание, что ограничения есть и для разрешенных видов работ.

Ограничения по сумме дохода. Нельзя применять НПД, если за текущий год вы заработали больше 2,4 млн рублей (п. п. 8 п. 2 ст. 4 закона № 422-ФЗ). До того, пока заработали 2,4 млн — можно. Когда годовой лимит дохода исчерпан, самозанятый гражданин утрачивает свой статус (п. 19 ст. 5 закона № 422-ФЗ). В следующем году он сможет снова оформить самозанятость.

Ограничения по видам дохода. Есть перечень доходов, по которым тоже нельзя платить НПД (п. 2 ст. 6 закона № 422-ФЗ). Это доходы от:

- Трудоустройства. Или от бывшего работодателя, по договорам ГПХ, если после увольнения прошло менее 2 лет.

- Продажи недвижимости, автомобилей.

- Продажи личных бытовых вещей. Если продаете старый пылесос на Авито — вы еще не самозанятый.

- Цессии.

- Продажи долей в бизнесе.

- Адвокатских, нотариальных услуг, арбитражной деятельности.

- Сделок с натуральными расчетами. Например, если за работу вам заплатили мешком картошки.

- Совместной деятельности в товариществе или доверительного управления.

Как стать самозанятым в 2021 году

Кто такие самозанятые граждане разобрались. Теперь разбираемся, как перейти на НПД. Нужно просто зарегистрироваться в ФНС.

Куда идти. Никуда идти не нужно — оформляете все онлайн. Есть 3 варианта:

- Приложение «Мой налог».

- Аккаунт на сайте ФНС.

- Уполномоченные банки. Есть кредитные организации, через которые можно быстро и законно оформить самозанятость. А еще в них удобно сразу открыть бесплатный счет для бизнеса.

Что делать. Алгоритм регистрации самозанятых граждан зависит от выбранного способа. Например, при регистрации через банк достаточно отправить заявление — все необходимые документы там уже есть. Зарегистрировать в приложении можно в 3 шага:

- Выбрать способ. Если у вас есть аккаунт на Госуслугах — этого достаточно. Нужно просто авторизоваться на сайте, и все — заявление отправлено. Если аккаунта нет — идем дальше.

- Сфотографировать паспорт. С его помощью налоговая идентифицирует вас как гражданина.

3. Сфотографировать лицо. Вместо фотографий 3х4 вы просто делаете селфи. Затем — дать пару согласий и отправить заявление.

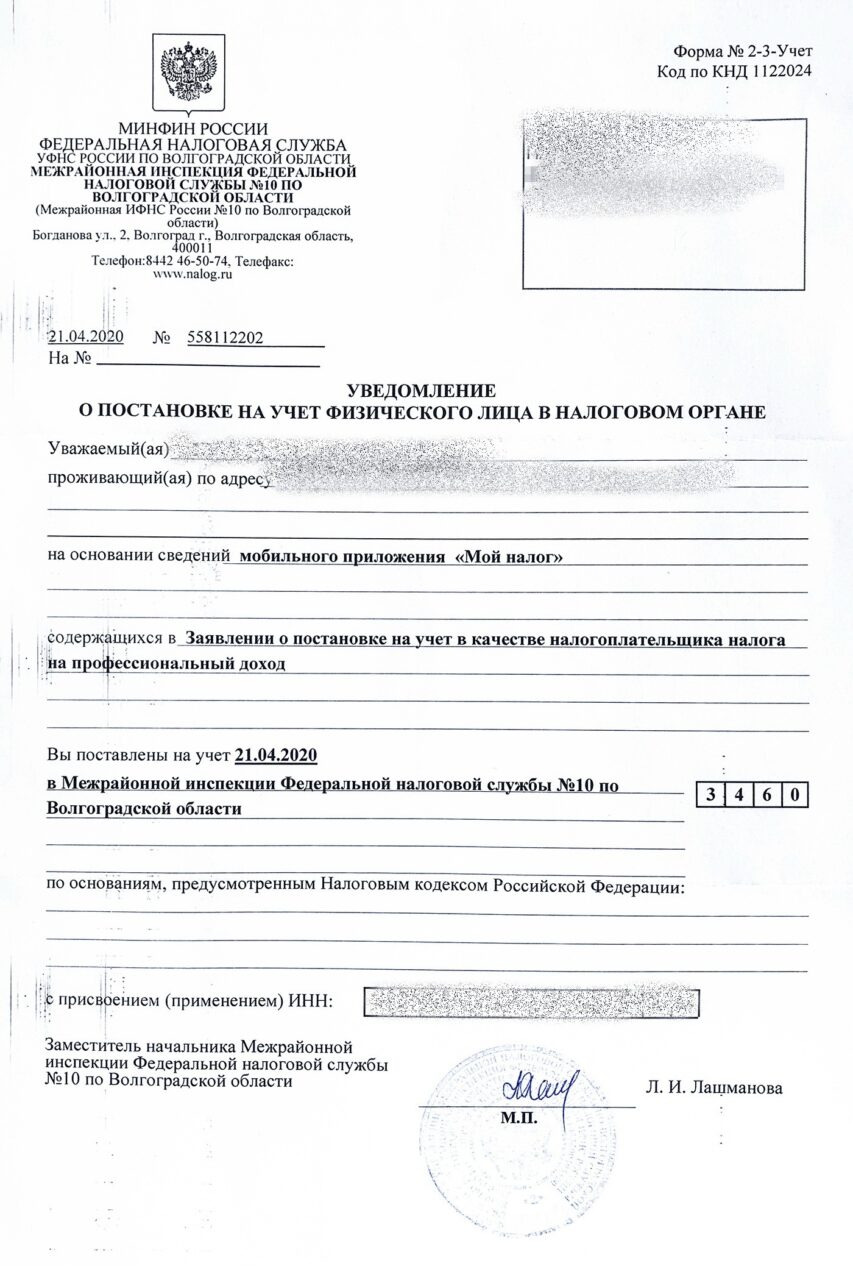

ФНС проверить его за 6 дней. Если все в порядке — в приложение придет уведомление о регистрации. Официальное уведомление в письменном виде пришлют по почте. Вот как оно будет выглядеть.

Ждать уведомления не нужно. Начать работать можно и до принятия решения. ИФНС ставит самозанятых на учет с момента подачи заявления (п. 10 ст.5 закона № 422-ФЗ).

Самозанятые — cпециальный налоговый режим. Режим удобный: пользователь не платит страховые взносы, не сдаёт отчёты, а налог за него считает приложение. Главные условия — самозанятый не нанимает сотрудников, не перепродаёт товары и не работает по агентским договорам (за исключением курьеров). Подробности — в статье.

Кто такие самозанятые

Самозанятые — люди, которые работают на себя. Они оказывают услуги, выполняют работы, продают товары собственного производства. Руководят небольшим бизнесом, подрабатывают параллельно основной работе или берут первые пробные заказы. В роли самозанятых оказывались почти все: подрабатывали на фрилансе, подвозили людей и помогали знакомым за деньги.

Обычно самозанятые работают без регистрации. Открывать ИП ради подработки — слишком хлопотно. Зря привлекать внимание налоговой тоже незачем. В результате, миллионы людей не платят налоги, а бюджет недополучает десятки миллиардов.

Законодатели задумались, как вывести экономику из тени. Они предложили новый способ работать официально — проще, чем регистрация ИП. Человек регистрируется при помощи мобильного приложения в любой момент. Освобождается от страховых взносов и платит только, если есть поступления — 4-6% от каждого.

1 января 2019 года налоговый режим запустили в 4 пилотных регионах — Москве, Московской области, Калужской области и Татарстане. К концу октября 2019 года зарегистрировались уже 260 000 человек. С 19 октября 2020 года стать самозанятым можно во всех регионах России.

Формально режим называется «Налог на профессиональный доход». Сразу же появилось сокращение — НПД. Когда встретите эту аббревиатуру, знайте, что речь идёт о самозанятых. Только самозанятые — «народный» термин, которого нет в тексте закона.

Закон действует до 31 декабря 2028 года. Он гарантирует, что условия для самозанятых не ухудшатся в течение 10 лет. Ставка налога останется прежней, страховые взносы платить не заставят. Поэтому самозанятость — это не ловушка. После регистрации на человека не обрушится налоговый гнёт.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Кто может зарегистрироваться самозанятым

1. Физлица, которые ведут небольшой бизнес или подрабатывают. Трудовой договор с работодателем не помешает регистрации. Главное — не пытаться подменить зарплату «вознаграждением за услуги». Работодатели сами предлагают сотрудникам перейти в самозанятые, но это серая схема. Самозанятым запрещено получать доходы от бывшего работодателя в течение двух лет. Налоговая без труда узнаёт о нарушении и доначислит налог.

2. Предприниматели без сотрудников. Когда ИП выбирает налог на профессиональный доход, он должен отказаться от своего текущего режима налогообложения. В течение месяца он уведомляет налоговую, что больше не применяет УСН или патент. Совмещать НПД с другими спецрежимами нельзя.

Самозанятым может стать не каждый. Режим не подойдёт, если вы:

— Перепродаёте товары. Покупаете оптом, продаёте оптом или в розницу.

— Продаёте подакцизные или маркированные товары. Например, алкоголь, сигареты или шубы.

— Работаете по агентскому договору. Например, продаёте путёвки от разных туроператоров и получаете агентскую комиссию. Есть исключение: в сфере торговли можно работать с самозанятыми-курьерами. Для этого продавцу необходимо зарегистрировать на себя онлайн-кассы и обеспечить ими курьеров — по пп. 6 п. 2 ст. 4 422-ФЗ

В случае нарушения налоговая аннулирует статус самозанятого. Вместо НПД физлица платят НДФЛ, а ИП — НДФЛ и НДС.

Какие у самозанятости плюсы и минусы

Плюсы:

— Налог — 4-6%. Приложение само посчитает налог и подготовит платёжку.

— Нет страховых взносов. Когда бизнес на паузе, не придётся переплачивать.

— Нет онлайн-касс. Приложение подготовит электронные чеки для клиентов.

— Нет отчётности. Налоговая видит все ваши платежи, ей незачем получать документы со сводными суммами.

Минусы:

— Меньше пенсия. Из-за отсутствия страховых взносов пенсионный стаж замирает. Но есть выход: платить пенсионные взносы добровольно.

— Низкий статус. Бизнес до сих пор не привык к самозанятым: есть стереотип, что настоящие предприниматели открывают ИП или ООО. Ваших контрагентов может беспокоить, что вы в любой момент можете сняться с учёта. Если так, можете предложить прописать в договоре условие, что вы должны заранее предупредить о смене статуса.

Сколько самозанятые платят налогов

Размер налога на профессиональный доход зависит от того, кто ваши покупатели:

— 4%, если физлица.

— 6%, если юрлица.

Самозанятые могут работать одновременно и для населения и для корпоративных клиентов. Налог за каждый доход считают по отдельности.

Василий — дизайнер на фрилансе. Он подготовил лендинг для компании ООО «Счастливый заказчик». Приложение посчитало: 30 000 ₽ * 6% = 1800 ₽ налога. Затем Василий помог знакомым знакомых оформить интерьер квартиры. Приложение снова посчитало: 30 000 ₽ * 4% = 1200 ₽ налога. Доход одинаковый, а налог разный, потому что первый заказ — для компании, а второй — для физлица.

Самозанятые платят налог только с доходов от клиентов. Все остальные поступления не попадают под НПД или вообще не облагаются налогом. Вот примеры:

— Продали личную машину или квартиру. Воспользуйтесь налоговыми вычетами. Если они отсутствуют, заплатите НДФЛ 13%.

— Мама перевела деньги. Переводы от родственников не облагаются налогами.

— Знакомый вернул долг. Если заём беспроцентный, экономической выгоды нет, поэтому нет и налога.

Налог на профессиональный доход платят каждый месяц. Возиться с расчётами не нужно: налоговая сама рассчитает сумму. Вам придёт платёжка до 12 числа следующего месяца. Оплатите её до 25 числа. Или «подпишитесь» на НПД: настройте автоматический платёж с банковской карты.

Как работает налоговый вычет

Налог на профессиональный доход — выгодный режим налогообложения. С налоговым вычетом он превращается в конфетку. За счёт него самозанятые платят меньше налога на старте.

Обычные ставки налога — 4% за доходы от физлиц и 6% за доходы от юрлиц. Первое время самозанятые платят 3% и 4%. Налог уменьшается за счёт вычета 10 000 ₽. Ставки остаются пониженными, пока вы не истратите вычет полностью.

Налоговая применяет вычет при расчёте налога автоматически. Все предприниматели тратят его в своём темпе: для одних он действует месяцы, для других годы.

Когда закончится вычет:

— При доходах только от физлиц — после 1 000 000 ₽. Допустим, вы зарабатываете 50 000 ₽ в месяц. У вас будет 20 месяцев льготного налога в размере 3%.

— При доходах только от юрлиц — после 500 000 ₽. При заработке 50 000 ₽ в месяц у вас будет 10 месяцев льготного налога в размере 4%.

Какой лимит доходов у самозанятых

Максимальный доход самозанятого — 2,4 млн рублей за год. Доход в месяц не имеет значения: в январе можно заработать 0 рублей, а в феврале — 200 000 рублей.

Что делать при превышении лимита:

ИП: при помощи приложения снимитесь с учёта. В течение 20 дней подайте заявление на применение УСН. Если опоздать, окажетесь на общей системе налогообложения и будете платить НДС и НДФЛ.

Физлицо: заплатите НДФЛ со всех доходов свыше 2,4 млн рублей.

Как зарегистрироваться

Выберите, как вам удобнее зарегистрироваться: через мобильное приложение или личный кабинет на сайте налоговой. Приложение «Мой налог» доступно в Google Play и AppStore.

Как зарегистрироваться через приложение:

— Укажите номер телефона. Вам придёт СМС с кодом подтверждения.

— Выберите регион, в котором работаете.

— Введите пароль от личного кабинета налогоплательщика. Если у вас его нет, сфотографируйте страницу паспорта с вашим фото.

— Сделайте селфи. Приложение сравнит фотографию со страницей в паспорте.

— Подтвердите регистрацию. Введите пин-код, которым будете пользоваться для входа в приложение.

В налоговой самозанятых не регистрируют. Приезжать в инспекцию бесполезно: вы потратите время и получите только ссылки на приложение и личный кабинет.

Как выдавать клиентам чеки

Самозанятые оформляют чеки на все поступления от клиентов. Форма оплаты может быть любой: наличными, на карту или расчётный счёт. Чек выдают клиенту в течение суток.

Сформировать чек поможет приложение «Мой налог» и личный кабинет плательщика НПД. Укажите название товара или услуги как можно конкретнее и сошлитесь на договор, если он есть. Это избавит от лишних подозрений налоговой вас и клиента.

Вы получите чек в электронном виде. Отправьте ссылку на него клиенту. Или распечатайте на принтере и выдайте бумажный чек — он имеет такую же юридическую силу.

Приложение позволяет исправлять или отменять чеки. Возможность особенно пригодится, если ошибётесь с суммой или будете возвращать деньги клиенту. Вы не переплатите налог: если ещё не заплатили, он уменьшится, а если заплатили — переплата пойдёт на следующие месяцы.

Выводы

- Налог на профессиональный доход — новый налоговый режим. Его придумали, чтобы вывести из тени небольшой бизнес и подработки. С 19 октября 2020 года стать самозанятым можно в любом регионе России.

- Самозанятые платят самый маленький налог: 4% за доходы от физлиц, 6% за доходы от юрлиц. Они освобождены от страховых взносов, которые платят предприниматели на УСН и патенте.

- Первые несколько месяцев ставка налога на профессиональный доход даже меньше: 3% и 4%. Это за счёт налогового вычета 10 000 ₽.

- ФНС сама считает налог. Самозанятые раз в месяц подтверждают оплату в приложении или настраивают автоматические списания с банковской карты.

- Самозанятые формируют чеки через приложение «Мой налог» и сайт налоговой. Они не применяют онлайн-кассы, поэтому им проще начать бизнес.

- Регистрация происходит через интернет. Это удобно: не нужно ехать в налоговую инспекцию.

Статья актуальна на

21.01.2022

Прошло уже несколько лет с тех пор, как на федеральном уровне заговорили о массовом явлении – самозанятости граждан в России. Большинство из них занимается мелкой торговлей и оказанием бытовых услуг, нигде не регистрируется и не платит налоги со своих, пусть и небольших, доходов.

Кто же такой самозанятый гражданин, чем он может заниматься, должен ли платить налоги, будет ли иметь право на пенсию? Вопросов много, а после того, как был принят закон о налоге на профессиональный доход, их стало ещё больше. Давайте разбираться.

Физлицо, плательщик НПД или индивидуальный предприниматель

Сначала надо определиться с понятиями, хотя бы с теми, которые есть в законах. Физическое лицо может заниматься прибыльной деятельностью в разных статусах:

- индивидуального предпринимателя – после регистрации в налоговой инспекции по месту прописки;

- обычного гражданина, который декларирует свой годовой доход по форме 3-НДФЛ и платит с него налог по ставке 13%;

- плательщика налога на профессиональный доход (НПД) – после регистрации на сайте ФНС или в банке.

В отношении первых двух категорий всё более-менее понятно. Деятельность индивидуального предпринимателя подробно регламентирована. Про ИП всё хорошо известно – какие налоги и взносы он платит, какую отчётность сдает, какие права и обязанности у него есть.

Так же привычно законопослушные граждане ежегодно отчитываются по форме 3-НДФЛ. Чаще всего здесь отражают доходы, полученные от продажи недвижимости или транспорта. Реже декларируют средства, полученные от сдачи квартир. И совсем редко – доходы из других источников.

Плательщик налога на профессиональный доход – понятие, которое регламентируется двумя законами (27.11.2018 N 422-ФЗ и 27.11.2018 N 425-ФЗ). А вот сам термин «самозанятые» так и не получил официального толкования, хотя активно используется. И всё-таки, учитывая распространённость этого термина, дальше будем понимать под самозанятыми тех, кто работает без привлечения работников, самостоятельно находит клиентов и платит налог на профессиональный доход.

Кто может стать плательщиком налога на профессиональный доход

Расскажем подробнее, что такое НПД, на какие виды деятельности он распространяется, какая налоговая ставка по нему установлена, и кто может на него перейти.

1. В законе не приводится перечень разрешённых видов деятельности, но есть те, которые запрещены. Соответственно, толковать надо от обратного – если вашего направления нет в запрещённых, то оно разрешено.

Запрет установлен на следующие виды деятельности:

- реализация подакцизных товаров и товаров, подлежащих обязательной маркировке;

- перепродажа товаров и имущественных прав, за исключением продажи имущества, использовавшегося для личных, домашних и подобных нужд;

- добыча и реализация полезных ископаемых;

- посредническая деятельность;

- услуги по доставке товаров с приёмом платежей в пользу других лиц (кроме тех, по которым продавец товаров выдаёт чек ККТ);

- продажа недвижимости и транспорта;

- сдача в аренду нежилой недвижимости;

- деятельность медиатора, нотариуса, адвоката, оценщика, арбитражного управляющего.

2. Для НПД установлено ограничение по доходам – не более 2,4 млн рублей в год. Причём этот налог нельзя совмещать с другими системами налогообложения. Это особенно важно для ИП, которые тоже вправе платить налог на профессиональный доход.

Вы можете стать самозанятыми со Сбербанком прямо сейчас. Оставьте заявку в сервисе и получите все достоинства приложения от ФНС, плюс дополнительные преимущества от Сбербанка.

3. Самозанятый, работающий в рамках налога на профдоход, не может нанимать работников по трудовому договору. Однако в отношении исполнителей, привлекаемых по гражданско-правовому договору, такого запрета нет. То есть теоретически это возможно.

4. Налоговая ставка для самозанятых зависит от их заказчиков. Если это организация или ИП, то заплатить надо 6% от полученного дохода. Если услуги оказаны обычным физлицам, то ставка ниже – 4%. Другие налоги с профессионального дохода платить не надо. Исключение – НДС при ввозе на территорию РФ.

5. Страховые взносы на своё пенсионное страхование самозанятые платят добровольно. Сделать это можно прямо из приложения «Мой налог». Если этого не делать, страховой стаж не будет начисляться, и пенсия положена только социальная, по старости. Подробнее о том, как начисляется трудовой стаж для самозанятых, читайте здесь. Что касается медицинского страхования, то плательщики НПД имеют право на медобслуживание. Часть уплаченного ими налога будет автоматически направляться на эти цели.

6. Плательщик НПД может параллельно работать по трудовому договору, т.е. оказывать услуги в свободное от работы время. Однако в законе установлен запрет на оказание услуг своему бывшему работодателю или заказчику по договору ГПХ (расторжение договора менее двух лет назад). Это сделано специально, чтобы не спровоцировать массовое увольнение работников и перевод их в самозанятые.

7. Чтобы встать на учёт в качестве плательщика налога на профдоход, надо пройти регистрацию одним из способов:

- через приложение «Мой налог»;

- через личный кабинет налогоплательщика;

- через кредитную организацию (такую возможность пока предоставляет Сбербанк, Альфа-банк, Киви банк, Просто банк, Барс банк, Веста банк).

Банки идут в ногу со временем и уже предлагают специальные пакеты услуг для самозанятых. Оставьте заявку на обслуживание в Сбербанке и получите удобный личный кабинет и множество полезных банковских услуг.

Что лучше – быть ИП или самозанятым

Итак, мы разобрались со статусом самозанятого – это кто и чем он может заниматься. Теперь надо понять, выгодно это или нет, если вы хотите легализовать свою предпринимательскую деятельность. О том, кто такие самозанятые граждане, и чем они отличаются от индивидуальных предпринимателей, мы подвели итоги в таблице.

|

Индивидуальный предприниматель |

Самозанятый |

|---|---|

|

Много разрешённых видов деятельности, среди которых услуги, торговля, производство |

Виды деятельности – в основном услуги физлицам и организациям, торговля запрещена |

|

Самое жёсткое ограничение по доходам – на ПСН (не более 60 млн руб. в год), на остальных режимах можно зарабатывать ещё больше |

Годовой доход – всего 2,4 млн рублей |

|

Много налоговых режимов, можно выбрать самый выгодный вариант. Надо платить страховые взносы за себя, но они учитываются при расчёте налога (кроме стоимости патента) |

Установлены две налоговые ставки: 4% для физлиц и 6% для организаций и ИП. Платить страховые взносы необязательно |

|

В большинстве случаев нужен кассовый аппарат |

ККТ не требуется, чек об оплате услуг формируется через приложение |

|

Может быть работодателем по трудовому договору |

Не вправе нанимать работников по трудовым договорам |

|

На каждом режиме есть своя отчётность, за срыв сроков сдачи которой штрафуют и блокируют расчётный счёт ИП |

Нет никакой специальной отчётности, данные о доходах ФНС получает через приложение «Мой налог» |

Читайте также:

- Как ИП уведомить ФНС о переходе с УСН на НПД

- Нужен ли расчётный счёт для самозанятых

- Как получить налоговый бонус для самозанятых

Как видим, отличий от ИП здесь много, но не надо делать поспешные выводы без расчёта налоговой нагрузки для каждого конкретного случая. Если вы не знаете, что выбрать, советуем обратиться на бесплатную консультацию.

Бесплатная консультация по регистрации ООО или ИП

Если у вас остались вопросы по регистрации ООО или ИП, оставьте заявку на бесплатную консультацию по регистрации бизнеса. В рабочее время вам перезвонят специалисты из вашего региона и подробно ответят на вопросы с учётом региональной специфики.

Самозанятый — это человек, который работает сам на себя без наемных работников и применяет экспериментальный налоговый режим «Налог на профессиональный доход» — НПД.

Расскажу всё про самозанятость: зачем и как ее оформлять, кто может перейти на НПД, как принимать платежи от клиентов, как отказаться от самозанятости, если наработался.

Что вы узнаете

- Зачем оформлять самозанятость

- Кто такие самозанятые

- Как работает самозанятость

- Прием платежей для самозанятых

- Кто может перейти на спецрежим

- Как оформить самозанятость

- Нужно ли самозанятому открывать расчетный счет

- Регистрация статуса

- Как отказаться от самозанятости

- Что делать, если потерял статус

Зачем оформлять самозанятость

Это позволяет человеку без каких-либо проблем легализовать свой небольшой бизнес или обелить подработки и не переживать насчет возможных претензий налоговой. НПД — это суперпростой налоговый режим, который призван вывести из тени тех, кто работает на себя и не платит налоги, потому что это дорого и хлопотно. Регистрация в качестве самозанятого позволяет подтвердить свой заработок — например, для получения кредита или оформления визы.

Кто такие самозанятые

Это может быть обычный человек или индивидуальный предприниматель, если специально зарегистрируется и будет платить налог на профессиональный доход.

Закон о самозанятых. 1 января 2019 года вступил в силу Федеральный закон № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима НПД». Документ подробно расписывает, кто и как может стать самозанятым, какие есть ограничения и правила.

Регионы проведения эксперимента. В 2019 году на новый режим могли перейти люди только из четырех регионов — Москвы, Московской и Калужской областей и Республики Татарстан.

1 января 2020 года к эксперименту подключились еще 19 регионов: Санкт-Петербург, Волгоградская, Воронежская, Ленинградская, Нижегородская, Новосибирская, Омская, Ростовская, Самарская, Сахалинская, Свердловская, Тюменская и Челябинская области, Красноярский и Пермский края, Ненецкий, Ханты-Мансийский и Ямало-Ненецкий автономные округа, а также Республика Башкортостан.

С 1 июля 2020 года все остальные регионы страны ввели режим НПД на своих территориях — теперь платить его может любой гражданин России, а также граждане стран — членов Евразийского экономического союза, сокращенно ЕАЭС. 1 августа 2022 года такая возможность появилась у граждан Украины, ДНР и ЛНР.

Разница между ИП и самозанятым. На НПД работать намного проще: легче зарегистрироваться, нет никакой отчетности, не нужна онлайн-касса.

Самое важное отличие — в фиксированных взносах на пенсионное и медицинское страхование. ИП должны платить их, даже если фактически не ведут бизнес. Например, страховые взносы для ИП за 2022 год — 43 211 Р, а за 2023 год будет 45 842 Р. Плюс 1% от суммы доходов, которая превышает 300 000 Р. А самозанятые совсем не платят взносы. Они могут платить пенсионные взносы добровольно, чтобы шел стаж для будущей пенсии.

Индивидуальный предприниматель тоже может перейти на режим НПД. Тогда он станет обычным самозанятым — никаких отличий не будет. Для этого даже необязательно закрывать ИП — подробнее о таком переходе расскажем дальше.

Разница между ИП и самозанятым

| ИП | Самозанятый | |

|---|---|---|

| Регистрация | Документы можно подать лично или через интернет. Если подаете лично, то придется заплатить госпошлину — 800 Р. Срок регистрации — 3 рабочих дня | Только удаленная регистрация. Нет госпошлины. Заявление рассматривают до 6 рабочих дней |

| Какие налоги платит при ведении бизнеса | В зависимости от системы налогообложения | Только НПД |

| Налоговая отчетность | Есть | Нет |

| Работники | Можно нанять | Нельзя нанимать |

| Онлайн-касса | В большинстве случаев нужна, но есть исключения | Не нужна |

| Обязательные страховые взносы | Есть | Нет |

ИП

Документы можно подать лично или через интернет. Если подаете лично, то придется заплатить госпошлину — 800 Р. Срок регистрации — 3 рабочих дня

Самозанятый

Только удаленная регистрация. Нет госпошлины. Заявление рассматривают до 6 рабочих дней

Какие налоги платит при ведении бизнеса

ИП

В зависимости от системы налогообложения

Самозанятый

Нельзя нанимать

Обязательные страховые взносы

Разница между патентной системой и НПД. Режим НПД не привязан к конкретной деятельности. Например, самозанятый юрист сдает свою квартиру: он платит налог на профессиональный доход с денег, которые получает и от клиентов, и от квартиросъемщиков. Так можно.

А вот патент приобретается под конкретную деятельность. Не получится купить патент на ремонт компьютеров и пользоваться им, чтобы работать парикмахером.

Другое важное отличие: если платить НПД, то можно работать в любой точке России и даже за границей. А с патентом так не получится: он действует только в том регионе, где выдан.

Допустим, предприниматель получил патент в Ростовской области, чтобы заниматься ремонтом квартир. Но у него появился клиент из Москвы. Работать с ним по ростовскому патенту нельзя — нужно докупить московский. Либо придется совмещать патентную систему налогообложения с какой-то другой и отдельно платить налоги от доходов из другого региона.

Есть и другие отличия — вот полный список.

Разница между патентной системой и НПД

| Патентная система налогообложения | Режим НПД | |

|---|---|---|

| Можно ли совмещать режим с другими | Можно | Нет |

| Виды деятельности | Есть перечень разрешенной деятельности. Один патент — один вид деятельности | Любая, кроме запрещенной. Один статус на все виды деятельности |

| Срок действия | 1—12 месяцев | Бессрочно |

| Налоговая ставка | 6% с возможного дохода | 4—6% с реального дохода |

| Ограничение по доходу в год | 60 млн рублей | 2,4 млн рублей |

| Работники | До 15 человек | Нельзя нанимать |

| Налоговый учет | Книга учета доходов | Нет |

| Налоговые декларации | Нет | Нет |

Можно ли совмещать режим с другими

Патентная система налогообложения

Можно

Патентная система налогообложения

Режим НПД

Любая, кроме запрещенной. Один статус на все виды деятельности

Патентная система налогообложения

1—12 месяцев

Патентная система налогообложения

6% с возможного дохода

Режим НПД

4—6% с реального дохода

Ограничение по доходу в год

Патентная система налогообложения

60 млн рублей

Патентная система налогообложения

До 15 человек

Режим НПД

Нельзя нанимать

Патентная система налогообложения

Книга учета доходов

Патентная система налогообложения

Нет

Как работает самозанятость

Со своих профессиональных доходов вы платите только НПД, а не НДФЛ. Если индивидуальный предприниматель перешел в ряды самозанятых, он освобождается от фиксированных страховых взносов и налогов, которые пришлось бы отдавать на других режимах.

НПД нужно платить только за те месяцы, когда был доход: если ничего не заработал — нет и налога.

Налоговая ставка зависит от того, кто вам заплатил:

- 4%, если деньги поступили от физлица;

- 6% с платежей от организаций и ИП.

Налоговые ставки действуют до конца 2028 года, когда должен завершиться эксперимент. На все это время они зафиксированы — государство не вправе их повышать.

Налоговый вычет. Государство дает самозанятым специальный бонус — вычет, который снижает налоговую ставку. С учетом вычета ставка по платежам от физлиц — 3%, от юрлиц и ИП — 4%.

Бонус будет действовать, пока не сэкономите 10 000 Р на налоге. После этого ставки навсегда вернутся к стандартному размеру — вычет дается только один раз.

Чтобы получить вычет, не нужны никакие заявления. Налоговая знает, что вам положен бонус — она сама его применит и все рассчитает.

У нас есть подробный разбор о том, как работает вычет для самозанятого.

Как самозанятый взаимодействует с налоговой. Плательщикам НПД не нужно лично посещать налоговую инспекцию. Зарегистрироваться, получать уведомления, формировать справки, выставлять счета, платить налоги — все это можно делать дистанционно через мобильное приложение «Мой налог» либо в личном кабинете плательщика НПД. Обратите внимание: в обычном онлайн-кабинете налогоплательщика на сайте ФНС таких функций нет, поэтому нужно зайти именно в специальный сервис для самозанятых.

Налоговая база и период. Налоговая база для НПД — это весь доход от профессиональной деятельности.

При этом вы должны фиксировать, сколько денег получили от физлиц, а сколько — от организаций и предпринимателей. Это важно для налогового учета, ведь ставка налогообложения у этих доходов разная и смешивать их нельзя.

Налоговый период — это промежуток времени, по окончании которого налоговая инспекция определяет, сколько заработал плательщик, и рассчитывает налог. Налоговый период для самозанятых — это календарный месяц: январь, февраль, март и так далее.

Предположим, что Иван — фотограф на НПД. В апреле он провел три семейные фотосессии — получил по 5000 Р за каждую — и одну корпоративную за 10 000 Р.

Налоговая база по платежам от физлиц: 5000 Р × 3 фотосессии = 15 000 Р. Налоговая ставка — 4%.

Налоговая база по платежам от организаций: 10 000 Р. От этой суммы Иван отдаст государству 6%.

НПД за апрель составит: 15 000 Р × 4% + 10 000 Р × 6% = 1200 Р.

А если у Ивана еще остался вычет, то налог будет еще меньше: 15 000 Р × 3% + 10 000 Р × 4% = 850 Р.

Для первого и последнего месяца самозанятости есть свои правила. Первый налоговый период длится со дня постановки на учет до конца следующего месяца. А последний — от начала месяца до дня снятия с учета.

Если самозанятый получил свой статус и прекратил его в том же месяце, налоговым периодом будет время, пока он был плательщиком НПД.

Например, Иван встал на учет 15 января. Первый раз он заплатил налог в марте — за половину января и весь февраль. Это его первый налоговый период. Свой статус Иван прекратил 10 мая того же года. Его последний налоговый период — с 1 по 10 мая.

Если бы Иван стал самозанятым 15 января, а прекратил статус 25 января, его налоговым периодом было бы время с 15 по 25 января.

На НПД не нужно ничего вычислять самому: налоговая сама все посчитает и пришлет уведомление с суммой, которую нужно заплатить. Уведомление приходит до 12 числа месяца, который следует за истекшим месяцем. Заплатить налог нужно до 25 числа того же месяца.

Иван зарегистрировался в январе, поэтому получит первое уведомление от налоговой до 12 марта. До 25 марта он должен уплатить НПД за часть января и февраль. Следующее уведомление придет ему до 12 апреля, а налог за март он заплатит до 25 апреля.

Если налог меньше 100 Р, то налоговая не пришлет уведомление — эта сумма просто добавится к НПД за следующий период.

Держать сроки в памяти необязательно: в приложении «Мой налог» или в личном кабинете самозанятого можно настроить автоплатеж с банковской карты. Тогда до 25 числа банк по запросу налоговой будет сам переводить деньги в уплату налога.

Страховые взносы. Важное преимущество самозанятости — не надо платить обязательные страховые взносы.

Если ИП перешел в самозанятые, он тоже не платит взносы за время, пока применяет режим НПД. А вот за период до самозанятости и после нее платить нужно.

Например, предприниматель перешел на НПД 1 апреля, а потом передумал и отказался от этого статуса 1 декабря. Тогда до 31 декабря этого же года он должен заплатить фиксированную часть взносов за январь, февраль, март и декабрь — те месяцы, когда не был самозанятым.

А дополнительные взносы в ПФР — 1% от доходов свыше 300 000 Р — надо заплатить до 1 июля следующего года. Причем в расчет пойдут все доходы предпринимателя за год — даже за тот период, когда он работал на НПД.

Самозанятый может делать отчисления на свою будущую пенсию, если захочет. Для этого надо подать заявление в пенсионный фонд и до 31 декабря внести нужную сумму — сделать все это можно в приложении «Мой налог». Чтобы 2022 год полностью засчитался в страховой стаж для пенсии, нужно заплатить 34 445 Р.

А вот с медицинским страхованием ситуация иная: часть налога на профессиональный доход автоматически уходит на обязательное медицинское страхование. Поэтому плательщик НПД не платит «медицинские» взносы, но у него есть полис ОМС и право на бесплатную медпомощь.

Работа с ИП и организациями. На НПД выгоднее принимать деньги от физлиц, чем от организаций или предпринимателей: — ставка налога ниже. В остальном для них нет разницы, с кем работать.

Но для самих ИП и юрлиц разница есть. Если они платят деньги обычному физлицу по трудовому или гражданско-правовому договору, то должны удерживать и перечислять в налоговую НДФЛ — 13% от его доходов. А еще — платить за него страховые взносы, причем из своего кармана, и сдавать отчетность. Это сложно, дорого и неудобно.

А самозанятый сам платит за себя налог, и взносов у него нет. Компания может просто перевести ему деньги, получить от него чек и ни о чем больше не беспокоиться.

Можно ли получать справки для льгот. Вам доступны два вида справок:

- О том, что вы стоите на учете как плательщик НПД, — по форме КНД 1122035.

- О состоянии расчетов и доходов по НПД — по форме КНД 1122036.

Эти документы нужны в разных ситуациях. Например, справку о постановке на учет часто запрашивают юрлица и ИП, с которыми работает самозанятый. Им же важно убедиться, что человек действительно самозанятый и за него не надо платить страховые взносы и перечислять НДФЛ. Для проверки можно воспользоваться специальным сервисом на сайте ФНС, но заказчикам — фирмам и ИП — все равно спокойнее, когда есть справка.

Справка о состоянии расчетов пригодится, чтобы получить льготы, которые зависят от суммы общего дохода. Например, субсидии на оплату жилищно-коммунальных услуг или льготы для малоимущих. Точно такую же справку запросит банк, если самозанятый обратится за кредитом.

Справки формируются в электронном виде через приложение «Мой налог» или личный кабинет на сайте ФНС. Со стороны налоговой инспекции они подписаны электронной подписью и обладают такой же юридической силой, как и обычные бумажные справки.

Куда пойдут деньги от уплаты налога. Большая часть НПД — 63% — идет в бюджет того региона, где вы встали на учет. Оставшаяся часть — 37% — уходит в фонд обязательного медицинского страхования.

Прием платежей для самозанятых

Прием платежей для них упрощен и выглядит так:

- Получаете деньги от клиента — наличными или безналом.

- Заходите в приложение «Мой налог» или личный кабинет на сайте ФНС.

- Указываете, за что получили деньги и от кого — физлица, юрлица, ИП.

- Отправляете клиенту чек — он формируется автоматически без кассы.

Как передать чек. При оплате наличными это нужно сделать в момент расчета, а при безналичной оплате — до 9-го числа следующего месяца. На практике фирмы и ИП ждать так долго не хотят и прописывают в договорах с самозанятыми, что те предоставляют чеки не позднее следующего дня после оплаты.

Передать чек можно несколькими способами:

- Отправить по смс или через мессенджеры: «Вайбер», «Телеграм».

- Выслать на электронную почту клиента.

- Дать клиенту считать QR-код на чеке.

- Распечатать и вручить на бумаге.

Вы сами решаете, какой чек выдать — электронный или бумажный. Клиент не вправе требовать еще и бумажный чек, если уже получил электронный.

Ответственность за непередачу чека. Что любопытно: вы обязаны передать клиенту чек, а штрафа за неисполнение этой обязанности по закону нет. Если внесли доход в приложение «Мой налог», но чек заказчику не отправили, налоговая ничего сделать не может.

Однако когда заказчик — организация либо ИП, санкции за непередачу чека обычно прописывают в договоре. Ведь контрагент рискует доначислением НДФЛ и взносов, а также невозможностью включить выплату самозанятому в налоговые расходы.

Как удалить платеж. Бывает, что нужно аннулировать чек — например, когда по ошибке провели не 10 000 Р, а 100 000 Р. Или если заказчик уже после оплаты отказался от услуги и забрал деньги.

Удалить платеж можно через мобильное приложение «Мой налог» либо в личном кабинете самозанятого на сайте ФНС. Для этого нужно выбрать причину из списка. Их две: «Чек сформирован ошибочно», если ошиблись в расчетах, и «Возврат средств», если вернули деньги клиенту.

Налоговая аннулирует чек, пересчитает сумму дохода и налог с него. Результат сразу же отобразится в личном кабинете.

Если вы ошибочно аннулировали выданный чек, восстановить его не получится. Единственный выход — повторно сформировать аннулированный чек и направить его в налоговую.

Кто может перейти на спецрежим

Есть ограничения по видам деятельности и по доходу. Кроме того, у них не должно быть наемных работников, а вот сами они могут работать по трудовому договору — об этом дальше.

Стать самозанятым можно с 14 лет. Но чтобы регистрироваться до совершеннолетия, понадобится письменное согласие родителей. Если родители против, то есть другие варианты: вступить в брак или получить эмансипацию.

Перейти на режим НПД могут россияне и граждане Армении, Беларуси, Казахстана и Киргизии — стран, которые входят в Евразийский экономический союз. С 1 августа 2022 года самозанятыми могут стать также граждане Украины, ЛНР и ДНР.

Ограничения по видам деятельности. Самозанятый не вправе заниматься деятельностью, для которой нужен статус ИП или юрлица. Например, он не может быть частным охранником или детективом.

Есть еще несколько видов деятельности, которые запрещены:

- Торговля товарами, которые облагаются специальным налогом — акцизом. Например, алкоголем или табаком.

- Перепродажа товаров.

- Добыча полезных ископаемых.

- Работа по договорам поручения, комиссии и агентским договорам.

- Продажа товаров, которые подлежат обязательной маркировке в системе «Честный знак» — к примеру, туалетной воды, некоторых видов одежды и обуви, постельного белья.

Не могут быть самозанятыми и частные курьеры, которые развозят чужие товары и принимают за них оплату. Но для них есть исключение: применять режим НПД можно, если продавец предоставит им свою онлайн-кассу, чтобы принимать платежи.

Например, Петя решил устроиться курьером, но работать в штате он не желает, а хочет быть самозанятым. Петя приходит в пиццерию и предлагает: а давайте я буду развозить вашу пиццу, принимать деньги от клиентов и передавать вам за вычетом своего вознаграждения. Если пиццерия выдаст ему кассовый аппарат для приема платежей — так можно.

Остальная деятельность разрешена. Например, фотограф, программист, дизайнер, бухгалтер, переводчик, строитель, маркетолог — все они могут встать на налоговый учет и платить НПД. Не запрещено оказывать косметические услуги и продавать торты собственного производства. А вот покупать чужие торты и перепродавать — уже нельзя.

Ограничение по сумме дохода — 2,4 млн рублей в год. При этом нет лимитов для ежемесячного дохода: можете получить в январе 30 тысяч, в феврале — ничего не заработать, а в марте — миллион.

Как только доход за календарный год превысит 2,4 млн рублей, плательщик НПД потеряет свой статус. Если бывший самозанятый — обычное физлицо, он должен будет отдавать со своих последующих доходов 13% НДФЛ. Если же он индивидуальный предприниматель, то его по умолчанию переведут на общую систему налогообложения (ОСН). Чтобы не допустить этого, ИП должен в течение 20 календарных дней после потери статуса подать в ИФНС по месту жительства уведомление о переходе на упрощенную систему (УСН).

А в следующем году можно снова перейти на НПД.

Ограничения по видам доходов. Не со всех доходов разрешено платить НПД — есть ограничения. Под этот налоговый режим не попадают доходы:

- От продажи или аренды нежилой недвижимости. Это, например, апартаменты или гараж.

- Работодателей — нынешних и даже бывших, если с момента увольнения еще не прошло 2 года.

- Продажи транспортных средств.

- Уступки прав требований — цессии.

- Продажи имущества, которое использовалось для личных нужд: например, самозанятый продает свою б/у одежду или мебель на «Авито».

- Работы по договорам простого товарищества или доверительного управления имуществом. Например, две подруги договорились вместе печь и продавать торты, а прибыль делить — тогда это не самозанятость. Или если человек по просьбе приятеля сдает его квартиру и получает за это процент от арендной платы — такой доход тоже не подпадает под режим НПД.

- Арбитражного управления, деятельности медиатора, оценщика, нотариуса или адвоката.

- Продажи долей в уставном капитале организаций, паев и ценных бумаг — акций, облигаций. Например, самозанятый — еще и учредитель фирмы. Если он продаст свою долю в этой фирме, то не сможет провести полученные деньги по льготной налоговой ставке — как доход самозанятого.

Если клиент рассчитается с вами не деньгами, а как-то еще, например отдаст за работу мешок овощей с фермы, то это доход в натуральной форме. И он тоже не попадает под налоговый режим НПД.

Может ли ИП быть самозанятым. Может, но совмещать НПД с другими налоговыми режимами запрещено — мы писали об этом. Если предприниматель на УСН или ЕСХН хочет стать самозанятым, он должен отказаться от своего спецрежима и перейти на НПД. А если ИП находился на общей системе налогообложения, то заявление об отказе не нужно.

Индивидуальный предприниматель должен в течение месяца со дня регистрации в качестве плательщика НПД уведомить налоговую, что прекращает использовать спецрежим. Если этого не сделать, то ИФНС аннулирует статус самозанятого.

С патентом сложнее. Чтобы перейти с патента на НПД, нужно сначала сняться с учета на ПСН и только потом регистрироваться самозанятым. Сняться с учета возможно по окончании срока патента, при утрате права на него или после завершения «патентной» деятельности. То есть можно дождаться конца срока патента или подать в налоговую заявление о прекращении деятельности, по которой применялась ПСН.

Если нет гражданства. Платить НПД можно не только с российским паспортом. Граждане стран ЕАЭС — Беларуси, Армении, Казахстана и Киргизии, а также граждане Украины и ЛДНР тоже могут зарегистрироваться в России как самозанятые. Для этого им нужно иметь ИНН и учетную запись в личном кабинете налогоплательщика — физического лица.

Если у иностранца нет ИНН, он может получить номер в любой налоговой, работающей с физлицами, в течение пяти рабочих дней. Для этого нужны заявление и паспорт. После получения ИНН в этой же налоговой возьмите логин и пароль от личного кабинета. Это займет не более 15 минут. Затем граждане ЕАЭС, Украины и ЛДНР могут регистрироваться в качестве самозанятых.

Если нет 18 лет. Несовершеннолетние, которым уже есть 14 лет, но еще нет 18, тоже могут зарегистрироваться на НПД при одном из двух условий:

- подросток получил письменное согласие родителей, усыновителей или попечителя на совершение сделок;

- подросток стал полностью дееспособным в связи со вступлением в брак или по решению органа опеки либо суда.

Для арендодателей регистрация проходит точно так же, как и для всех остальных людей. Но помните: под режим НПД попадают доходы от сдачи в аренду только жилых помещений — квартир, домов, комнат. Если сдадите коммерческое помещение, например апартаменты или машино-место, то с дохода от аренды надо будет платить не НПД, а НДФЛ.

Можно ли совмещать самозанятость с основной работой. Закон не запрещает самозанятому работать по найму. В таком случае налог с зарплаты — НДФЛ — будет удерживать работодатель, а вот налог с подработок самозанятый будет платить сам.

Например, не запрещено получать зарплату как наемный сотрудник и деньги от своих клиентов как плательщик НПД.

Можно ли госслужащим быть самозанятыми. Можно, но только для одного вида деятельности — сдачи в аренду жилых помещений.

Нужно ли регистрироваться тем, кто оказывает разовую помощь. Не обязательно, но следует помнить: физические лица почти с любого дохода платят НДФЛ. Это касается и тех случаев, когда человек кому-то помог, а ему за это заплатили.

Если автомеханик починит машину приятелю, а тот в благодарность ему скажет «спасибо», то налога не будет. А вот если автомеханик возьмет деньги за свои услуги, то он должен заплатить налог с дохода.

Можно не регистрироваться как самозанятый, но тогда придется подавать декларацию о доходах 3-НДФЛ и делать отчисления — 13% от заработанной суммы. Более выгодный вариант: получить статус плательщика НПД и отдать всего 4% или 6%, а с учетом вычета — еще меньше. Регистрация ни к чему не обязывает: если помощь была разовой, а сейчас доходов нет, то не нужно ничего платить и отчитываться перед налоговой.

Как оформить самозанятость

Чтобы стать самозанятым, нужно встать на налоговый учет как плательщик НПД. Это бесплатно — госпошлины нет.

Без ИП. Нет никакой разницы между регистрацией обычного человека и индивидуального предпринимателя.

Куда обращаться. Идти в налоговую не нужно, заявление подается через интернет. Есть четыре способа отправить заявление:

- Через портал госуслуг.

- Через мобильное приложение «Мой налог».

- В личном кабинете плательщика НПД на сайте ФНС.

- Через некоторые банки, которые позволяют клиентам регистрировать самозанятость. В таком случае заявление подается через личный кабинет на сайте банка или мобильное приложение.

Рассмотрим каждый способ подробно.

Через госуслуги

Что понадобится. Полная учетная запись на портале госуслуг.

Кому подходит. Всем. Таким способом могут зарегистрироваться не только россияне, но и граждане стран ЕАЭС, Украины, ЛНР и ДНР.

Плюсы и минусы. Из плюсов:

- для регистрации не нужна фотография человека;

- портал сам подтягивает ваши данные — не нужно их вводить;

- можно зарегистрироваться со стационарного компьютера.

Минусов я не обнаружила.

Пошаговая инструкция. В поисковой строке на госуслугах наберите «самозанятость регистрация», авторизуйтесь — и попадете на нужную страницу. Дальше просто следуйте инструкциям.

Через мобильное приложение «Мой налог»

Что понадобится. Российский паспорт либо ИНН и пароль для доступа в онлайн-кабинет налогоплательщика-физлица на сайте ФНС.

Кому подходит. Россиянам, а также гражданам из стран ЕАЭС, Украины и ЛДНР, у которых есть ИНН и доступ в онлайн-кабинет налогоплательщика-физлица.

Плюсы и минусы. Этот вариант не доступен тем, кто не хочет или не может установить приложение и работать с ним. Вам придется сканировать паспорт либо заводить личный кабинет на сайте налоговой. Потом сфотографироваться самому. Зато не понадобится вводить данные — приложение само будет заполнять заявление.

Пошаговая инструкция. Мы уже рассказывали, как зарегистрироваться через приложение «Мой налог». Там два варианта: через личный кабинет налогоплательщика или по паспорту. Если по паспорту:

- Скачайте приложение на смартфон или планшет.

- Сканируйте паспорт.

- Сделайте селфи в приложении.

- Отправьте заявление о постановке на учет.

Но если у вас есть учетная запись на госуслугах, то ничего этого делать не нужно. Приложение «Мой налог» само подхватит все ваши данные с портала — вводить их вручную не придется.

В личном кабинете плательщика НПД на сайте ФНС

Что понадобится. ИНН и пароль.

Кому подойдет. Всем, у кого нет смартфона или кто не хочет скачивать приложение, в том числе гражданам стран ЕАЭС, Украины и ЛДНР, у которых есть ИНН и учетная запись в личном кабинете налогоплательщика-физлица.

Плюсы и минусы. Личный кабинет для самозанятых доступен со стационарного компьютера — сможете зарегистрироваться, даже если у вас кнопочный телефон. Доступна также регистрация по паролю от госуслуг.

Можно зарегистрироваться через приложение, а чеки отправлять через сайт — и наоборот. Когда вы стали самозанятым, можно пользоваться любым сервисом. Информация о доходах тоже доступна везде.

Однако можно запутаться: это не тот личный кабинет налогоплательщика на сайте nalog.gov.ru, где вы подаете декларацию о доходах и платите налог на имущество, земельный и транспортный налоги. Для регистрации самозанятых у ФНС свой портал, и там вы заводите отдельный личный кабинет.

Через веб-кабинет нельзя зарегистрироваться по паспорту.

Пошаговая инструкция. Зайдите на lknpd.nalog.ru. У вас два варианта: зарегистрироваться по ИНН или через госуслуги. При регистрации подтвердите номер телефона и выберите регион. Если выбираете регистрацию по паролю от госуслуг, будьте очень внимательны: при первой же авторизации таким способом произойдет автоматическая постановка на учет в качестве плательщика НПД.

В банке

ФНС осуществляет информационный обмен с 29 банками. Через них можно регистрироваться и платить налог на профессиональный доход.

Что понадобится. Паспорт — если будете регистрироваться офлайн, в отделении банка. Если хотите встать на учет как плательщик НПД онлайн, скачайте на смартфон приложение выбранного банка или зайдите на его сайт.

Кому подойдет. Всем, включая граждан стран ЕАЭС, Украины и ЛДНР, у которых есть ИНН и учетная запись в личном кабинете налогоплательщика-физлица.

Плюсы и минусы. Зарегистрироваться можно вообще без компьютера. При офлайн-регистрации не понадобится делать селфи и самому сканировать паспорт.

Этот способ будет неудобен, если не хотите заводить счет в банке. Как правило, банк вместе с регистрацией предлагает оформить пластиковую карту, по которой будут проходить транзакции самозанятых.

Пошаговая инструкция. При офлайн-регистрации придите в банк с паспортом и подайте заявление, которое банк подпишет усиленной электронной подписью. Ваша фотография при этом не понадобится. Если регистрация прошла успешно, то с этого же дня вы будете считаться плательщиком НПД.

Для онлайн-регистрации зайдите в мобильное приложение выбранного банка или на его сайт и найдите там сервис для регистрации самозанятых. Он может быть в разделах «Частным лицам» или «Свое дело». В сервисе заполните предложенную форму и подождите, когда банк пришлет вам уведомление, что вы теперь самозанятый.

Можно ли зарегистрировать самозанятость в МФЦ. Многофункциональные центры пока не оформляют самозанятость. В МФЦ можно получить только консультацию по регистрации или работе приложения.

Нужно ли самозанятому открывать расчетный счет

Можете принимать деньги от клиентов как захотите: наличными, на личную карту, на расчетный счет ИП и даже почтовым переводом. Можно часть денег принимать на счет, а часть — наличными. Никаких ограничений здесь нет. Любой вариант законный. Для налоговой важно, чтобы при получении денег самозанятый сформировал чек и отправил его в налоговую и клиенту.

Если будете принимать оплату преимущественно безналично, не надо для этого открывать особый счет или карту. Вы можете получать деньги за свою работу на любой из имеющихся у вас банковских счетов и на любую дебетовую карту, в том числе зарплатную.

Не бойтесь, что банк заблокирует вашу карту из-за того, что на нее часто приходят деньги как доход от самозанятости. Когда только ввели эксперимент по уплате НПД, действительно были случаи блокировки карт у плательщиков НПД. Потом Центробанк настоятельно рекомендовал банкам, прежде чем принимать решение о блокировке счета, проверять статус его владельца и, если человек зарегистрирован в качестве самозанятого, оставлять его счет в покое.

Регистрация статуса

Налоговая проверяет информацию до шести дней — отсчет начинается со следующего дня после подачи заявления, но на практике все происходит гораздо быстрее, почти мгновенно.

Если налоговики найдут явные ошибки и противоречия, то откажут уже в день обращения. Например, отказ придет сразу, если заявитель ранее уже был плательщиком НПД и у него остались штрафы и долги по налогам.

В случае отказа налоговая пришлет уведомление с объяснением, что именно ей не понравилось. Такое уведомление поступит через приложение «Мой налог», личный кабинет самозанятого или банк — смотря как подавалось заявление.

Так что после регистрации нужно отслеживать свой статус в течение 6 дней, хотя принимать оплаты и формировать чеки можно сразу.

Как отказаться от самозанятости

Снятие с учета возможно по двум причинам:

- Если вы отказываетесь применять этот налоговый режим. Потребуется заявление.

- Если вы попадаете в список тех, кто не вправе его применять. В этом случае налоговая снимает налогоплательщика с учета по собственной инициативе, без заявления, и уведомляет его об этом через приложение «Мой налог».

Сняться с учета по собственной инициативе можно теми же способами, что и встать на учет. Например, в приложении «Мой налог» зайдите в раздел «Прочее», а оттуда — в раздел «Профиль».

Датой снятия с учета будет считаться дата, когда вы направили в налоговый орган заявление.

Вы сразу же перестаете быть плательщиком НПД и теряете возможность выдавать чеки. Если захотите, сможете зарегистрироваться заново, если нет недоимки, задолженности по пеням и штрафам по налогу.

Что делать, если потерял статус

Самозанятый лишается своего статуса, когда доходы, облагаемые НПД, превысили в календарном году 2,4 млн рублей. Тогда все сверхлимитные доходы должны облагаться уже НДФЛ по ставке 13%. На них подаете декларацию 3-НДФЛ.

Если же самозанятый — ИП, то с даты превышения доходного лимита его по умолчанию переведут на общую систему налогообложения. Чтобы этого не случилось, ИП должен в течение 20 календарных дней после потери статуса подать в ИФНС по месту жительства уведомление о переходе на упрощенку.

Запомнить

- Самозанятые — это физлица и индивидуальные предприниматели, которые платят налог на профессиональный доход.

- Налог на профессиональный доход — это особый налоговый режим, в котором нет обязательных страховых взносов, отчетности и онлайн-касс.

- Налоговая ставка для плательщиков НПД — 4% с доходов от физлиц и 6% с доходов от ИП и юрлиц, а налоговый период — месяц. Но разбираться в этом необязательно — налоговая все считает сама.

- Если доход за год превысит 2,4 млн рублей, вы потеряете этот статус.

- Оформить самозанятость можно через госуслуги, мобильное приложение «Мой налог», личный кабинет плательщика НПД на сайте ФНС или через банк.

- Если есть подтвержденная учетная запись на портале госуслуг, то стать самозанятым можно за минуту.

- Доходы от работодателя не попадают под налоговый режим НПД. Так что не получится платить с зарплаты не 13%, а 6%.

- Плательщик НПД может работать на бывшего работодателя, если с момента увольнения прошло 2 года.

Разбираемся в деталях: кто может перейти на спецрежим, от каких налогов освобождены самозанятые, как им встать на учет и получить вычет, какими привилегиями можно будет воспользоваться в 2023 году.

С середины октября 2020 года льготный налоговый режим для самозанятых, более известный как налог на профессиональный доход, действует по всей стране (Федеральный закон от 27.11.2018 № 422-ФЗ, далее — Закон о самозанятых). Любой желающий может принять в нем участие, но с определенными условиями.

С 1 января 2023 года, согласно Федеральному закону от 21.11.2022 № 441-ФЗ, данный спецрежим будет доступен в городе Байконур. Его можно будет применять в течение всего срока действия договора аренды комплекса «Байконур» между Правительством РФ и Правительством Республики Казахстан.

Под профессиональным доходом понимается доход физлиц от деятельности, при ведении которой они не имеют работодателя и не привлекают наемных работников по трудовым договорам, а также не получают доход от использования имущества.

В этой статье рассмотрим следующие вопросы:

- Кто может перейти на специальный налоговый режим

- Какие ограничения действуют для применения спецрежима

- Что признается местом ведения деятельности самозанятого

- От каких налогов освобождены самозанятые

- Постановка самозанятого на учет

- Снятие самозанятого с учета

- Объект налогообложения у самозанятых

- Порядок признания доходов у самозанятых

- Налоговая база и налоговый период

- Налоговая ставка для самозанятых

- Штраф для самозанятых

- Как перейти на налог на профессиональный доход с других спецрежимов

- Официальные разъяснения по вопросам применения налога для самозанятых

- Налоговый вычет для самозанятых

- Самозанятые — 2023: что изменится

Кто может перейти на специальный налоговый режим

Это могут сделать физлица и ИП, которые ведут деятельность на территории России. Также самозанятыми вправе стать некоторые иностранные граждане, а именно граждане Беларуси, Армении, Казахстана и Киргизии. Налоговый режим они могут применять на тех же условиях, что и граждане России.

Выбирая спецрежим для самозанятых, можно заниматься теми видами деятельности, доходы от которых облагаются налогом на профессиональный доход, но без необходимости регистрации в качестве ИП.

В числе таких видов деятельности:

- оказание косметических услуг на дому;

- фото- и видеосъемка на заказ;

- реализация продукции собственного производства;

- проведение мероприятий и праздников;

- юридические консультации и ведение бухгалтерии;

- удаленная работа через электронные площадки;

- сдача квартиры в аренду посуточно или на долгий срок;

- услуги по перевозке пассажиров и грузов;

- строительные работы и ремонт помещений.

Какие ограничения действуют для применения спецрежима

У самозанятых не должно быть работодателя и наемных работников. К этой категории относятся граждане, получающие доход от своей личной трудовой деятельности.