Разбор частей речи

Далее давайте разберем морфологические признаки каждой из частей речи русского языка на примерах. Согласно лингвистике русского языка, выделяют три группы из 10 частей речи, по общим признакам:

1. Самостоятельные части речи:

- существительные (см. морфологические нормы сущ. );

- глаголы:

-

- причастия;

- деепричастия;

- прилагательные;

- числительные;

- местоимения;

- наречия;

2. Служебные части речи:

- предлоги;

- союзы;

- частицы;

3. Междометия.

Ни в одну из классификаций (по морфологической системе) русского языка не попадают:

- слова да и нет, в случае, если они выступают в роли самостоятельного предложения.

- вводные слова: итак, кстати, итого, в качестве отдельного предложения, а так же ряд других слов.

Морфологический разбор существительного

План морфологического разбора существительного

Пример:

«Малыш пьет молоко.»

Малыш (отвечает на вопрос кто?) – имя существительное;

- начальная форма – малыш;

- постоянные морфологические признаки: одушевленное, нарицательное, конкретное, мужского рода, I -го склонения;

- непостоянные морфологические признаки: именительный падеж, единственное число;

- при синтаксическом разборе предложения выполняет роль подлежащего.

Морфологический разбор слова «молоко» (отвечает на вопрос кого? Что?).

- начальная форма – молоко;

- постоянная морфологическая характеристика слова: среднего рода, неодушевленное, вещественное, нарицательное, II -е склонение;

- изменяемые признаки морфологические: винительный падеж, единственное число;

- в предложении прямое дополнение.

Приводим ещё один образец, как сделать морфологический разбор существительного, на основе литературного источника:

«Две дамы подбежали к Лужину и помогли ему встать. Он ладонью стал сбивать пыль с пальто. (пример из: «Защита Лужина», Владимир Набоков).»

Дамы (кто?) — имя существительное;

- начальная форма — дама;

- постоянные морфологические признаки: нарицательное, одушевленное, конкретное, женского рода, I склонения;

- непостоянная морфологическая характеристика существительного: единственное число, родительный падеж;

- синтаксическая роль: часть подлежащего.

Лужину (кому?) — имя существительное;

- начальная форма — Лужин;

- верная морфологическая характеристика слова: имя собственное, одушевленное, конкретное, мужского рода, смешанного склонения;

- непостоянные морфологические признаки существительного: единственное число, дательного падежа;

- синтаксическая роль: дополнение.

Ладонью (чем?) — имя существительное;

- начальная форма — ладонь;

- постоянные морфологические признаки: женского рода, неодушевлённое, нарицательное, конкретное, I склонения;

- непостоянные морфо. признаки: единственного числа, творительного падежа;

- синтаксическая роль в контексте: дополнение.

Пыль (что?) — имя существительное;

- начальная форма — пыль;

- основные морфологические признаки: нарицательное, вещественное, женского рода, единственного числа, одушевленное не охарактеризовано, III склонения (существительное с нулевым окончанием);

- непостоянная морфологическая характеристика слова: винительный падеж;

- синтаксическая роль: дополнение.

(с) Пальто (С чего?) — существительное;

- начальная форма — пальто;

- постоянная правильная морфологическая характеристика слова: неодушевленное, нарицательное, конкретное, среднего рода, несклоняемое;

- морфологические признаки непостоянные: число по контексту невозможно определить, родительного падежа;

- синтаксическая роль как члена предложения: дополнение.

Морфологический разбор прилагательного

Имя прилагательное — это знаменательная часть речи. Отвечает на вопросы Какой? Какое? Какая? Какие? и характеризует признаки или качества предмета. Таблица морфологических признаков имени прилагательного:

- начальная форма в именительном падеже, единственного числа, мужского рода;

- постоянные морфологические признаки прилагательных:

-

- разряд, согласно значению:

-

- — качественное (теплый, молчаливый);

- — относительное (вчерашний, читальный);

- — притяжательное (заячий, мамин);

- степень сравнения (для качественных, у которых этот признак постоянный);

- полная / краткая форма (для качественных, у которых этот признак постоянный);

- непостоянные морфологические признаки прилагательного:

-

- качественные прилагательные изменяются по степени сравнения (в сравнительных степенях простая форма, в превосходных — сложная): красивый-красивее-самый красивый;

- полная или краткая форма (только качественные прилагательные);

- признак рода (только в единственном числе);

- число (согласуется с существительным);

- падеж (согласуется с существительным);

- синтаксическая роль в предложении: имя прилагательное бывает определением или частью составного именного сказуемого.

План морфологического разбора прилагательного

Пример предложения:

Полная луна взошла над городом.

Полная (какая?) – имя прилагательное;

- начальная форма – полный;

- постоянные морфологические признаки имени прилагательного: качественное, полная форма;

- непостоянная морфологическая характеристика: в положительной (нулевой) степени сравнения, женский род (согласуется с существительным), именительный падеж;

- по синтаксическому анализу — второстепенный член предложения, выполняет роль определения.

Вот еще целый литературный отрывок и морфологический разбор имени прилагательного, на примерах:

Девушка была прекрасна: стройная, тоненькая, глаза голубые, как два изумительных сапфира, так и заглядывали к вам в душу.

Прекрасна (какова?) — имя прилагательное;

- начальная форма — прекрасен (в данном значении);

- постоянные морфологические нормы: качественное, краткое;

- непостоянные признаки: положительная степень сравнения, единственного числа, женского рода;

- синтаксическая роль: часть сказуемого.

Стройная (какая?) — имя прилагательное;

- начальная форма — стройный;

- постоянные морфологические признаки: качественное, полное;

- непостоянная морфологическая характеристика слова: полное, положительная степень сравнения, единственное число, женский род, именительный падеж;

- синтаксическая роль в предложении: часть сказуемого.

Тоненькая (какая?) — имя прилагательное;

- начальная форма — тоненький;

- морфологические постоянные признаки: качественное, полное;

- непостоянная морфологическая характеристика прилагательного: положительная степень сравнения, единственное число, женского рода, именительного падежа;

- синтаксическая роль: часть сказуемого.

Голубые (какие?) — имя прилагательное;

- начальная форма — голубой;

- таблица постоянных морфологических признаков имени прилагательного: качественное;

- непостоянные морфологические характеристики: полное, положительная степень сравнения, множественное число, именительного падежа;

- синтаксическая роль: определение.

Изумительных (каких?) — имя прилагательное;

- начальная форма — изумительный;

- постоянные признаки по морфологии: относительное, выразительное;

- непостоянные морфологические признаки: множественное число, родительного падежа;

- синтаксическая роль в предложении: часть обстоятельства.

Морфологические признаки глагола

Согласно морфологии русского языка, глагол — это самостоятельная часть речи. Он может обозначать действие (гулять), свойство (хромать), отношение (равняться), состояние (радоваться), признак (белеться, красоваться) предмета. Глаголы отвечают на вопрос что делать? что сделать? что делает? что делал? или что будет делать? Разным группам глагольных словоформ присущи неоднородные морфологические характеристики и грамматические признаки.

Морфологические формы глаголов:

- начальная форма глагола — инфинитив. Ее так же называют неопределенная или неизменяемая форма глагола. Непостоянные морфологические признаки отсутствуют;

- спрягаемые (личные и безличные) формы;

- неспрягаемые формы: причастные и деепричастные.

Морфологический разбор глагола

- начальная форма — инфинитив;

- постоянные морфологические признаки глагола:

-

- переходность:

-

- переходный (употребляется с существительными винительного падежа без предлога);

- непереходный (не употребляется с существительным в винительном падеже без предлога);

- возвратность:

-

- возвратные (есть -ся, -сь);

- невозвратные (нет -ся, -сь);

- вид:

-

- несовершенный (что делать?);

- совершенный (что сделать?);

- спряжение:

-

- I спряжение (дела-ешь, дела-ет, дела-ем, дела-ете, дела-ют/ут);

- II спряжение (сто-ишь, сто-ит, сто-им, сто-ите, сто-ят/ат);

- разноспрягаемые глаголы (хотеть, бежать);

- непостоянные морфологические признаки глагола:

-

- наклонение:

-

- изъявительное: что делал? что сделал? что делает? что сделает?;

- условное: что делал бы? что сделал бы?;

- повелительное: делай!;

- время (в изъявительном наклонении: прошедшее/настоящее/будущее);

- лицо (в настоящем/будущем времени, изъявительного и повелительного наклонения: 1 лицо: я/мы, 2 лицо: ты/вы, 3 лицо: он/они);

- род (в прошедшем времени, единственного числа, изъявительного и условного наклонения);

- число;

- синтаксическая роль в предложении. Инфинитив может быть любым членом предложения:

-

- сказуемым: Быть сегодня празднику;

- подлежащим :Учиться всегда пригодится;

- дополнением: Все гости просили ее станцевать;

- определением: У него возникло непреодолимое желание поесть;

- обстоятельством: Я вышел пройтись.

Морфологический разбор глагола пример

Чтобы понять схему, проведем письменный разбор морфологии глагола на примере предложения:

Вороне как-то Бог послал кусочек сыру… (басня, И. Крылов)

Послал (что сделал?) — часть речи глагол;

- начальная форма — послать;

- постоянные морфологические признаки: совершенный вид, переходный, 1-е спряжение;

- непостоянная морфологическая характеристика глагола: изъявительное наклонение, прошедшего времени, мужского рода, единственного числа;

- синтаксическая роль в предложении: сказуемое.

Следующий онлайн образец морфологического разбора глагола в предложении:

Какая тишина, прислушайтесь.

Прислушайтесь (что сделайте?) — глагол;

- начальная форма — прислушаться;

- морфологические постоянные признаки: совершенный вид, непереходный, возвратный, 1-го спряжения;

- непостоянная морфологическая характеристика слова: повелительное наклонение, множественное число, 2-е лицо;

- синтаксическая роль в предложении: сказуемое.

План морфологического разбора глагола онлайн бесплатно, на основе примера из целого абзаца:

— Его нужно предостеречь.

— Не надо, пусть знает в другой раз, как нарушать правила.

— Что за правила?

— Подождите, потом скажу. Вошел! («Золотой телёнок», И. Ильф)

Предостеречь (что сделать?) — глагол;

- начальная форма — предостеречь;

- морфологические признаки глагола постоянные: совершенный вид, переходный, невозвратный, 1-го спряжения;

- непостоянная морфология части речи: инфинитив;

- синтаксическая функция в предложении: составная часть сказуемого.

Пусть знает (что делает?) — часть речи глагол;

- начальная форма — знать;

- постоянные морфологические признаки: несовершенный вид, невозвратный, переходный, 1-го спряжения;

- непостоянная морфология глагола: повелительное наклонение, единственного числа, 3-е лицо;

- синтаксическая роль в предложении: сказуемое.

Нарушать (что делать?) — слово глагол;

- начальная форма — нарушать;

- постоянные морфологические признаки: несовершенный вид, невозвратный, переходный, 1-го спряжения;

- непостоянные признаки глагола: инфинитив (начальная форма);

- синтаксическая роль в контексте: часть сказуемого.

Подождите (что сделайте?) — часть речи глагол;

- начальная форма — подождать;

- постоянные морфологические признаки: совершенный вид, невозвратный, переходный, 1-го спряжения;

- непостоянная морфологическая характеристика глагола: повелительное наклонение, множественного числа, 2-го лица;

- синтаксическая роль в предложении: сказуемое.

Вошел (что сделал?) — глагол;

- начальная форма — войти;

- постоянные морфологические признаки: совершенный вид, невозвратный, непереходный, 1-го спряжения;

- непостоянная морфологическая характеристика глагола: прошедшее время, изъявительное наклонение, единственного числа, мужского рода;

- синтаксическая роль в предложении: сказуемое.

Добавить в «Нужное»

С 2023 г. организации и ИП, перешедшие на уплату налогов и взносов в составе единого налогового платежа (ЕНП), должны в определенных случаях подавать в ИФНС новый отчет – Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов. Далее для краткости все эти платежи будет называть «налогом». Посмотрим, в какие сроки нужно представлять Уведомление, по каким налогам, по какой форме и, самое интересно, что будет, если его не сдать.

Подчеркнем, консультация касается тех налогоплательщиков, кто перешел на уплату ЕНП. Если организация / предприниматель в 2023 г. платит налоги по-старому отдельными платежными поручениями с указанием в них КБК конкретного налога, ОКТМО и т.д., уведомления подавать не потребуется (ч. 12, 14, 16 ст. 4 Закона от 14.07.2022 № 263-ФЗ).

Когда нужно представлять Уведомление об исчисленных налогах

Уведомление подается в ИФНС в двух случаях (п. 9 ст. 58 НК РФ):

- если по уплачиваемому налогу не предусмотрена подача декларации (расчета), как, к примеру, при перечислении стоимости патента для ИП или фиксированных страховых взносов ИП за себя;

- если налог платится ранее, чем подается декларация (расчет) по нему.

Уведомление необходимо, чтобы ИФНС имела возможность правильно распределить уплаченные в составе ЕНП суммы на расчеты с бюджетом по конкретному налогу (по КБК и ОКТМО). Ведь сделать такое распределение самостоятельно ИФНС может лишь на основе декларации или по фиксированным суммам налогов. Если же исчисленная сумма налога неизвестна, а декларация еще не сдана, непонятно, в уплату каких налогов был сделан платеж.

Срок подачи Уведомления об исчисленных налогах

Общий срок подачи Уведомления – не позднее 25-го числа месяца, на который приходится срок уплаты налога (п. 9 ст. 58 НК РФ). Если 25-е число попадает на выходной, то срок переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

Кстати, практически все декларации и расчеты сдаются с 2023 г. в такой же единый срок – не позднее 25-го числа.

Для НДФЛ, удержанного за период с 23 декабря по 31 декабря, установлен особый срок подачи Уведомления – не позднее последнего рабочего дня года.

По каким налогам подается Уведомление об исчисленных налогах

С учетом вышесказанного, подать уведомление придется по следующим налогам и взносам:

- ежемесячный НДФЛ, уплачиваемый в качестве налогового агента. Причем в декабре придется сдавать 2 уведомления;

- страховые взносы с выплат работникам и другим физлицам за первый и второй месяц каждого квартала. А вот за третий месяц квартала (по взносам за март, июнь, сентябрь и декабря) подавать Уведомление не надо, поскольку срок его подачи совпадает со сроком подачи РСВ за истекший квартал;

- авансовые платежи по УСН за 1, 2 и 3 кварталы отчетного года;

- авансовые платежи предпринимателя по НДФЛ за себя за 1, 2 и 3 кварталы отчетного года;

- авансовые платежи по налогу на имущество организаций;

- авансовые платежи по транспортному налогу;

- авансовые платежи по земельному налогу;

- авансовый платеж по ЕСХН.

Подавать Уведомление по налогу на прибыль и НДС не требуется. Сроки уплаты этих налогов наступают уже после представления декларации. Например, декларация по НДС за 1 квартал 2023 г. сдается не позднее 25 апреля 2023 г. А заплатить НДС в бюджет нужно уже после этого не позднее 28 апреля, 29 мая и 28 июня.

Форма Уведомления об исчисленных суммах налогов

Уведомление сдается по форме, утв. Приложением № 1 к Приказу ФНС от 02.11.2022 № ЕД-7-8/1047@.

Как заполнить Уведомление об исчисленных налогах

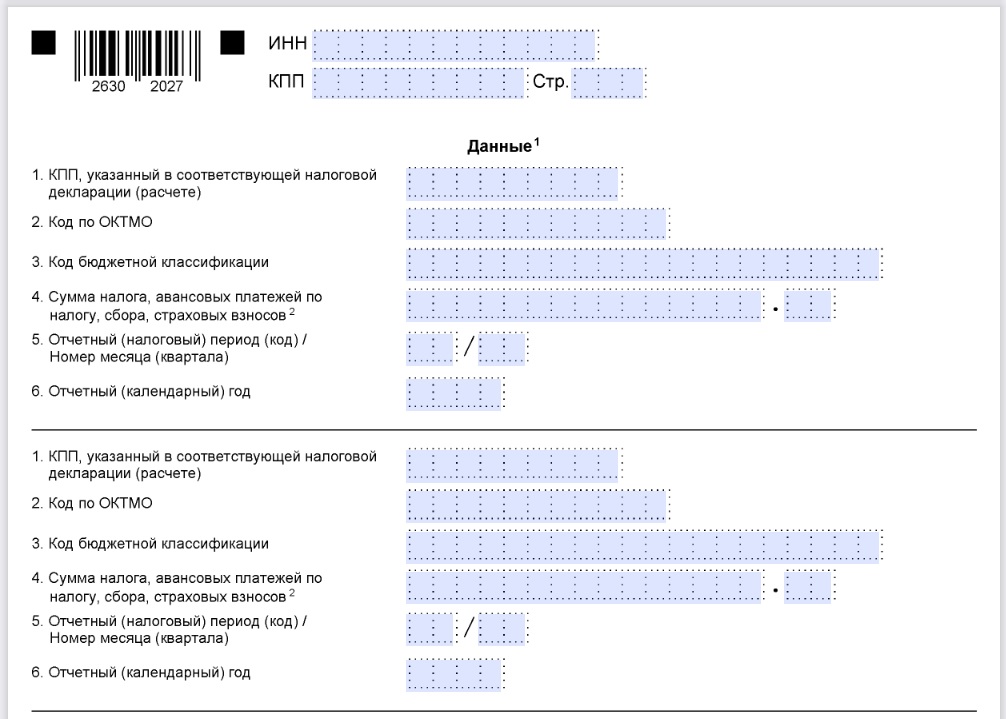

В уведомлении есть:

- титульный лист. Его заполнение не вызовет трудностей. Необходимо указать лишь ИНН организации или ИП, КПП организации, код налогового органа, в который подается Уведомление;

- лист с данными об исчисленных налогах. Он содержит несколько одинаковых блоков, заполняемых на разные налоги. По каждому платежу указываются КПП, ОКТМО, КБК, сумма налога, код отчетного (налогового периода) и номер месяца (квартала), год. В идеале сумма исчисленного налога должна совпадать с той, которая будет указана впоследствии в декларации или расчете.

Код налогового периода заполняется в соответствии с Приказом ФНС от 02.11.2022 № ЕД-7-8/1047@.

Таблица со сроками подачи Уведомлений об исчисленных налогах в 2023 г.

Покажем в таблице, по каким налогам, в какие сроки нужно подать уведомление и как указать коды периода.

| Налог/взнос | Период, за который подается уведомление | Крайний срок подачи уведомления | Код периода |

|---|---|---|---|

| НДФЛ | 01.01-22.01 23.01-22.02 23.02-22.03 23.03-22.04 23.04-22.05 23.05-22.06 23.06-22.07 23.07-22.08 23.08-22.09 23.09-22.10 23.10-22.11 23.11-22.12 23.12-31.12 |

25.01.2023 27.02.2023 27.03.2023 25.04.2023 25.05.2023 26.06.2023 25.07.2023 25.08.2023 25.09.2023 25.10.2023 27.11.2023 25.12.2023 29.12.2023 |

21/01 21/02 21/03 31/01 31/02 31/03 33/01 33/02 33/03 34/01 34/02 34/03 34/04 |

| Страховые взносы | январь февраль апрель май июль август октябрь ноябрь |

27.02.2023 27.03.2023 25.05.2023 26.06.2023 25.08.2023 25.09.2023 27.11.2023 25.12.2023 |

21/01 21/02 31/01 31/02 33/01 33/02 34/01 34/02 |

| УСН | 1 квартал 2 квартал 3 квартал |

25.04.2023 25.07.2023 25.10.2023 |

34/01 34/02 34/03 |

| Налог на имущество организаций, транспортный налог, земельный налог |

за 2022 г. 1 квартал 2 квартал 3 квартал |

27.02.2023 25.04.2023 25.07.2023 25.10.2023 |

34/04 34/01 34/02 34/03 |

| ЕСХН | полугодие | 25.07.2023 | 34/02 |

| НДФЛ, уплачиваемый ИП за себя | 1 квартал 2 квартал 3 квартал |

25.04.2023 25.07.2023 25.10.2023 |

34/01 34/02 34/03 |

Как подать Уведомление об исчисленных налогах

Уведомление подается (п. 9 ст. 58 НК РФ):

- через Личный кабинет налогоплательщика на сайте ФНС;

- через оператора по ТКС;

- на бумаге лично в налоговый орган или по почте заказным письмом (если у организации или ИП нет обязанности представлять налоговую отчетность в электронном виде).

Сколько налогов можно отразить в Уведомлении

Если по определённому сроку исчислено и в составе ЕНП уплачено несколько налогов, то все их можно отразить в одном Уведомлении разными блоками.

Например, к 25 февраля 2023 г. перечислены страховые взносы за январь 2023 г., а также НДФЛ, удержанный с доходов работников за период с 23 января по 22 февраля. Тогда можно заполнить два блока на Листе 2, отразив соответственно КБК НДФЛ и страховых взносов, ОКТМО, период, за который произведена уплата, и суммы НДФЛ и взносов. И сдать Уведомление не позднее 27 февраля 2023 г.

Или по сроку 25 апреля уплачены авансовый платеж по налогу при УСН за 1 квартал 2023 г., а также НДФЛ, удержанный за период с 23 марта по 22 апреля. Тогда эти два исчисленных налога можно отразить в одном Уведомлении, подаваемом не позднее 25 апреля 2023 г.

Уведомление при наличии обособленных подразделений

В 2023 г. сохраняется обязанность при наличии ОП распределять НДФЛ, страховые взносы и налог на прибыль в части регионального налога между имеющимися ОП (п. 7 ст. 226, п. 2 ст. 288, п. 11 ст. 431 НК РФ). То есть организация будет платить указанные налоги одной суммой в составе ЕНП, но потом их нужно распределить между подразделениями:

- в Уведомлениях (по НДФЛ и страховым взносам);

- в декларациях (по налогу на прибыль), в расчетах 6-НДФЛ и в Расчетах по страховым взносам.

При этом в одном Уведомлении можно указать информацию по всем авансам каждого обособленного подразделения организации, указав соответствующие КПП подразделений и ОКТМО по месту их нахождения.

А сдается такое Уведомление в ИФНС по месту нахождения самой организации (п. 2.5.2, 2.5.4 Приложения № 2 к Приказу ФНС от 02.11.2022 № ЕД-7-8/1047@).

Какие КБК указывать в Уведомлении об исчисленных налогах

В ноябре Минфин обновил КБК для страховых взносов и некоторых налогов (Приказ Минфина от 22.11.2022 № 177н). В частности, введен отдельный КБК для страховых взносов за расчетные периоды начиная с 2023 г., добавлены отдельные КБК для НДФЛ с дивидендов. По состоянию на 28 декабря 2022 г. Приказ Минфина с новыми КБК еще не был утвержден, но с большой долей вероятности в 2023 г. использоваться будут именно те КБК, которые приведены в этом Приказе. После регистрации Приказа Минфина в Минюсте мы подготовим отдельную консультацию с новыми КБК и опубликуем ее на главной странице нашего сайта в разделе «Полезное».

Указанные новые КБК нужно будет использовать при заполнении Уведомления об исчисленных налогах, а также при заполнении деклараций и расчетов.

Отметим, что КБК для уплаты единого налогового платежа такой – 18201061201010000510.

Что будет, если не подать Уведомление об исчисленных налогах

По разъяснениям ФНС, несвоевременное представление/не представление Уведомления не позволит распределить деньги в бюджет, что приведет к начислению пени (Промостраница ФНС). При этом пени будут, если уведомление не подать до наступления срока уплаты налога/взноса. Правда, при положительном сальдо на ЕНС на дату наступления срока платежа пени, скорее всего, начисляться не будут. Поскольку обязанность по уплате налога будет считаться исполненной.

Кроме того, за неподачу Уведомления грозит штраф в размере 200 руб. (п. 1 ст. 126 НК РФ).

Как исправить ошибку в Уведомлении об исчисленных налогах

Основное правило – новое Уведомление с верными реквизитами подается только в отношении обязанности, по которой произошла ошибка. То есть повторять все указанные в ранее поданном Уведомлении сведения не требуется.

Правильные данные об исчисленных налогах можно внести не в отдельное Уведомление, а в подаваемое текущее Уведомление. Например, вы ошиблись при заполнении сведений об исчисленных страховых взносах за январь в Уведомлении, подаваемом в срок 27 февраля 2023 г. Обнаружили ошибку уже в середине марта. Тогда правильные сведения можно внести в Уведомление, подаваемое по сроку 27 марта 2023 г.

Как исправить ошибку?

Ситуация 1. Вы ошиблись в сумме налога. Тогда:

- в новом Уведомлении повторите данные о КПП, КБК, ОКТМО, периоде;

- укажите новую, правильную сумму налога.

Ситуация 2. Вы ошиблись в других реквизитах (КПП, КБК, ОКТМО и т.д.). Тогда:

- повторите в новом Уведомлении данные ошибочного блока (КПП, КБК, ОКТМО, период), но в поле «сумма» укажите «0»;

- укажите верные данные в новом блоке строк 1-6.

Как только Уведомление поступит в ИФНС, произойдет автоматическая корректировка ранее представленных данных.

При этом если сальдо ЕНС будет достаточным для уплаты начисленного налога и срок уплаты налога не наступил, негативных последствий не будет.

А вот если ошибка обнаружена уже после подачи декларации по соответствующему налогу, подавать корректирующее Уведомление бессмысленно. Налоговая инспекция исправит неверные данные по информации из декларации, поскольку декларация имеет приоритет перед Уведомлением.

Более полную информацию по теме вы можете найти в

КонсультантПлюс

.

Бесплатный доступ к системе на 2 дня.

Все категории

- Фотография и видеосъемка

- Знания

- Другое

- Гороскопы, магия, гадания

- Общество и политика

- Образование

- Путешествия и туризм

- Искусство и культура

- Города и страны

- Строительство и ремонт

- Работа и карьера

- Спорт

- Стиль и красота

- Юридическая консультация

- Компьютеры и интернет

- Товары и услуги

- Темы для взрослых

- Семья и дом

- Животные и растения

- Еда и кулинария

- Здоровье и медицина

- Авто и мото

- Бизнес и финансы

- Философия, непознанное

- Досуг и развлечения

- Знакомства, любовь, отношения

- Наука и техника

1

Как пишется «неначисление» или «не начисление»?

2 ответа:

4

0

Если в тексте необходимо написать слово «неначисление», то могут возникнуть сомнения в том, как писать его с частицей «не» правильно. Часть речи слова «неначисление» — имена существительные. Теоретически слово может быть написано с отрицательной частицей «не» как слитно, так и раздельно. Но на практике гораздо чаще встречается именно его слитное написание. Согласно правил русского языка, имена существительные с частицей «не» пишутся слитно в том случае, если употребление слова с отрицательной частицей «не» придает слову некое новое противоположное по смыслу значение. Наиболее часто слово «неначисление» употребляется в юридических, бухгалтерских, документах, или в других официальных документах, в деловой переписке, в расчетной документации, где оно имеет смысловое значение отсутствия выполнения некого предписанного либо ожидаемого действия.

Пример предложения. Неначисление заработной платы в установленный срок.

Раздельно с частицей «не» имена существительные пишутся в следующих случаях:

- если в предложении есть противопоставление, выраженное союзом «а».

- если частица «не» употребляется в значении отрицания, и(или) со словами отрицание усиливающими: совсем не, вовсе не, далеко не, ничуть не, нисколько не, ничуть не, нимало не, отнюдь не, никто не, больше не, еще не, уже не и другими.

3

0

Оба варианта написания являются правильными и можно написать слова «неначисление» и «не начисление» могут быть употреблены в русском языке в предложении. Наиболее частое употребление сего слова конечно же со слитным написанием, так как раздельное написание («не начисление») практически не употребляется в современном письме.

Правила русского языка по этому поводу следующие — имена существительные (начисление) с частицей «не» должны писаться слитно, если употребление данного слова придает ему противоположное по смыслу значение.

Читайте также

Правильно «НИЧТО ИНОЕ«. Это словосочетание можно заменить одним словом «НИЧЕГО«.

НО!

Есть ещё фраза «НЕ ЧТО ИНОЕ, КАК«. Она употребляется в значении «НЕ ЧТО-ТО ДРУГОЕ, А…«.

Например: «Я люблю только фантастику, ничто иное меня не интересует». Также: «Ничто иное, кроме фантастики меня не интересует».

Но: «Это не что иное, как фантастика».

Пишется и «непростительно», и «не простительно».Если «непростительно» –то наречие, соотносится по значению с прилагательным: непростительный.

Если «не простительно»-то это предикатив, т.е. здесь речь идёт об оценке чего-либо, как не заслуживающего прощения, снисхождения, извинения.

Слово «невыплаченный» может быть двумя частями речи — отглагольным прилагательным, отвечающим на вопрос «какой?» и причастием, отвечающим на вопрос «что сделанный?». В двух случаях слитное или раздельное написание с «не» нужно определять по контексту предложения.

1) «Невыплаченный» пишем в том случае, если в предложении нет усиления отрицания (далеко не, ничуть не), противопоставления с союзом а или зависимого слова в том случае если это причастие. Согласно правилам, данное слово можно написать слитно с не, если его можно заменить синонимом близким по значению. Синоним без «не» к слову «невыплаченный»: просроченный или любой другой по контексту.

Пример предложения со словом «невыплаченный»: невыплаченный долг уже давно тяготит меня.

<hr />

2) «Не выплаченный» пишем в том случае, если в предложении присутствует противопоставление или усиление отрицания с союзом а. Для причастия зависимое слово.

Пример предложения со словами «не выплаченный»: не выплаченный мною (зав. слово) давно тяготит меня.

Слово «незавершенность» — это существительное женского рода в единственном числе, отвечающее на вопрос «что?». Существует как слово «незавершенность», так и слово «завершенность», которое пишется с «не» раздельно. Определить написание можно по контексту предложения в котором находиться слово.

1) «Незавершенность» пишем, если отсутствует противопоставление с союзом «а» или нет слов, дающих усиление отрицания: далеко, вовсе, ничуть. По правилам, его можно заменить аналогичным по смыслу синонимом без «не», поэтому надо писать слитно. Незавершенность = бесконечность, эскизность.

Пример предложения со словом «незавершенность»: незавершенность проекта портила все планы.

2) «Не завершенность» пишется, если в предложении можно найти усиление отрицания, либо противопоставление.

Пример предложения со словами «не завершенность»: это не завершенность, а досрочное прекращение проекта.

Давайте рассмотрим, как писать с отрицательной частицей НЕ слово «солидарен» правильно: слитно или раздельно.

Определимся с частью речи данного слова.

Очевидно, что часть речи слова «солидарен» — краткое прилагательное, полная форма которого «солидарный». Согласно правил русского языка, прилагательные в краткой форме пишутся с отрицательной частицей НЕ раздельно, по причине того, что в данном случае частица не придает слову нового смыслового значения, в противном случае прилагательное следовало бы писать с отрицательной частицей НЕ слитно. Но в случае кратких форм прилагательных частица служит исключительно для выражения значения отрицания. По правилам, в таких случаях ее употребления частица «не» всегда пишется раздельно, как с краткой, так и полной формой имен прилагательных.

Примеры предложений.

В этом вопросе я с Вами не солидарен.

Я не солидарна с общественной оценкой этого человека.

Члены коллектива не солидарны с такой непопулярной политикой руководства предприятия.

С 2023 года вместо платежных поручений на каждый отдельный налог, дополнительно к платежке по ЕНП нужно подавать уведомления о начисленных налогах. Расскажем, по каким платежам и в какие сроки это делать.

Содержание

- Уведомление об исчисленных суммах налогов

- Сроки подачи Уведомления по основным налогам в 2023 году

- Налог на прибыль

- Страховые взносы

- НДФЛ

- УСН

- Налог на имущество

- Транспортный налог

- Земельный налог

- ЕСХН

- Налоги и взносы, по которым не надо подавать Уведомления

Уведомление об исчисленных суммах налогов

Чтобы инспекция могла распределить поступивший налоговый платеж в месяце, когда отчетность не сдается (или она не предусмотрена), плательщики должны направить Уведомления об исчисленных суммах налогов (п. 9 ст. 58 НК РФ).

Форма уведомления утверждена (Приказ ФНС от 02.11.2022 N ЕД-7-8/1047).

Уведомление подается по ТКС или в ЛК на сайте ФНС в электронном виде, а также на бумажном носителе (если отчетность сдается на бумаге):

- 1 раз в месяц до 25 числа;

- в налоговый орган по месту постановки на учет плательщика (крупнейшего плательщика).

В 2023 году вместо уведомления можно направлять в ИФНС платежное поручение на уплату каждого налога с указанными реквизитами платежа (п. 12, 14, 16 ст. 4 Федерального закона от 14.07.2022 N 263-ФЗ). Уплаченные суммы будут учтены в рамках ЕНП по общим правилам.

Вариант с платежками доступен до первого отправленного уведомления.

Если допустили ошибку в уведомлении, можно подать корректировочный документ. Если в уведомлении и декларации разные суммы (например, по авансам), верной считается сумма по декларации.

Если не подано уведомление по какому-либо налогу, то сумма ЕНП распределится на другие обязанности или даст положительное сальдо на ЕНС.

За неподачу уведомления или за просрочку его сдачи придется заплатить штраф 200 руб. (п. 1 ст. 126 НК РФ).

Недоимка по налогам возникает со следующего дня после истечения установленного срока уплаты налога. Если Уведомление подано до наступления срока уплаты налога, то недоимка не формируется. В случае неподачи уведомления есть риск доначисления пеней.

До тех пор, пока вы не сдадите отчетность по уплаченным налогам и взносам, уплаченные суммы не распределятся по назначению и будут числиться на остатке ЕНС (ст. 1 Федерального закона от 14.07.2022 N 263-ФЗ).

* — в таблице учтены переносы крайних дат подачи уведомлений в 2023 году в связи выходными днями.

Налог на прибыль

Уведомление подается только, если есть операции указанные в таблице ниже. По обычному налогу на прибыль Уведомления подавать не надо.

| Налоги и взносы | Срок подачи |

| Налог на прибыль — налоговый агент при выплате дохода / дивидендов иностранному контрагенту | до 25 числа месяца, следующего за выплатой дохода, в котором не сдается отчетность |

Страховые взносы

За март, июнь, сентябрь, декабрь Уведомления сдавать не надо т.к. за эти месяцы в апреле, июле, октябре, январе до 25 числа уже будет сдан РСВ, а уплата взносов будет позднее — до 28 т.е. налоговики будут уже знать суммы марта, июня, сентября, декабря на момент получения платежа из отчетности.

ИП не сдает Уведомление по страховым взносам за себя. Эти суммы и сроки их уплаты известны налоговой инспекции.

| Налоги и взносы | Срок подачи |

| Страховые взносы за | |

| январь | 27 февраля* |

| февраль | 27 марта* |

| апрель | 25 мая |

| май | 26 июня* |

| июль | 25 августа |

| август | 25 сентября |

| октябрь | 27 ноября* |

| ноябрь | 25 декабря |

НДФЛ

| Налоги и взносы | Срок подачи |

| НДФЛ, исчисленный и удержанный | |

| с 01 по 22 января | 25 января |

| с 23 января по 22 февраля | 27 февраля* |

| с 23 февраля по 22 марта | 27 марта* |

| с 23 марта по 22 апреля | 25 апреля |

| с 23 апреля по 22 мая | 25 мая |

| с 23 мая по 22 июня | 26 июня* |

| с 23 июня по 22 июля | 25 июля |

| с 23 июля по 22 августа | 25 августа |

| с 23 августа по 22 сентября | 25 сентября |

| с 23 сентября по 22 октября | 25 октября |

| с 23 октября по 22 ноября | 27 ноября* |

| с 23 ноября по 22 декабря | 25 декабря |

| с 23 декабря по 31 декабря | 29 декабря* |

УСН

За 4 квартал Уведомления сдавать не надо т.к. за год до 25 числа уже будет сдана декларация по УСН, а уплата финального платежа по УСН будет позднее — до 28 т.е. налоговики будут уже знать сумму на момент получения платежа из отчетности.

| Налоги и взносы | Срок подачи |

| УСН за | |

| 1 квартал | 25 апреля |

| 2 квартал | 25 июля |

| 3 квартал | 25 октября |

Налог на имущество

| Налоги и взносы | Срок подачи |

| Налог на имущество ЮЛ (если есть авансовые платежи) за | |

| 2022 год (по имуществу, облагаемому по кадастровой стоимости, отчет не сдается, направляются сообщения об исчисленных налоговым органом суммах) | 27 февраля* |

| 1 квартал | 25 апреля |

| 2 квартал | 25 июля |

| 3 квартал | 25 октября |

Транспортный налог

| Налоги и взносы | Срок подачи |

| Транспортный налог ЮЛ (если есть авансовые платежи) за | |

| 2022 год | 27 февраля* |

| 1 квартал | 25 апреля |

| 2 квартал | 25 июля |

| 3 квартал | 25 октября |

Земельный налог

| Налоги и взносы | Срок подачи |

| Земельный налог ЮЛ (если есть авансовые платежи) за | |

| 2022 год | 27 февраля* |

| 1 квартал | 25 апреля |

| 2 квартал | 25 июля |

| 3 квартал | 25 октября |

ЕСХН

| Налоги и взносы | Срок подачи |

| ЕСХН за | |

| 1 полугодие | 25 июля |

Налоги и взносы, по которым не надо подавать Уведомления

Налоги и взносы, которые входят в ЕНП, но не требуют подачи уведомления.

| Налоги и взносы | Срок подачи |

| Налог на прибыль, если НЕ налоговый агент и не дивиденды иностранному контрагенту | НЕТ |

| НДС | |

| ПСН | |

| Страховые взносы ИП за себя | |

| Торговый сбор | |

| НПД (по желанию) | |

| АУСН | |

| Акцизы | |

| НДПИ | |

| Водный налог (по желанию) | |

| Налог на дополнительный доход от добычи углеводородного сырья (по желанию) | |

| Налог на игорный бизнес |

Налоги и взносы, которые НЕ входят в ЕНП. Уплата в бюджет по ним и отчетность обособлены от ЕНП и ЕНС:

- госпошлина, по которой судом не выдан исполнительный документ;

- НДФЛ иностранных граждан (ст. 227.1 НК РФ);

- НДС при импорте из дальнего зарубежья — уплачивается в ФТС;

- страховые взносы по несчастным случаям (НС и ПЗ) — уплачиваются в ФСС.

Пока нет практики работы с ЕНП и нет ясности, в какой момент обязанность налогоплательщика по уплате конкретного налога будет считаться исполненной, рекомендуем все уведомления направлять четко в срок. Это поможет избежать начисления пени, по причине того, налоговая не смогла своевременно определить принадлежность платежа, даже если ЕНП уплачен в полном объеме (пп. 1 п. 7 ст. 45 НК РФ).

См. также:

- С 1 июля 2022 стартует эксперимент по единому налоговому платежу

- Обязательный единый налоговый платеж с 2023 года: вопросы и ответы

- Единый налоговый платеж (ЕНП) с 2023 года (законодательство)

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

ФНС ответила на вопросы о едином налоговом платеже

ФНС ответила на вопросы о едином налоговом платеже

30 ноября 2022

30 ноября 2022

С 2023 года порядок уплаты налогов и взносов изменится. Вместо платежек по разным налогам будет введен единый налоговый платеж (ЕНП). Что такое единый налоговый платеж? Какую сумму придется вносить в качестве ЕНП? Можно ли будет вернуть переплату по единому платежу? Ответы на эти и другие вопросы опубликованы на сайте Федеральной налоговой службы в разделе «Часто задаваемые вопросы».

Содержание

- Что такое единый налоговый платеж?

- Что входит в ЕНП?

- Является ли ЕНП авансовым платежом?

- Какую сумму необходимо внести в качестве ЕНП?

- Изменяется ли порядок расчета налогов?

- Можно ли будет вернуть переплату по ЕНП?

- Как вернуть переплату?

- Что будет с заявлениями на возврат, поданными в 2022 году?

- Будут ли выплачены проценты за нарушение срока возврата?

Что такое единый налоговый платеж?

С нового года налогоплательщикам (организациям, ИП и «обычным» физлицам) не придется перечислять каждый налог отдельной платежкой. Нужно будет внести единый налоговый платеж (ЕНП). Инспекторы самостоятельно разнесут средства, входящие в состав ЕНП, в счет погашения совокупной обязанности. Подробнее см. «Революционные поправки в НК РФ: единый налоговый счет и новый порядок внесения и сверки платежей».

Справка

Совокупная обязанность — это сумма налогов, сборов, авансовых платежей, страховых взносов, штрафов, пеней и процентов, которую плательщик должен перечислить (новая редакция п. 2 ст. 11 НК РФ).

Заполняйте платежки с актуальными на сегодня КБК, кодами дохода и другими обязательными реквизитами

Заполнить бесплатно

Что входит в ЕНП?

Единым налоговым платежом признаются следующие денежные следующие средства.

- Перечисленные на единый налоговый счет налогоплательщика и предназначенные для исполнения его совокупной обязанности по уплате налогов и сборов;

- Взысканные налоговиками с налогоплательщика;

- Денежные средства, учитываемые на едином налогом счете по иным основаниям:

- в связи с принятием налоговиками решения о возмещении суммы налога, о предоставлении налогового вычета;

- в связи с поступлением денежных средств от иного лица в результате зачета;

- в связи с отменой (полностью или частично) зачета денежных средств в счет исполнения предстоящей обязанности по уплате конкретного налога;

- в связи с начислением налоговиками процентов на сумму излишнее взыскание денежных средств (новая редакция п. 4 ст. 79 НК РФ), а также в отдельных случаях на сумму денежных средств, перечисленных на открытый в банке счет, например, в связи с несвоевременным возвратом (новая редакция п. 9 ст. 79 НК РФ).

Запросить в ИФНС акт сверки по налогам через интернет

Запросить бесплатно

Является ли ЕНП авансовым платежом?

Нет, не является. Единый платеж — это способ уплаты, объединяющий в себе несколько видов платежей. Платить раньше срока необязательно. Такое возможно, если сам налогоплательщик примет об уплате налога, сбора или взноса раньше установленного срока.

Какую сумму необходимо внести в качестве ЕНП?

Сумма единого платежа равна общей сумме обязанностей по уплате налогов, сборов и страховых взносов. Платить больше или авансом необязательно (новая ст. 11.3 НК РФ).

Изменяется ли порядок расчета налогов?

Нет, не изменяется. Появление единого налогового счета никак не меняет порядок расчета налогов и состав предоставляемой плательщиком информации.

Можно ли будет вернуть переплату по ЕНП?

Да, можно. Если на едином налоговом счете налогоплательщика образуется положительное сальдо (то есть совокупная обязанность меньше ЕНП), он сможет обратиться в инспекцию с заявлением о возврате или зачете денег. Если положительное сальдо меньше суммы налога, заявленной к возврату, то средства будут возвращены лишь в пределах положительного остатка.

Как вернуть переплату?

Для возврата средств нужно подать заявление. Сделать это можно разными способами:

- на бумажном носителе;

- в электронной форме по ТКС, подписав усиленной квалифицированной электронной подписью;

- в электронной форме через личный кабинет налогоплательщика, подписав электронной подписью;

- в составе налоговой декларации по форме 3-НДФЛ.

Поручение на возврат будет направлено в казначейство РФ не позднее дня, следующего за днем после получения заявления от налогоплательщика. В свою очередь казначейство исполнит поручение инспекции на следующий день после его получения (если оно поступило до 14.00 часов).

Таким образом, налогоплательщик получит деньги на расчетный счет в течение 3-х рабочих дней после подачи заявления. В случае, если в ИФНС нет информации о счете, указанном в заявлении, срок возврата увеличится на период получения налоговым органом данной информации от банка до 6 рабочих дней (новая редакция ст. 79 НК РФ).

Подать заявление о зачете или возврате налогов (взносов) через интернет

Подать бесплатно

Что будет с заявлениями на возврат, поданными в 2022 году?

Если по таким заявлениям не было принято решение о возврате, то в 2023 году придется подать новое заявление о возврате (при наличии на едином налогом счете положительного сальдо).

Будут ли выплачены проценты за нарушение срока возврата?

Да, при нарушении сроков возврата налога инспекция начислит проценты с 11-го рабочего дня после наступления события, с которого начинается отсчет срока возврата налога. Проценты начисляются автоматически (то есть без заявления налогоплательщика), за каждый календарный день нарушения срока перечисления. Процентная ставка равна ключевой ставке ЦБ РФ, действовавшей в дни нарушения срока (новая редакция п. 9 ст. 79 НК РФ).

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Ошибки каких видов встречаются в налоговых уведомлениях

О том, что в документе отражена неправильная (завышенная) сумма, плательщики узнают, если замечают, что налог рассчитан за имущество, которое им не принадлежит. Также часто в уведомлении по транспортному налогу указывается неправильная мощность автомобиля.

-

Ошибки каких видов встречаются в налоговых уведомлениях

-

Подготовка заявления в налоговый орган

-

Отправка заявления в налоговый орган

-

Получение нового налогового уведомления

-

Если ошибочно рассчитанный налог уже уплачен

-

Как засчитывается и возвращается излишне уплаченный налог

Что касается земельного налога, то в этом случае ошибка со стороны налоговиков допускается в части кадастрового номера. И наконец, сомнения в правильности расчетов возникают, если сумма сильно от отличается от уплаченной в прошлом налоговом периоде.

В каждом случае, во избежание переплаты, необходимо оперативно решать вопрос — до крайнего срока уплаты имущественного налога. Сервис Бробанк.ру представляет вниманию читателей пошаговую инструкцию.

Подготовка заявления в налоговый орган

При обнаружении в уведомлении ошибок и несоответствий, завышающих сумму налога, необходимо составить письменное заявление. Его бланк прилагается к уведомлению. Заполняется оно в соответствии с формой, с указанием номера налогового уведомления, адреса отдела ФНС, ФИО и ИНН плательщика.

Бланк заявления не всегда прикрепляется к налоговому уведомлению, в этом случае обращение налогоплательщик составляет в свободной (произвольной) форме. В тексте указывается допущенная фискальным органом ошибка.

К документу прикладываются данные, подтверждающие неправильность расчета: копия свидетельства о регистрации права собственности на недвижимость, или копия паспорта транспортного средства, в котором указана мощность двигателя.

Отправка заявления в налоговый орган

Заполненный бланк в отделение ФНС отправляется несколькими способами, в числе которых: подача лично или через представителя (по доверенности), отправка по почте или передача в электронной форме — через личный кабинет налогоплательщика на официальном сайте Налоговой Инспекции России.

Если заявление налогоплательщик приносит в отдел ФНС лично, то рекомендуется сделать его дубликат. На втором экземпляре сотрудник налогового органа проставит печать о принятии заявления, а также дату. Дубликат остается у налогоплательщика.

При отправке заявления по почте, необходимо делать опись вложения. Это важно, так как у налогоплательщика сохраняется доказательство того, что в конкретный день он отправил документы для устранения ошибки при расчете суммы налога.

Получение нового налогового уведомления

После обработки заявления, поступившего от налогоплательщика, налоговый орган самостоятельно проверяет информацию о допущенной ошибке. Если она подтверждается, то сумма налога пересчитывается, и физлицу направляется новое уведомление уже с верными данными. Правильные цифры указываются в графе «Исчисленная сумма налога», а прежние данные в графе «Сумма налога, исчисленная ранее».

Рассмотрение заявления по срокам занимает до 30 рабочих дней с момента его регистрации. В исключительных случаях этот срок продлевается еще на 30 дней (ч. 1, 2 ст. 12 № 59-ФЗ). Срок увеличивается, к примеру, если налоговые органы не получили от других ведомств информацию по вопросу налогоплательщика.

Новое уведомление с корректной суммой высылается налогоплательщику не позднее 30 дней до даты уплаты налога, которая в нем указана. К примеру, срок крайний срок 1 декабря, значит, документ высылается физическому лицу не позднее 1 ноября. Это необходимо для того, чтобы гражданин уложился в сроки и заплатил налог.

Если ошибочно рассчитанный налог уже уплачен

При обнаружении ошибки в уведомлении после совершения платежа, выход из ситуации есть. В соответствии с п. 1 ст. 78 НК РФ, переплата может быть возвращена или зачтена в счет будущих налоговых платежей. Какой именно формой воспользоваться, налогоплательщик решает самостоятельно. Но на практике чаще всего используется вариант с зачтением переплаты в счет будущих платежей. Для этого необходимо:

- В течение трех лет со дня совершения платежа подать заявление в налоговый орган.

- Дождаться обработки обращения и принятия конечного решения.

К заявлению нужно приложить копию платежного документа, подтверждающего переплату, а также уведомление с перерасчетом налога. В обоих случаях (перерасчет или возврат) заявление обрабатывается в течение 10 рабочих дней. Далее сообщение о принятом решении направляется гражданину в течение 5 рабочих дней.

Как засчитывается и возвращается излишне уплаченный налог

Если по заявлению налогоплательщика принимается положительное решение, ФНС сначала проверит его на наличие задолженности, недоимки, а также пеней и штрафов за все прошлые налоговые периоды. При обнаружении таковых переплата сначала зачисляется в этом направлении. Если от суммы остается какая-то часть, она возвращается на счет, указанный налогоплательщиком в заявлении.

Что касается возврата денег, то эта опция регламентируется п. п. 5, 6 ст. 78 НК РФ. Остаток суммы переплаченного налога зачисляется на счет налогоплательщика не позднее 30 рабочих дней с даты принятия заявления. Срок конечного поступления средств зависит от банка, в котором у плательщика есть счет.

Источники:

- Статья 12 ФЗ «О порядке рассмотрения обращений граждан Российской Федерации».

- НК РФ.

- Официальный сайт Федеральной Налоговой Службы.