Деньги являются единственным товаром, накапливаемым для того, чтобы спускать с рук. Современные деньги – средство, предоставляющее товары, услуги, приводящее в действие механизм кругооборота ресурсов.

Современные деньги – двигатель экономики

Деньги в современной экономике: хроника передвижений

Современная роль денег в условиях рынка

Современные виды денег: форма платежа

Современные деньги России – рубль

Современные функции денег: перечень

Современные деньги – двигатель экономики

Современные деньги – действенный экономический инструмент, важнейшая деталь финансовой деятельности, связующий элемент между сторонами рынка.

Незаменимое свойство денег – «обмениваемость» на материальные блага, недвижимость, драгоценности и прочие ценности. Предназначение купюр, выпускаемых государством для покрытия дефицита госбюджета, состоит в том, что они представляют собой эквивалент стоимости товаров. Деньги – инструмент финансового воздействия, влияющий на развитие, формирование мировой экономики.

Роль бумажных денег – средство платежа, обращения.

Деньги в современной экономике: хроника передвижений

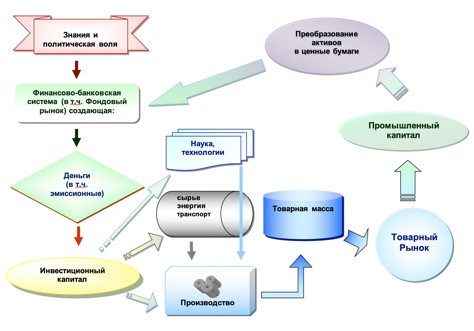

Количество денег напрямую связано с показателем цен. Деньги в современной экономике движутся двумя направлениями.

- Товаропроизводители оплачивают поставки расходных материалов, нужных для выпуска продукта. Платежи включают зарплату сотрудников, стоимость аренды, амортизацию механизмов, дивиденды учредителей.

- Поступления производителям за отпущенные товары, услуги, доход, который является источником платежей за используемые технологии производства.

Данный круговорот составляет общий поток финансовых вливаний.

Современная роль денег в условиях рынка

Впервые неоспоримые достоинства денежных операций проявились при смене бартерных отношений денежными. Бартер предлагает напрямую менять услугу, товар на аналогичный продукт. Для совершения бартерной операции необходимо решить проблемы:

- вычисление равнозначности товаров, определение цены;

- накопление, сохранение стоимости для последующих операций;

- розыск клиента со встречными интересами.

Современная роль денег – облегчение процесса обмена, стимулирование бизнесменов к выпуску наиболее актуального продукта, увеличение ассортимента товаров, быстрая переориентация потребностей рынка.

Современные виды денег: форма платежа

Независимо от вида, формы деньги необходимы для развития сообщества. Можно выделить пять форм платежных средств:

- товарные деньги;

- банкноты;

- электронные деньги;

- монеты;

- бумажные деньги.

Современные виды денег прошли процесс эволюции, связанный с переменой форм собственности. При натуральном хозяйстве основным видом оплаты были товарные деньги. Затем их сменили металлические монеты эпохи феодализма. Банкноты правили бал капитализма, постепенно уступая место бумажным деньгам.

Развитая рыночная экономика XXI века оперирует электронными платежами.

Современные деньги России – рубль

Официальным средством платежа на территории РФ является российский рубль, содержащий сто копеек. Современные деньги России представляют собой монеты, бумажные купюры, которые подкреплены обязательствами Государственного Банка, гарантированы активами. В 1998 г. произошла деноминация денежных знаков, для минимизации затрат выпуска банкнот, уменьшения неудобства обращения ценников с большими нулями.

Процесс был постепенно осуществлен посредством обмена старых купюр через государственные органы денежного обращения (банки, магазины, финансовые учреждения).

Современные функции денег: перечень

Смысл обращения денежных средств состоит в главных функциях.

- Средство выражения оценочной стоимости товара с целью реализации на рынке услуг.

- Платежное средство покупок, осуществляемых мгновенно и с отсрочкой платежа.

- Средство аккумуляции сбережений, накопления, использования в качестве резерва.

- Мировые деньги для международных расчетов, роль которых сегодня играет свободно конвертируемая валюта.

- Средство обращения товарооборота.

Вывод: современные функции денег позволяют определить эквивалент стоимости товарообмена.

–

Профессор, вы так много нам уже рассказали, о том, какие были деньги и как они

проявились, но до сих пор молчите о том, какими деньгами мы в нашей стране

пользуемся сейчас. А вы, между прочим, обещали нам рассказать об этом.

–

Ну, обещал так обещал, тем более что это очень увлекательная история. Мы с вами

не раз уже говорили о том, что официальная денежная единица Российской

Федерации – это российский рубль.

Кстати,

у него, как у доллара и евро, есть и своё символическое обозначение. Этот

символ был утверждён в качестве официального знака российского рубля Банком

России. Как было отмечено в официальном сообщении банка об утверждении символа,

«графическое обозначение рубля в виде знака представляет собой прописную букву

«Р» кириллического алфавита, дополненную в нижней части горизонтальной чертой,

создающей впечатление присутствия двух параллельных линий, что символизирует

устойчивое положение российского рубля».

–

Так что теперь, например, отправляя СМС, в котором нужно указать сумму в

рублях, можно не писать слово «рубли», а просто поставить этот специальный

значок. Удобно, не так ли?

Но вернёмся к самим рублям. Как вы наверняка знаете, современные российские

рубли могут быть как в виде монет, так и виде банкнот. Порой мы снисходительно

называем наши деньги «железками» и «бумажками», но они не так просты, как

кажутся.

Сегодня

оплатить товар или услугу можно банкнотами, которые имеют следующий номинал: 5,

10, 50, 100, 200, 500, 1 000, 2 000 и 5 000 рублей.

–

Кстати, а как у вас с географией? – неожиданно просил профессор Копейкин.

–

А при чём тут география? Мы же с вами сейчас о наших рублях разговариваем, а не

о материках, морях и океанах? – очень удивился Костя.

–

А вот при чём, дело в том, что на современных российских банкнотах изображаются

памятники архитектуры разных городов нашей необъятной страны, что позволяет

совершить нам небольшое путешествие по различным городам и регионом России,

просто открыв кошелёк и не выходя из дома. Давайте посмотрим на наши банкноты

повнимательнее.

Так,

на лицевой стороне купюры номиналом 5 рублей изображён памятник

«Тысячелетие России» в Нижнем-Новгороде, на фоне Софийского собора, а на

обороте – крепостная стена Новгородского кремля.

Купюра

достоинством 10 рублей посвящена Красноярску. На ней изображены: мост

через Енисей, часовня Параскевы Пятницы и

Красноярская гидроэлектростанция.

Кстати,

банкноты номиналом 5 рублей больше не печатаются, а вот банкноты номиналом 10

рублей с 2011 года замещаются монетами аналогичного номинала. Но несмотря на

то, что эти купюры сейчас можно найти только у коллекционеров, они остаются

законным платёжным средством на территории нашей страны.

Но

вернёмся к нашему путешествию. Самой мелкой по номиналу купюрой, которая есть

сейчас в кошельках ваших родителей, является 50 рублей.

Купюра

посвящена Санкт-Петербургу. На её лицевой стороне изображена статуя Невы у

основания Ростральной колонны и Петропавловский собор, на оборотной – стрелка

Васильевского острова, со зданием биржи.

100

рублей – это Москва. На купюре изображена панорама столичной

Театральной площади и колесница древнеримского бога искусств и предсказаний

Аполлона на здании Большого театра.

Кстати,

в советское время 100-рублёвые купюры были самыми крупными по номиналу из

находившихся в обороте, в современной России этот номинал стал одним из самых

низких для бумажных денег.

На

500-рублёвой купюре представлен Архангельск. На лицевой стороне – памятник

Петру Великому и парусник на фоне морского и речного вокзала, а на обратной –

панорама Соловецкого монастыря.

На

тысячной купюре изображён Ярославль: на лицевой стороне – часовня

Казанской иконы Божией Матери и памятник Ярославу Мудрому, на оборотной –

звонница и церковь Печерской иконы Божией Матери и Святые ворота с церковью

Введения Спасо-Преображенского монастыря.

На

пятитысячной купюре красуется Хабаровск: на лицевой стороне банкноты –

памятник генерал-губернатору Восточной Сибири Николаю Муравьёву-Амурскому, на оборотной – мост через реку Амур на

трассе Чита-Хабаровск.

Самыми

новыми банкнотами в нашей стране являются купюры достоинством 200 и 2000

российских рублей. Регионы и достопримечательности, которые изображены на новых

купюрах, были выбраны путём народного голосования.

На

впервые вводимой в обращение купюре достоинством 2000 рублей есть

изображения моста на остров Русский во Владивостоке и космодрома Восточный в

Амурской области.

На

купюрах номиналом 200 рублей появились виды Севастополя: изображение

памятника затопленным кораблям, ворота Графской пристани и вид на Херсонес

Таврический.

Кстати,

первые напечатанные новые купюры были направлены Банком России для

использования именно в эти регионы.

И

это ещё не все банкноты, которые существуют сегодня. В 2013 году зародилась

серия и памятных банкнот в 100 рублей, посвящённых ключевым современным

событиям в истории современной России: Зимней Олимпиаде 2014 года, принятию в

Российскую Федерацию Республики Крым и Чемпионату мира по футболу 2018 года.

Что

же касается монет, то они существуют в следующих номиналах: 10, 5, 2 и 1 рубль,

50, 10, 5 копеек и 1 копейка.

Большинство

монет выполнены в едином дизайне:

· на

аверсе копеечных монет изображён Георгий Победоносец, знак монетного двора, надпись «Банк России» и год выпуска;

· на

аверсе рублёвых монет помещено изображение эмблемы российского Центрального

банка, герб России, знак монетного двора, а также словесное обозначение

номинала, надпись «Российская Федерация» и год

выпуска;

· на

реверсе всех монет – обозначение номинала и растительный орнамент.

Монеты

вообще служат десятилетиями. Обычные монеты делают из стали и покрывают для

красоты и защиты от ржавчины разными сплавами:

· мельхиоровым

(серебристо-белым) – 1 и 5 копеек;

· медным

(красноватым) – 10 и 50 копеек;

· никелевым

(белым) – 1, 2 и 5 рублей;

· латунным

(жёлтым) – 10 рублей.

Сегодня

практически все монеты и банкноты существуют в нескольких вариантах – в

зависимости от года выпуска. Все они одинаково платёжеспособны.

Кстати,

сегодня, кроме привычных монет, которые гремят у нас в кошельках и карманах,

бывают ещё памятные и инвестиционные монеты.

Памятные

монеты Банк России выпускает обычно к каким-то важным событиям или историческим

датам. На монетах разных серий можно встретить российские памятники

архитектуры, портреты художников, писателей и музыкантов, даже животных,

занесённых в Красную книгу.

Памятные

монеты из недрагоценных материалов выглядят непривычно, но принимают их по

номиналу, как обычные деньги. Они представляют ценность только для

коллекционеров.

Инвестиционные

монеты делают из золота и серебра высшей пробы. Раньше их выпускали из платины

и палладия. Как понятно из названия, это инструмент для сохранения и

приумножения капитала – фактически вложения в драгоценные металлы,

«расфасованные» в мелкую форму. Стоимость таких монет в сотни раз выше их

номинала и меняется буквально каждый день.

Памятные

и инвестиционные монеты не просто дорого стоят, но и выглядят красиво – с

матовым рельефом на зеркальном поле, выборочным золочением, цветной эмалью,

лазерным рисунком и инкрустацией драгоценными и полудрагоценными камнями.

–

Ого, как интересно, а, казалось бы, обычные «железки» и «бумажки». Побежали,

Юля, попутешествуем с папой и мамой по нашей большой стране. Они же наверняка

этого ещё не знают! – радостно закричал Костя, и ребята скрылись за углом дома.

–

Бегите, бегите, ну, а вы, мои маленькие слушатели, попробуйте вспомнить и

отгадать, какой город нашей страны на какой купюре изображён. Удачи вам.

В 2002 году я запустил сайт www.bull-n-bear.ru, на котором было собрано много интересных материалов и некоторые мои ранние статьи. Хотя сайт и не был популярным, киберсквоттеры в 2020 году перехватили регистрацию моего домена и теперь там крутится какая-то очень старая версия моего сайта, который теперь не имеет ко мне никакого отношения. Я решил переопубликовать свои старые статьи для сохранения истории, и ради того, чтобы вспомнить, о чем и как я писал раньше…

И первая статья, которую мне хотелось бы опубликовать, и которая до сих пор не изменилась с точки зрения актуальности — «Деньги и Власть. Или что такое современные деньги?«, написанная мной 10 лет назад — 29 октября 2012 года.

Деньги и Власть. Или что такое современные деньги?

Большинство из нас стремится улучшить свое благосостояние. Для этого мы больше работаем, повышаем уровень своих знаний и квалификацию, учимся и ищем лучшие условия для приложения наших усилий. Наше благосостояние определяется количеством услуг и товаров, которые мы потребляем и готовы потребить в будущем. Сегодня мерой товаров и услуг являются деньги. Мы часто употребляем это слово в своем обиходе, но не знаем, что они собой представляют. Вы можете спросить у кого угодно, что такое деньги, и вряд ли услышите внятный ответ.

На нас со всех сторон сыпется масса экономической информации. Мы привыкли слышать об укреплении или ослаблении национальной валюты, росте или сдерживании инфляции, прогнозы по ВВП в номинальном и реальном выражении, изменению величины золотовалютных резервов и т. д. и т. п. Но и это еще не все. В специальных экономических передачах нам рассказывают о взаимосвязи этих параметров, их влиянии друг на друга, об их адекватности и соразмерности. И все это выражено в количестве рублей, долларов, евро, то есть, в тех самых современных деньгах, о которых мы имеем такое слабое представление. Термин «современные деньги» применен здесь не случайно. Что такое «современные деньги» и есть ключевой вопрос на который мы постараемся дать ответ.

Мы все слышали старую поговорку, что Деньги – это Власть. Многие даже не подозревают, что данное определение намного точнее по своей сути, чем экономическое толкование этого понятия. Давайте проследим историю денег и поймем что деньги (особенно в современном их понимании) являются пустым мерилом ценности и стоимости, поскольку линейкой с нулевыми делениями ничего померить нельзя. В конце нашего небольшого исследования мы постараемся дать ответы на некоторые вопросы, и поднимем другие, над которыми читатель может поразмыслить сам.

Немного из теории денег

Из классических работ мы знаем, что деньги выражают стоимость других товаров, поскольку деньги легко обмениваются на любой из них. Такая денежная оценка делает разнородные товары легко соизмеримыми. Поэтому иногда говорят, что деньги делают товары соизмеримыми. А К. Маркс, например, считал, что не деньги делают товары соизмеримыми, а наоборот. Товары представляют собой овеществлённый человеческий труд и, следовательно, товары сами по себе соизмеримы по количеству затраченного труда. Стоимость всех товаров измеряется одним и тем же специфическим товаром, превращая этот последний в общую для них меру стоимости, то есть в деньги.

Раньше, деньгами становился товар с высокой ликвидностью, то есть тот товар, который легче всего обменять на любой другой. Роль денег могли исполнять различные вещи, например:

- на островах Океании и у ряда племён индейцев Южной Америки деньгами служили ракушки и жемчужины,

- в Новой Зеландии в качестве денег использовались камни с отверстиями в середине,

- во многих странах в качестве денег использовался скот, меха и шкуры животных. Эти формы денег были наиболее древними и распространёнными,

- на Руси помимо всего прочего могли использоваться соляные бруски,

- позднее в качестве денег стали использовать бруски, слитки, обрубки из металлов.

Деньги должны обладать рядом свойств, кроме ликвидности, а именно:

- качественная однородность (отдельные экземпляры товара, монеты, купюры не должны обладать уникальными свойствами);

- делимость и объединяемость (свойство размена: деньги не должны существенно менять свои свойства, если их делить на мелкие части или объединять в одну крупную часть);

- сохраняемость (деньги должны хорошо храниться, не изменяя своих физических и/или химических свойств на протяжении долгого времени);

- портативность (высокая стоимость, заключенная в небольшом объёме);

- узнаваемость (можно легко и быстро определить, что это за предмет);

- безопасность (защищенность от хищения, подделки, изменения номинала и т. п.)

И еще одно очень важное, но сегодня часто опускаемое в учебниках по экономики свойство:

- редкость (нельзя быстро увеличить количество денег в обращении).

Совокупность этих критериев была отражена в золоте и до капитализма роль денег полностью принадлежала золоту. Остальные металлы серебро, бронза и т.п. привязывались к его стоимости.

На протяжении всей истории человечества золото было наиболее адекватным мерилом стоимости. Сегодня современная экономическая теория описывает золото как товар. То есть оно перестало осуществлять функцию эталона стоимости и функцию денег. Почему так произошло? На это сложно дать простой ответ. Однако, история золота и его власти над людьми существенно дольше любых форм денег, отличная книга Питера Бернстайна «Власть Золота. История наваждений» подробно рассказывает об этом. Золото давало Власть и отбирало ее на протяжении тысячелетий и поэтому золото не должно покидать место своего хранения, если кому-то необходимо удержать власть в своих руках. В зависимости от периода в истории это могло быть конкретное лицо, группа лиц или объединение людей по идеологическому, религиозному и иному принципу.

Немного из истории денег

Для объяснения необходимости хранить золото мы обратимся к истории государств. До промышленной революции богатство создавалось и приобреталось в основном силовым путем — войнами. Правители государств в результате завоеваний расширяли свои границы, увеличивали количество вассалов и рабов, количество приисков по добыче полезных ископаемых, пахотных земель, и пополняли казну награбленными драгоценностями. Именно драгоценности и золото позволяли увеличивать военную мощь страны завоевателя. На награбленные сокровища содержалась армия, приобретались материалы для изготовления нового оружия, покупалась лояльность союзников, близких соратников и т. п. Таким образом, Правитель был таким же участником экономических отношений, как и все остальные. Однако, когда казна пустела, а собираемые налоги были не способны восполнить возникающий дефицит, Правитель был вынужден прибегнуть к внешнему заимствованию, чтобы удержаться на пошатнувшемся престоле. Беря внешние займы, он рассчитывал расплатиться с кредиторами после успешно проведенных реформ или хорошей военной компании. Путь через реформы обычно был длительным, и требовал повышения эффективности труда, что в до индустриальную эпоху было практически невозможно. А вот военные компании были весьма популярны. В истории полно примеров войн на заемные средства: состоятельные купцы Генуи часто кредитовали различных королей Европы на военные цели. Но не все заемщики любили расплачиваться по своим долгам. Одним из ярких примеров можно вспомнить историю Тамплиеров и Короля Франции Филлипа, который по разным источникам задолжал, огромные деньги Ордену, и заручившись поддержкой Папы Римского Клемента V, решил не возвращать своих долгов путем полного уничтожения рыцарского ордена.

Но вернемся к общим принципам политики. В общем, войны были предпочтительной и более простой возможностью рассчитаться по долгам. К тому же наличие сильной армии позволяло на некоторое время отсрочить необходимость возврата кредитов. Итак, получив заем, Правитель брал на себя определенные риски по возврату долга, стараясь переложить этот риск на свой народ, например, в виде повышения налогов. Однако переложить риск целиком не получалось, так как повышение налогов или иные ужесточающие меры могли привести к народным волнениям, которые в свою очередь могли перерасти в бунты. (Особенно ярко народные массы проявили себя во Франции.) Таким образом, действующему Правителю, приходилось маневрировать среди следующих концептуальных вопросов:

- Удержать власть

- Терпимое отношение народа к нему

- Обеспечение верных сторонников и армии

- Необходимость рассчитаться по внешним долгам

Как было сказано ранее, все эти задачи решались хорошей скоротечной войной с положительным исходом. Проблемы возникали, если война имела затяжной характер. Это приводило к еще большему истощению казны и увеличению внешних заимствований, что, в конечном итоге, вело к краху действующего Правителя. Стоит отметить, что роль народа стала активно проявляться только с XVII века. До этого смена действующего Правителя обычно происходила через государственный переворот.

Во всем этом золото играло первостепенную роль. Оно служило незыблемым эквивалентом, которое Правители разных стран могли обменять на оружие, помощь союзников и т.п. Именно поэтому первые бумажные деньги часто терпели полный крах, так как участников мировых товаро-обменных отношений не устраивали деньги, которые могли быть эмитированы по желанию заемщика-Правителя. Здесь можно провести параллель с современными центральными банками различных государств, которые хранят золотые резервы.

Фактически до конца XVIII века, когда говорили слово деньги речь шла о металлических деньгах. То есть чеканке и весовом эквиваленте золота. Поэтому в мировом масштабе никого не интересовало, сколько пеньки можно было купить на один рубль, а скорее можно было говорить, сколько граммов золота пришлось бы отдать за такую пеньку.

Переход от металлических денег к бумажным ознаменовал следующий этап развития товаро-денежных отношений. Но чтобы ознакомиться с бумажными деньгами поближе нам необходимо обратиться к истории возникновения другого денежного института — банков. На протяжении нескольких столетий банкноты (bank note — банковская расписка) вытесняли из обращения металлические деньги.

Банки и банкноты

Первые банки занимались исключительно депозитной деятельностью, то есть хранили ценности. По крайней мере, это верно для Англии, а также для первых банков Гамбурга и Амстердама. Однако банковская деятельность приобрела важное значение с началом эмиссионной деятельности (в данном случае, чтобы не путать читателя мы имеем ввиду деятельности по выпуску банкнот). Готовность людей хранить деньги и драгоценности в банках неизмеримо выросла с того момента, когда они стали получать что-то взамен — например, банкноты, которые можно было передавать из рук в руки. После того, как банкирам в результате обращения банкнот удалось завоевать доверие публики, люди начали оставлять на хранение в банках крупные суммы денег под обеспечение всего лишь бухгалтерской записи. Более того, банкиры имели возможность давать взаймы в сколько-нибудь крупных масштабах из тех сумм, что были депонированы (оставлены на храннеия) в их банках, лишь когда они были в состоянии выплатить по своим банкнотам в том случае, если бы спрос вкладчиков на наличные деньги внезапно возрос. Выпуск банкнот явился той сферой, где возникли и первые банковские проблемы, а именно здесь государства в наиболее сильной степени стремились установить монополии через систему выдачи лицензий.

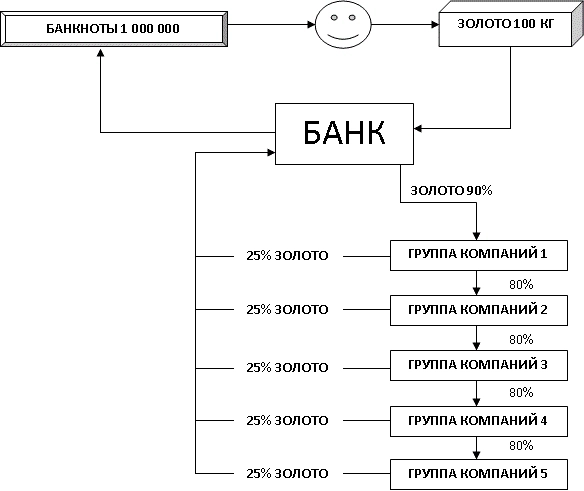

Для более глубокого понимания возможностей по извлечению прибыли банком из эмиссионной деятельности, в приложении к данной статье рассмотрены две схемы

Происхождение банковского дела в его современном понимании может быть датировано примерно серединой XVII в., когда торговцы начали хранить свободные остатки принадлежащих им денег и драгоценных металлов в золотых мастерских. Мастера, в свою очередь, стали предлагать торговцам процент на такого рода вклады, поскольку они получали возможность отдать их в рост по еще более высокой ставке. Расписки мастеров, подтверждающие принятие вклада на хранение, стали циркулировать в качестве денег. Это со временем породило множество небольших частных фирм, каждая из которых обладала равными правами и занималась выпуском векселей в неограниченных масштабах и вне государственного контроля. Второй этап в истории банковского дела можно связать с учреждением Банка Англии (Bank of England) в 1694 г. А началась это история в результате политического события довольно случайного характера. Для обеспечения своих финансовых нужд Карл II (Charles II) был вынужден в значительной мере полагаться на кредиты лондонских банкиров. Его долг рос быстрыми темпами, и в 1672 г. он приказал казначейству приостановить выплаты денег, в том числе в счет собственных займов. Тем самым доверие к королю оказалось подорванным на многие десятилетия. И именно стремление найти замену таким образом разрушенному источнику займов вынудило Вильяма III (William III) и его правительство обратиться к схеме финансиста по имени Паттерсон (Patterson), которая предполагала создание института, известного под названием Управляющий и Ко при Банке Англии (Governor and Company of the Bank of England). Его учреждение было оформлено в Законе Таннеджа (Tunnage Act), в котором, среди множества других статей при образовании Банка числилось: «для улучшения сбора средств и передачи казначейству 1,200,000 фунтов стерлинга».

Ранняя деятельность Банка оказалась последовательностью взаимных услуг, обмен которыми происходил между услужливой корпорацией и нуждающимся правительством. Капитал Банка при образовании составлял 1,200,000 фунтов стерлингов. Эта сумма была незамедлительно выдана в долг правительству, в обмен на что Банку было разрешено выпустить банкноты на эту сумму. Внезапный выпуск столь большого объема банкнот сопровождался полным набором элементов денежной инфляции. В 1697 г. правительство обновило и расширило привилегии Банка, разрешив ему увеличить собственный капитал и, таким образом, расширить выпуск банкнот. Кроме того, правительство предоставило Банку монопольное право на ведение правительственных расчетов, постановив, что отныне все платежи правительству должны были производиться через Банк, — это привело к существенному росту престижа Банка.

Этот исторический эпизод очевиднейшим образом указывает на постепенный уход от политики обеспеченных банкнот, к банкнотам обеспеченным обязательствами государства. Хотя пройдет еще больше 300 лет, пока банкноты вообще не будут обеспечены золотом.

Мы не будем подробно останавливаться на дальнейшей истории развития Банка Англии, скажем только, что Законом от 1833 г., банкноты Банка Англии признавались законным средством платежа (с исключением для самого Банка) до тех пор, пока они были конвертируемы в золото. Дальнейшие события можно охарактеризовать как закрепление за Банком Англии функций центрального банка.

Как и в случае с более ранними формами денег (до банкнот), мы видим, что операции с банкнотами, были необходимы правительству Англии сохранения власти и золотого запаса в казне государства, который мог быть использован только для внешних расчетов. При этом законом от 1833 года удалось отделить внутренний рынок товаро-денежных отношений от внешнего путем некоего сформировавшегося обычая обращения бумажных банкнот внутри страны и закрепления за данными банкнотами денежных прав.

История становления Банка Англии, является началом эры бумажных денег. Однако существенную роль в этом сыграла другая страна. Соединенные Штаты Америки пошли намного дальше английского правительства, чему опять же способствовали исторические события, а именно Вторая Мировая Война.

Начало необеспеченных банкнот

Но прежде необходимо немного подробнее ознакомиться с историей развития банковской деятельности в США и появлением Федерального Резерва.

Банковская система США пережила несколько этапов развития, и для нашего исследования полезным будет ознакомиться с периодом свободных банков с 1837 по 1862 года, так как именно в этот период были заложены и закреплены некоторые существенные основы сегодняшнего положения вещей.

Начиная с 1838 г., в политике ряда штатов произошли изменения, сделавшие возможным учреждение банков без лицензии. Начало новой политики ознаменовалось принятием штатом Нью-Йорк в 1838 г. так называемого Закона о Свободном Банковском Режиме (Free-Banking Law). В соответствии с этим законом, любому человеку либо ассоциации людей предоставлялись эмиссионные права при условии депонирования в офисе Контроллера (Контроллер [Comptroller] — высшее финансовое должностное лицо Соединенных Штатов) ценных бумаг определенного вида на сумму эмиссии.

Для депонирования могли быть использованы любые акции Соединенных Штатов и отдельных штатов, утвержденные Контроллером. Сюда же относились некоторые виды облигаций и закладных под недвижимость. В случае если банк оказывался не в состоянии платить по своим банкнотам, Контроллер продавал заложенные ценные бумаги и погашал банкноты.

Система депонирования облигаций привела к закреплению банковских инвестиций за определенными их видами. Таковыми, как правило, являлись облигации федерального уровня либо уровня штата. Вскоре стало ясно, что закладные и прочие виды кредитов под залог недвижимости недостаточно ликвидны, чтобы служить средством обеспечения векселей. Другим неожиданным результатом стало то, что объем вексельного обращения попал в зависимость oт цен на облигации штатов и федерального правительства. (Здесь, те из читателей, которые подкованы в инвестиционной сфере, увидят хорошо известную на сегодняшний день зависимость процентных ставок любых облигаций от государственных облигаций США).

Очевидным последствием данной практики стал постепенный уход от обеспеченности банкнот золотом на внутреннем рынке США. И это наравне с другими историческими событиями приводило к весьма частым финансовым потрясениям в этот период, примерно каждые 7 – 12 лет.

Закон о федеральном резерве

После наиболее тяжёлого кризиса 1907 года, некоторые американцы стали склоняться к тому, что страна нуждается в банковской и денежной реформе, которая, в случае угрозы финансового кризиса, сможет обеспечить резерв ликвидных средств и, более того, позволит регулировать денежное обращение и кредиты в пределах экономики США.

В январе 1911 года, после трехлетнего всестороннего изучения американских финансовых потребностей и доступных ресурсов, проведенных расследований и слушаний во многих американских городах, посещения многих иностранных банковских учреждений Нельсон Олдрич представил план по реформированию национальных банковских и финансовых учреждений группе бизнесменов в Вашингтоне. Это план, который был столь явно подготовлен под влиянием крупных банков, раскритиковали «прогрессивисты».

«План Олдрича» требовал создания Национальной Резервной Ассоциации с 15 региональными отделениями, контроль над которой должен был осуществляться советом директоров, большинство из которых были бы банкирами. Резервная Ассоциация предоставляла бы чрезвычайные кредиты банкам-членам, печатала бы деньги, и действовала бы в качестве фискального агента (агент по сбору доходов в казну от различных источников, в том числе налогов), правительства США.

Так как «План Олдрича» по сути дела отдавал полный контроль над системой частным банкам, идея встретила сильное сопротивление со стороны сельскохозяйственных и западных штатов из-за опасений, что это может стать инструментом управления определенных богатых и влиятельных финансистов в Нью-Йорке. Предложенный Олдричем законопроект не был принят по причине недостаточной публичной поддержки и все возрастающей оппозиции.

В результате этих событий, начиная с мая 1912 года до января 1913 года комитет под председательством Арсена Пужоу, подкомитет Комиссии Палаты по банковской деятельности и валюте, провел слушания о факте создания монополии “Денежный Трест”. В ходе этих слушаний большинство американцев было убежденно в том, что окончательный контроль над американской банковской и финансовой системах сосредоточено в руках крошечной группы финансистов с Уолл-Стрит.

Другим ключевым моментом в 1912 году на ряду со слушаниям комитета Пужоу было избрание президентом США демократа Вудро Вильсона и это окончательно уничтожило план республиканца Олдрича. Новый президент дал торжественное обещание, что финансовая реформа пройдет без создания центрального банка. Однако Вильсон знал очень мало о банковской деятельности и должен был полагаться на мнения экспертов при разработке своего плана реформирования банковской и денежной систем. Наиболее важными экспертами были конгрессмен Гласс Картер, демократ от штата Виргиния (вскоре ставший председателем Комиссии Палаты по банковской деятельности и валюте), и экспертный советник комитета, в прошлом профессор экономики Паркер Уиллис.

Гласс и Уиллис 26 Декабря 1912 года предложили президенту план, который предполагал создание 12 или более региональных резервных банков, управляемых частным образом, которые бы держали часть резервов банков-членов, также выполняя другие функции центрального банка, выпуская валюту в обмен на коммерческие активы и золото. Данное предложение очень понравилось президенту, но он хотел добавить нечто большее — некий центральный комитет для осуществления контроля и координирования работы региональных резервных банков, то, что он называл «замковым камнем» всей структуры. «Замковый камень» Вилсона это есть не что иное, как Совет управляющих ФРС (Федеральной Резервной Системой), который должен был быть государственным органом, в отличии от управляемого банкирами центрального банка в «плане Олдрича». Новый план отводил важную роль Совету управляющих ФРС. Кроме этого вместо предлагаемой Олдричем валюты, являющейся облигацией (долговым обязательством) частных банкиров, новая банкнота (билет) Федеральной резервной системы будет долговым обязательством казначейства США. Также в новом плане членство в общенациональной системе банков, созданных на основе Закона о банках (chartered bank), было обязательным, а не опциональным. Данный план Гласса-Уиллиса, модифицированный Вильсоном, в дальнейшем и лег в основу Закона о Федеральном Резерве.

После нескольких месяцев слушаний, дебатов, голосований и поправок, предложенный законопроект, состоящий из 30 секций, был принят как Закон о Федеральном Резерве. Палата 22 декабря 1913 согласилась с докладом согласительного комитета палаты законодательного органа с Законом о Федеральном Резерве.

Таким образом, положения закона о Федеральном Резерве четко закрепили за банкнотами Федеральной Резервной системы долговые обязательства казначейства США. Однако на этом история золотого обеспечения банкнот еще не закончилась. И вплоть до 1970-х годов в том или ином виде доллары США были жестко привязаны к золоту при международных расчетах. Однако, как и в случае с Банком Англии, внутренний рынок был целиком отделен от внешнего, а банкноты Федерального Резерва стали законным средством платежа.

Эпоха золотого доллара

Главной вехой воцарения доллара как резервной и теперь уже мировой валюты, можно назвать Бреттон-Вудское соглашение — международная система организации денежных отношений и торговых расчетов, установленная в результате Бреттон-Вудской конференции (с 1 по 22 июля 1944 г.). Основными принципами данной системы были:

- Цена золота была жестко фиксирована — 35 долларов за унцию;

- Установлены твердые обменные курсы для валют стран-участниц к ключевой валюте;

- Центральные банки поддерживают стабильный курс национальной валюты по отношению к ключевой валюте (± 1 %) с помощью валютных интервенций;

- Допускаются изменения курсов валют через ревальвации (повышение курса национальной валюты по отношению к доллару США) или девальвации (понижение курса национальной валюты по отношению к доллару США);

- Организационные звенья системы — Международный валютный фонд (МВФ) и Международный банк реконструкции и развития (МБРР). МВФ предоставляет кредиты в иностранной валюте для покрытия дефицита платежных балансов и поддержки нестабильных валют, осуществляет контроль за соблюдением принципов работы валютных систем стран-участниц, обеспечивает валютное сотрудничество.

В результате США получили валютную гегемонию, что в свою очередь привело к появлению Долларового стандарта международной валютной системы. Точнее сказать — Золотодолларового стандарта. В середине XX века США принадлежало 70 % всего мирового запаса золота. Доллар — валюта, конвертируемая в золото, — стал базой валютных паритетов, преобладающим средством международных расчетов, валютных интервенций и резервных активов. Национальная валюта США стала одновременно мировыми деньгами. Но все же еще не современными деньгами.

Таким образом, мы прошли путь от металлических денег к бумажным, обеспеченным золотом, и разделению международных расчётов и внутреннего рынка. И как видно из истории, все эти события однозначно указывают только на один явный факт. Золотые деньги мешали удерживать власть в определенных руках. Механизмы устрашения были уже не столь эффективны, люди становились более образованными, религиозные школы теряли свое влияние. Нужно было каким-то образом исключить государство и казначейство из товаро-денежных отношений внутри страны. То есть заставить или убедить население в том, что бумажные деньги также надежны, как золото, оставив последнее на случай крайней необходимости под свои контролем. С этой задачей отлично справились центральные банки, получив при этом эмиссионные права или как это сейчас называют печатный станок, который де факто полностью контролируется правительством. И все бы так и осталось, если бы не глобализация рыночных отношений.

Бреттон-Вудская система могла существовать лишь до тех пор, пока золотые запасы США могли обеспечивать конверсию зарубежных долларов в золото. Крах доллара был предопределен. Золотые запасы США таяли буквально на глазах: временами по 3 тонны в день. И это опять же несмотря на все мыслимые и немыслимые меры, которые предпринимало правительство США, чтобы остановить утечку. Возможности для обмена долларов на золото были всячески ограничены: он мог осуществляться только на официальном уровне и только в одном месте — в Казначействе США. Но цифры говорят сами за себя: с 1949 по 1970 год золотые запасы США сократились с 21 800 до 9838,2 тонны — более чем в два раза.

Последнюю точку в этом «бегстве от доллара» поставил генерал де Голль, не ограничившись только декларацией о необходимости ликвидации приоритета доллара. От слов он перешел к делу, предъявив США к обмену 1,5 миллиарда долларов США. Разразился скандал. США стали давить на Францию как партнера по НАТО. И тогда генерал де Голль пошел еще дальше, объявив о выходе Франции из НАТО, ликвидации всех 189 натовских баз на территории Франции и выводе 35 тысяч натовских солдат. В довершение ко всему во время своего официального визита в США он предъявил к обмену на золото 750 миллионов долларов. И США были вынуждены произвести этот обмен по твердому курсу, поскольку все необходимые формальности были соблюдены.

Конечно, такие масштабы не могли «повалить доллар», но удар был нанесен в самое уязвимое место — «ахиллесову пяту» доллара. Генерал де Голль создал опаснейший для США прецедент.

Но и правительство США вскоре приняло не менее беспрецедентные защитные меры, в одностороннем порядке отказавшись от всех своих принятых ранее международных обязательств по золотому обеспечению доллара.

Конец обеспеченных денег

8 января 1976 года золотому стандарту был положен конец и начала действовать Ямайская валютная система, основанная на модели свободной конвертации валют для которой характерно постоянное колебание обменных курсов. Ее особенностями являются:

- официально отменен золотой стандарт и золотые паритеты (отменена привязка валют к золоту как для внутренних, так и для международных операций);

- зафиксирована демонетизация золота: центральным банкам разрешается продавать и покупать золото как обычный товар по рыночным ценам;

- введена система СДР (специальные права заимствования), которые можно использовать как «мировые деньги» для формирования валютных резервов. Эмиссию СДР осуществляет МВФ. В функции СДР также входит регулирование платежных балансов и соизмерение стоимости национальных валют;

- помимо СДР, резервными валютами официально были признаны доллар США, фунт стерлингов, швейцарский франк, японская иена, марка ФРГ, французский франк (последние две трансформировались в евро);

- установлен режим свободно плавающих валютных курсов: их котировка формируется на валютном рынке на основе спроса и предложения;

- государства могут самостоятельно определять режим формирования валютного курса из нескольких вариантов.

Главным практическим значением новой системы стал отказ от фиксированных валютных курсов, в основе которых лежало золотое содержание валют, и переход к плавающим валютным курсам. Рынок золота из основного денежного рынка превратился в разновидность товарного рынка.

Механизм действия Ямайской валютной системы можно описать так. Страны-члены МВФ получили определенную долю СДР в соответствии с долями в основном капитале фонда. СДР функционируют только как расчетные единицы, при определенных условиях они могут быть обращены в национальную валюту. С 1 января 1981 года МВФ использовал упрощенную котировку СДР на основе средневзвешенного курса валютной корзины, состоявшей из следующих валют: доллар США — 42 %, немецкая марка — 19 %, французский франк, английский фунт стерлингов, японская иена — по 13 % (в соответствии с удельным весом валют в международной торговле, они периодически пересматриваются).

Вместо выводов

Что мы имеем в итоге. Современные деньги, которые по существу являются банкнотами центральных банков и представляют из себя обязательства государств и СДР, эмиссия которых лежит на МВФ. То есть, держа в руках рубли, доллары, евро, мы владеем какими-то долгами правительств перед своими гражданами и эфемерными права заимствований, которые теоретически могут быть возвращены путем эмиссии ничем не подкрепленных новых банкнот-денег. А главное, можем ли мы востребовать эти долги? Вряд ли.

Не стоит верить, что такая ситуация характерна только для мировых валют. Отнюдь. Многие национальные валюты, такие как рубль, находятся в еще более незавидном положении, так как обеспечены валютными резервами (и в меньшей степени золотыми, например в доле золотовалютных резервов России только 10% настоящего золота) и состоят из тех же мировых валют. То есть являются своего рода производными (или как говорят в финансовом мире – деревативами) от доллара США. Не сложно догадаться, что крах доверия к мировой валюте приведет к полному краху и их производных. Однако стоит оговориться, что с промышленностью этих стран в целом ничего не произойдет. Измениться только система мер. Хотя на это потребуется время.

Сейчас принято говорить об обеспеченности национальных валют такими показателями как ВВП страны, золотовалютные резервы и т.п. В свете проведенного нами исследования все это обеспечение оказывается фикцией, так как данные показатели измеряются все теми же современными деньгами. Деньги это долг, долг это деньги, и долг еще могут обесценить, списать или проще — не вернуть. Что это за система как не финансовая пирамида? И если Ямайская система лучше золотого стандарта, тогда почему центральные банки и государства продолжают копить и хранить золото? Ответ лежит на поверхности. Потому что кризис доверия к мировым валютам (к любой или ко всем одновременно) вернет нас к золотому паритету (соотношению между национальными валютами различных стран, устанавливаемое по их золотому обеспечению). И все снова вспомнят старую поговорку «Вы знаете золотое правило? У кого есть золото, тот и устанавливает правила!» Или по-другому: «у кого в руках деньги, тот и обладает властью».

Где философский камень?

В свете рассмотренной нами истории денег возникают неутешительные выводы, и всплывает ряд вопросов, на которые мы не сможем дать сейчас никаких ответов, но они позволят нам задуматься:

- Если деньги – это всего лишь долг правительства перед своими гражданами, то сколько нам платят за наш труд?

- Любая мировая валюта это финансовая пирамида, которая существует только благодаря доверию к ней всех участников. Что произойдет, когда такое доверие исчезнет? И если это коснется не местных валют, как это произошло в 1997 году в России, а мировых, особенно такой, как доллар США?

- Одним из существенных вопросов можно несомненно назвать следующий: когда случится кризис доверия, и какие события будут предварять его?

- Кто же стоит у руля современных денег? Действующие правительства стран (по крайней мере публичные) не похожи на людей глубоко понимающих суть денег, а следовательно вряд ли являются кукловодами мирового масштаба. Но, возможно, это всего лишь «правильный способ подачи информации».

Приложение 1

ЗОЛОТО

Пара практико-теоритеческих советов-ответов

Но есть как минимум два вопроса, на которые мы сможем ответить в этой статье.

Первый из них, скорее, общий. Если мы понимаем, что деньги всего лишь фикция, то как же быть обычному человеку? Рядовой гражданин любой страны, выступая как индивид, не сможет поменять сложившуюся порочную систему, однако он может уменьшить свой риск остаться ни с чем в случае краха. Данную задачу стоит рассматривать в три этапа:

- На первом стоит обеспечение своего прожиточного минимума. Для всех этот минимум разный, но в целом он сводится к простым вещам. Надо что-то есть и где-то спать. Поэтому на первом этапе, как бы не было сложно, необходимо приобрести жилье и иметь запас денег для пропитания. Однако оговоримся, что те люди, которые пока обеспечивают себя на таком уровне, в целом ничего не теряют, если происходят серьезные финансовые потрясения, так как не обладают капиталом.

- Второй этап затрагивает тех, кто имеет небольшой излишек. В этом случае, как ни парадоксально звучит, поможет потребление. Однако это не означает, что необходимо потреблять все подряд. Как говорил Бенжамин Франклин: «Если вы покупаете что-то ненужное, скоро придется продавать необходимое». Поэтому потребление должно быть разумным. Скажем, вы спокойно можете менять свой автомобиль, например раз в три года, на более хороший (не обязательно новый). Пусть он дешевеет в деньгах со временем, но в случае кризиса мировых денег это будет хорошим подспорьем при бартерном обмене. Стоит обратить внимание и на другие вечные ценности. Скажем предметы искусства. Однако стоит быть весьма щепетильным в этих вопросах и не скупать работы различных псевдохудожников и т.п. Выбирать такие предметы стоит из соображений достоверности работ и личного вкуса. В конце концов если даже денежный кризис не застанет вас, качественные вещи можно будет на более крупные вложения. Например, на новую квартиру или дом. Но Вы ни в коей мере не должны рассматривать данные предметы как инвестиции. Основная функция таких товаров кроется в их практической или духовной полезности лично для каждого.

- Третий этап подходит тем, кто имеет существенный избыток денег. И здесь уже можно обратиться к таким активам, которые принято обычно рассматривать с инвестиционной точки зрения. Несомненно, часть денег стоило бы перевести в золото, сформировав свой золотой запас, как это делают государства. Часть можно было бы вложить в качественные ценные бумаги, часть в недвижимость. Мы не будем здесь останавливаться на вопросах выбора вида активов и общей психологии инвестирования, так как это выходит за рамки данного исследования.

Хотелось бы дать еще один совет в свете первого вопроса. Не стоит использовать данные рекомендации, если вы оперируете заемными средствами. Какая бы ситуация не складывалась на международной арене, скорее всего, ваши долги попросят вернуть. Это не значит, что не стоит брать кредитов. Стоит, но если они действительно необходимы, и если вы имеете возможность рассчитаться по ним в крайнем случае. Например, покупать единственное жилье по ипотеке при первоначальном взносе 10%, скорее всего самоубийство. А вот приобрести его, скажем, используя только 30% заемного капитала, разумный выход, тем более если у вас есть другие активы на величину это заемного капитала (например, стоимость вашего автомобиля).

Второй вопрос лежит в области теоретической, нежели практической. Сколько могли бы стоить сегодня деньги, если бы все вернулись к золотому стандарту?

Эти расчеты несложно произвести, имея на руках определенную информацию. Для этого нам нужны данные по золотым резервам (именно золотым не золотовалютным!), хранящимся в центральных банках разных стран и величина денежного агрегата М1. Вообще денежными агрегатами называются виды денежных средств, отличающиеся друг от друга степенью ликвидности (возможностью быстрого превращения в наличные деньги). Общий для всех стран показатель – денежный агрегат М1. Он включает в себя наличные деньги в обращении, чеки, вклады до востребования (в том числе банковские дебетовые карты).

Это доступная и открытая информация. Вот данные по странам, которые нас интересуют больше других:

Таблица 1. Данные по золотым резервам и денежному агрегату M1 на февраль 2012 года

| Страна или объединение | Золотые резервы, миллионы тройских унций (1 тройская унция равна 31,1 грамма) | Золото в тоннах | Агрегат М1 в млрд. нац. Валюты | М1/золоту (валюты за тройскую унцию) |

| EUROZONE | 347 | 10 787 | 4 788.9 | 13 807.1 |

| UNITED STATES | 261 | 8 133 | 2 211.1 | 8 455.5 |

| RUSSIA | 28 | 873 | 7 464.8 | 265 783.7 |

| GREATE BRITAIN | 10 | 310 | 63.1 | 6 322.4 |

Итак, исходя из приведенных цифр, сегодня 8500 долларов США обеспечены одной тройской унцией золота. Цифра впечатляет, учитывая, что еще 70 лет назад за одну тройскую унцию давали 35 долларов и наоборот. Не будем далее комментировать цифры, они и так наглядно позволяют оценить золотой паритет расстановки сил на сегодня. Отметим, что в условиях глобального денежного кризиса, сегодняшняя цена золота кажется смехотворной. Она составляет приблизительно 1700$ за тройскую унцию. Даже если учесть, что при покупке в России слитков придется заплатить 18% НДС, то цена в 2000$ все равно в 4 раза ниже золотого паритета. Возможно, стоит задуматься о создании собственного золотого запаса.

Однако интересно посмотреть еще один показатель, который бы определил конвертируемость валют в доллар США, как это было сделано в Бретон-Вудской системе. Для этого «М1/золоту» для одной страны мы разделим на «М1/золоту» для США и назовем это Обменным курсом национальной валюты к доллару США по золотому паритету.

Таблица 2. Паритет валютных курсов в золотом выражении

| Страна или объедение | Обменный курс национальной валюты к доллару США по золотому паритету |

| EUROZONE | 1.63 |

| UNITED STATES | 1.00 |

| RUSSIA | 31.43 |

| GREATE BRITAIN | 0.75 |

У нас получается весьма интересная картина. Обменный курс одной национальной валюты на доллар США по золотому паритету, чем-то очень похож на действующие обменные курсы в Ямайской системе: 31,43 рубля за 1 доллар США; 0,75 Фунта стерлингов за 1 доллар США. Только Евро должен стоить дешевле доллара по золотому паритету в противовес сегодняшней действительности. Что это случайное совпадение? Или наследие золотого стандарта? Но это точно не тема данной статьи.

После написанного

В заключение, мне как автору, хотелось бы сказать: задумав данную статью, я не преследовал цель развенчания каких-либо экономических мифов, создания новой теории денег и не ратую к возвращению золотого стандарта. Мне хотелось помочь большинству людей, которые далеки от мира финансов, разобраться в природе денег, их стоимости и ценности. Уяснить, что Деньги – это Власть, а Власть – это деньги в самом прямом смысле этого слова, а также поднять ряд философских вопросов, на которые, на первый взгляд, нет положительных и оптимистичных ответов. Кто же мы все-таки в нашем государстве и вообще на Земле – Свободные люди или Рабы? Невольно вспоминается фраза Майера Амшеля Ротшильда: «Дайте мне возможность печатать деньги, и мне все равно, кто пишет в этой стране законы».

Но закончить эту статью хотелось бы на позитивной ноте, вспомнив древнюю китайскую мудрость: «Мы есть те, кем себя считаем»!

Приложение 2

Схемы эмиссии банкнот банком

Общими условиями для двух схем будут наличие 100 кг золота, которое было передано на хранение в банк под первичный выпуск банкнот в размере 1 млн штук (то есть предъявитель 10 банкнот мог получить 1 грамм золота). Также будем предполагать, что банк хорошо зарекомендовал себя, пользуется высоким доверием среди вкладчиков и заемщиков. Исходя из этого вероятность того, что все ранее выпущенные банкноты будут одновременно предъявлены к погашению — мала, и достаточно держать 10% от переданного золота в качестве резерва для такого рода случаев. В обеих схемах банк кредитует компании, под 20% годовых. При этом после торговли излишки или прибыли компаний, в размере 25% от выручки также поступают в банк на хранение.

Чтобы не запутать читателя мы представим в упрощенном виде баланс банка. Колонка АКТИВ содержит информацию о виде актива, и его размере в граммах золота. В колонке ПАССИВ в части ВБ (выпущенных банкнот), дано количество банкнот, выпущенных банков. Так выглядит баланс банков в обеих схемах на первом этапе депонирования 100 кг золота:

| НАЧАЛЬНОЕ СОСТОЯНИЕ БАЛАНСА БАНКА | |||

| АКТИВ | ПАССИВ в части ВБ | ||

| ЗОЛОТО | 100 000 | БАНКНОТЫ | 1 000 000 |

Рассматривая дальше каждую из схем, мы будем отображать изменения балансов банков для большей наглядности.

В первой схеме, банк, осуществляющий эмиссию, кредитует компании золотом:

- Банк выдал кредиты в размере 90 кг золота группе компаний 1 под 20% годовых (так как мы договорились, что банк должен держать резерв в размере 10% для осуществления текущего погашения выпущенных банкнот), что привело к следующему изменению в его структуре баланса:

БАЛАНСА БАНКА 1 АКТИВ ПАССИВ в части ВБ ЗОЛОТО РЕЗЕРВ 10% 10 000 БАНКНОТЫ 1 000 000 ТЕЛО КРЕДИТА 90 000 ПРОЦЕНТ (20%) 18 000 ИТОГО 118 000 ИТОГО 1 000 000 - После того как группа компаний 1, рассчиталась с группой компаний 2, которая в свою очередь оплатили услуги компаний 3, и т.д. по схеме общая совокупность сэкономленного золота которая снова передается в банк составила 53 136 грамма, под которые банк снова выпускает банкноты и его баланс меняется следующим образом:

БАЛАНСА БАНКА 2 АКТИВ ПАССИВ в части ВБ ЗОЛОТО РЕЗЕРВ 10% 10 000 БАНКНОТЫ 1 000 000 ТЕЛО КРЕДИТА 90 000 ПРОЦЕНТ (20%) 18 000 НОВОЕ ЗОЛОТО 53 136 БАНКНОТЫ НОВЫЕ 531 360 ИТОГО 171 136 ИТОГО 1 531 360 - После этой операции, банк вынужден зарезервировать еще 10% от вновь полученного золота для обеспечения своих банкнот, то есть 5 134 грамма, оставшуюся часть он снова может выдать в кредит, по той же схеме. И так далее. Остановим наши расчеты на третей итерации. Баланс банка в конечном итоге будет выглядеть так:

БАЛАНСА БАНКА 3 АКТИВ ПАССИВ в части ВБ ЗОЛОТО РЕЗЕРВ 10% 18 451 БАНКНОТЫ 1 845 075 ТЕЛО КРЕДИТА 166 057 ПРОЦЕНТ (20%) 33 211 НОВОЕ ЗОЛОТО 0 ИТОГО 217 719 ИТОГО 1 845 075

Что примечательно в данной конструкции? Количество физического золота в системе не изменилось. То есть его до сих пор всего 100 кг. Однако, общих активов банка отраженного в золоте без процентов уже 185 кг, а с учетом процентов 218 кг. При этом обеспеченность банкнот по балансу банка без учета возможных процентов составляет все те же 10 банкнот за 1 грамм золота, а с учетом процентов вообще снижается до 8 за 1 грамм золота. Но реально золото не стало больше, оно просто учтено уже три раза и реальная обеспеченность банкнот с первоначальных 10 повысилось до 18 за 1 грамм (1 845 075/100 000=18). При этом если начнется банковская паника, то банкноты в лучшем случае можно будет обменять на золото только исходя из 100 к 1 (1 845 075/18 451=100), так как именно такой резерв держит банк. Таким образом, не вложив не одного грамма собственного золото можно было бы получить прибыль в размере 33 кг.

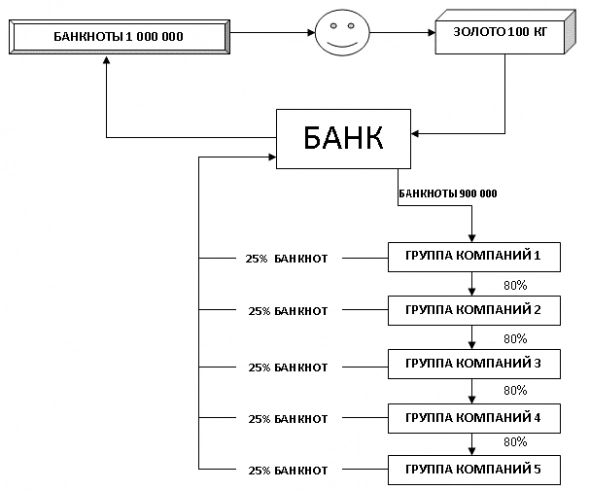

Теперь перейдем к обсуждению схемы 2.

Вначале мы говорили о том, что банк пользуется доверием. И это он может обратить в свою пользу с большой выгодой. При кредитовании компаний, он не выдает золото, а полностью хранит у себя. При этом демонстрируя свои запасы заемщикам, он апеллирует к тому, что в случае необходимости любой может предъявить свои банкноты к погашению в данном банке, получив свою часть золота. Умалчивает он при этом о том, что одновременно будут предъявлены все банкноты к погашению из практики 10% резервирования.

- Поэтому банка выпускает в обращение сразу еще 9 000 000 банкнот, которые выдает в кредит. Для заемщиков банкноты идут как 10 за 1 грамма, так как они доверяют банку, в то время как баланс банка выглядет так:

БАЛАНСА БАНКА 1 АКТИВ ПАССИВ в части ВБ ЗОЛОТО РЕЗЕРВ 10% 100 000 БАНКНОТЫ 1 000 000 ТЕЛО КРЕДИТА ВЫДАНО БАНКНОТАМИ 900 000 ДОП ВЫПУСК БАНКНОТ 9 000 000 ПРОЦЕНТ (20%) 180 000 ИТОГО 1 180 000 ИТОГО 10 000 000 Даже после этой итерации его потенциальная прибыль уже выражается в 180 кг золота.

- Если же компании, которые резервируют свою прибыль в его банкнотах не предъявляют их к погашению, то банк получив их в качестве вложений, может повторно запустить их в оборот не увеличивая при этом эмиссию:

БАЛАНСА БАНКА 2 АКТИВ ПАССИВ в части ВБ ЗОЛОТО РЕЗЕРВ 10% 100 000 БАНКНОТЫ 10 000 000 ТЕЛО КРЕДИТА ВЫДАНО БАНКНОТАМИ 900 000 ПРОЦЕНТ (20%) 180 000 ПРИХОД БАНКНОТ В ВИДЕ ВЛОЖЕНИЙ 531 360 ОБЯЗАТЕЛЬСТВО ПО ПОЛУЧЕННЫМ БАНКНОТАМ 531 360 ИТОГО 1 817 632 ИТОГО 10 531 360 И все полученные свои банкноты он снова выдает в кредит на тех же условиях:

БАЛАНСА БАНКА 3 АКТИВ ПАССИВ в части ВБ ЗОЛОТО РЕЗЕРВ 10% 100 000 БАНКНОТЫ 10 000 000 ТЕЛО КРЕДИТА ВЫДАНО БАНКНОТАМИ 1 431 360 ПРОЦЕНТ (20%) 286 272 ПРИХОД БАНКНОТ В ВИДЕ ВЛОЖЕНИЙ 0 ОБЯЗАТЕЛЬСТВО ПО ПОЛУЧЕННЫМ БАНКНОТАМ 531 360 ИТОГО 1 817 632 ИТОГО 10 531 360

Остановимся на данной итерации и рассмотрим те же показатели что и в первой схеме. Активы банка в пересчете на золото без процентов составляют 1 531 кг, а с процентами 1 817 кг. Учитывая, обязательства в размере 531 360 своих же банкнот и общей эмиссии в 10 000 000 банкнот обеспеченность последних без процентов дает 7 к 1, а с учетом процентов 6 банкнот за 1 грамм. То есть даже лучше чем в самом начале. Однако, если провести эти расчеты к физическому золоту то реальная обеспеченность банкнот с учетом пассива банка составляет 105 банкнот за 1 грамм. При этом потенциальная прибыль банка уже составляет 286 кг золота.

Конечно, это очень упрощенная система, но она дает представление о том, как выгодна в целом эмиссионная деятельность. Особенно во втором случае. С доходность по эмиссии не могут сравниться ни наркотики, ни оружие. И даже если мы учтем в нашей модели различные ограничения, которые действуют сегодня и приняты в рамках международных конвенций, это все равно будет оставаться самой доходной операцией в мире. Сегодня эта функция целиком принадлежит центральным банкам странам.

Бачеров Алексей

29 октября 2012

Татьяна Шокало

Эксперт по предмету «Деньги»

Задать вопрос автору статьи

Определение 1

Деньги – это средство оплаты любых товаров и услуг, а также средство измерения и сохранения стоимости.

Сущность и функции современных денег

Функционирование экономики во многом базируется на использовании такого инструмента, как деньги.

Определение 2

Деньги представляют собой всеобщий эквивалент, который является мерой стоимости любой продукции (товаров, работ, услуг) и может быть непосредственно обменен на них.

Денежной оценке могут быть подвергнуты практически любые объекты, явления, процессы и т.д. Поэтому посредством денег разнородные товары могут стать легко сопоставимыми при обмене, который опосредуется деньгами. Кстати, почти абсолютная способность денег быть обменёнными на какой-нибудь продукт выражается высокой ликвидностью, которая, впрочем, может временно снижаться (во время экономических кризисов и инфляции). Поэтому из-за высокой ликвидности в качестве денег может использоваться не каждый объект, а тот, который наиболее удобен для обмена.

Сущность денег проявляется через те функции, которые возложены на них и реализуются ими. Сейчас основными функциями современных денег считаются:

- функция меры стоимости – посредством денег разнородным товарам присваиваются цены, на основе которых они могут приравниваться и обмениваться;

- функция средства обращения – в обращении товаров деньги выполняют роль посредника, т.е. легко и быстро обменивают один товар на другой;

- функция средства платежа – деньги используются при регистрации обязательств (долгов) и их исполнении (погашении);

- функция средства накопления – деньги, которые временно не участвуют в обороте, переносят свою покупательную способность в будущее;

- функция мировых денег – выполнение деньгами всех своих функций при обслуживании международных экономических отношений.

Несмотря на то, что деньги позволяют определить и соизмерить стоимости различных товаров, сейчас в их качестве используют такие объекты, которые не имеют самостоятельной стоимости и являются эквивалентом лишь номинально.

«Современные деньги: сущность, формы, эволюция» 👇

Формы современных денег

Замечание 1

Исторически выделяют четыре основные формы денег – товарные, обеспеченные, фиатные и кредитные.

Товарные деньги, которые также называются настоящими, натуральными, вещественными, действительными, представлены товарами, обладающими самостоятельной стоимостью и полезностью. Т.е. их можно использовать не только как деньги, но и по своему прямому назначению. Товарные деньги в наибольшей степени были распространены на начальных этапах развития товарного обращения. Тогда в этой роли чаще всего выступали скот, зерно, меха, жемчужины, а также различные металлы – платина, золото, серебро, бронза, медь.

Обеспеченные деньги (или представительские, разменные) представляют собой знаки или сертификаты, которые по предъявлению могут быть свободно обменены на фиксированное количество определённого товара или товарных денег, т.е. эта форма денег исполняет роль представителей товарных денег. Одними из первых примеров обеспеченных денег были глиняные фигурки овец и коз в Древнем Шумере, которые могли быть обменены по предъявлению на живых овец и коз.

Фиатные деньги имеют самостоятельную стоимость, несоизмеримую с номиналом, или не имеют ее вообще. Однако государственные органы разрешили использовать их на территории страны как законное платежное средство. На данный момент основной формой фиатных денег являются банкноты и банковские деньги (расчеты без использования наличных денег). Поэтому фиатные деньги также называются бумажными, символическими, ненастоящими, необеспеченными.

Кредитные деньги представляют собой специальным образом оформленный долг, т.е. права требования в будущем в отношении граждан или организаций, оформленные, как правило, в виде ценной бумаги. Эти бумаги можно использовать для покупки товаров (услуг) или оплаты собственных долгов, хотя они несут в себе риск неисполнения требования.

Эволюция современных денег

Прежде чем появились деньги, в экономике использовались такие инструменты, как бартер (прямой обмен товаров), дарение, учет и погашение долгов. Вместе с увеличением количества торговых операций их участники стали искать те вещи, посредством которых можно было бы удобно и быстро обменять один товар на другой.

Практика показала, что лучше всего в качестве товарных денег использовать крупный рогатый скот, меха и шкуры животных. Они и стали первой, наиболее распространённой формой денег. Также в этой роли использовали такие товары, как одежда, вино, рабы, зерно, раковины, масло и т.д.

Постепенно роль денег перешла от товаров к металлам (этот период приходится на первое – начало второго тысячелетия н.э.). Сперва товарное обращение обеспечивали металлические предметы (прежде всего, наконечники стрел и копий, гвозди, утварь), затем стали использовать слитки разной формы (в первую очередь, монеты). Основными металлами, которые выполняли функцию денег, были медь, бронза, железо, серебро (золото в качестве денег использовали редко).

В XVII-XVIII начался массовый выпуск бумажных денег – банкнот, чеков. Они получили большое распространение благодаря их удобству и дешевизне производства. Долгое время обращение бумажных денег обеспечивалось драгоценными металлами (золотом, серебром), хранящимся в банках, однако в середине ХХ века было решено отказаться от этого обеспечения. Сейчас банкноты и монеты используются как деньги на основании соответствующего признания государственных органов.

В настоящее время все большее распространение получают электронные деньги и безналичная форма расчетов, когда денежные обязательства исполняются в результате передачи специальных электронных файлов по компьютерным сетям.

Находи статьи и создавай свой список литературы по ГОСТу

Поиск по теме

В этой статье разберем что такое деньги простыми словами, кто их придумал и проследим историю возникновения денег, выясним какие виды денег существуют в наше время, какие основные функции выполняют деньги, какими свойствами обладают, узнаем роль денег в экономике. Также рассмотрим что такое денежная система, кто печатает и контролирует деньги в России, ну и в конце вас ждет информация о том, где взять деньги и как привлечь их в свою жизнь.

Деньги – это универсальное средство обмена различных товаров и услуг между собой, а также мера измерения. Так же как в килограммах измеряют вес, в литрах жидкости, количеством денег измеряют ценность того или иного товара и услуги, а также в деньгах измеряется заработная плата, или по-другому ценность различных специалистов. Деньги могут быть бумажными, металлическими, виртуальными.

Содержание

- 1 Функции денег и их роль в обществе

- 2 История возникновения денег

- 3 Виды денег

- 3.1 Товарные деньги

- 3.2 Полноценные деньги

- 3.3 Неполноценные деньги

- 3.4 Фиатные деньги

- 3.5 Электронные деньги

- 3.6 Цифровые деньги, или криптовалюта

- 3.7 Кредитные деньги

- 3.8 Внешние и внутренние деньги

- 4 Денежная система: что это и какие виды бывают

- 5 Деньги в России: кто их печатает и контролирует

- 6 Банкноты и монеты Банка России

- 7 Где взять деньги, как привлечь их в свою жизнь

- 8 Ответы на часто задаваемые вопросы

- 9 Заключение

А еще деньги вполне можно считать товаром, возникшим в процессе обмена, причем с удивительными свойствами: низкой себестоимостью и высокой ликвидностью. Их можно обменять на путешествия, драгоценности, еду и разные вещи. Хотя сами по себе они мало чего стоят, и могут в одночасье превратиться в ничтожные бумажки и никчемные металлические кругляки, попав под реформу. Ценность им придают обязательства государства. Если государство не сможет выполнить свои обязательства, например, вернуть долг другому государству, выплатить зарплату бюджетным сотрудникам и т.д., как ценность денег неминуемо падает.

С точки зрения древних мудрецов, представителей фен-шуй (науки об энергиях) деньги – это энергия колоссальной силы. Ее можно притягивать и отталкивать. Соответственно – богатеть или беднеть. Чаще это происходит неосознанно. Действительно, кто бы хотел добровольно стать беднее? Как притянуть энергию денег, расскажем позже.

Еще есть такое определение денег, как зло или грязь. «Деньги – зло», «Не в деньгах счастье» — такие известные поговорки убеждают людей опасаться богатства. В этом есть определенный смысл. Деньги вполне могут оказаться злом. Но не сами по себе. Злыми и грязными могут быть намерения, как этими деньгами распорядиться или как деньги получить, например украсть. Счастье деньги не приносят, но они делают жизнь качественнее. Когда у тебя много денег, ты можешь позволить себе более качественное лечение, отдых, одежду, автомобили и т.д.

Функции денег и их роль в обществе

С развитием общества усложнялась и роль денег в нем. В современном мире это часть экономических отношений, без которой мы не сможем существовать в привычном нам виде. Если изъять деньги из нашей жизни, то человечество вернется в своем развитии на несколько веков назад. Без денег исчезнут многие профессии, так как люди будут вынуждены заниматься только той деятельностью, которая поможет им прокормиться и не погибнуть с голоду.

Сейчас деньги выполняют много функций:

1Средство платежей. С помощью денег можно оплатить товар как сиюминутно, так и позже, взяв его в долг. Сумма долга выражается в денежных единицах.

2Оценка труда людей. Выше всего ценятся редкие специалисты. Работу, которую могут выполнить многие, оценивают ниже.

3Эквивалент стоимости товаров и услуг. Товары имеют разный габарит, вес, объем, фактуру. А деньги – универсальная мера стоимости, которая позволяет справедливо обменять один товар на другой.

4Средство создания накоплений. Денежные знаки можно сохранить на счете в банке, превратить в золото и серебро. Такой запас может храниться долгое время, он не испортится, не будет “съеден” инфляцией, и может даже принести прибыль, если вложить средства с умом.

5Посредник в обращении товаров. С появлением денег все стало проще, быстрее, потому что деньги — универсальный товар, который можно обменять на все, что угодно. В эпоху натурального обмена надо было искать подходящий товар на рынках, даже, совершить двойную-тройную сделку, чтобы выменять один товар на другой. Сейчас можно продать, к примеру, зерно даже в другую страну, получив деньги в тот же день, а то и предоплатой — через банк на счет организации. И тут же этими деньгами расплатиться за покупку комбайнеров в другом городе, перечислив средства на счет завода-производителя.

6Межгосударственное средство расчетов. Деньги позволяют вести торговлю между странами. К примеру, Россия продает уголь, газ и нефть в страны Европы, а покупает на вырученные доллары машины и оборудование.

7Деньги связывают товаропроизводителей между собой и активно участвуют в экономических отношениях. Например, завод для производства мясных и колбасных изделий покупает сырье, упаковочный материал у других товаропроизводителей. Готовый продукт идет к потребителям. Товар превращается в деньги. Сам товар выходит из обращения, ту же колбасу съедают, а деньги остаются, совершая все новый кругооборот — “деньги-товар-деньги”. Деньги позволяют товаропроизводителям работать дальше и развиваться, обеспечивать своих сотрудников работой и, соответственно, оплатой труда.

А еще деньги наделяют человека определенным социальным статусом. Статус — это в упрощенном понятии состояние человека, его положение в обществе. Чем больше у человека денег, тем более комфортную жизнь он может себе позволить. Он покупает качественные вещи и услуги. Ему рады всюду, где он готов потратить деньги. Причем не только на себя. Он может поделиться своим богатством, как, например, бывший теперь уже владелец сети “Магнит” Сергей Галицкий, житель Краснодара.

На заработанные деньги он основал футбольный клуб “Краснодар”, построил один из лучших стадионов в стране, а также помогает финансово детско-юношескому футболу в регионе. Это лишь малая часть того, что Галицкий сделал для города и Краснодарского края в целом, за что его ценят и уважают, как представители власти, так и обычные горожане.

История возникновения денег

Никто доподлинно не знает, когда образовались деньги. Но считается, что примерно за 2-3 тыс. лет до н.э. появилось подобие общепризнанного эквивалента при обмене товаров. Вначале был просто натуральный обмен: козу — на корову, орудие труда — на мясо и шкуры. Но очень скоро эта схема перестала казаться взаимовыгодной и справедливой. Необходимо было придумать универсальный товар-посредник при обмене, который легко было бы обменять на другие товары из-за высокого спроса на него.

И появились «деньги». У разных народов они были свои. В Германии, к примеру, в качестве денег использовали скот, в Монголии – чай, в Перу и Боливии – перец, В Древней Руси – шкурки белок и куниц, В Мексике – сахар и бобы. На некоторых островах Тихого океана — камни.

Ракушки Каури, использовались в качестве товарных денег в Индие, Китае, Африке. Первые упоминания приходятся на середину II тысячелетия до н.э.

На смену этим не очень удобным посредникам в товарообмене, пришел металл. Сначала железо, потом медь и бронза, олово и свинец. А далее люди нашли универсальные металлы для осуществления товарообмена – золото и серебро.

Драгоценные металлы обладают всеми необходимыми свойствами:

- редкостью, поскольку найти их не так просто, как железо или камни;

- экономической делимостью, в отличие от шкурок, которые на две части разрезать, все равно, что выбросить;

- сохранностью, они не портятся со временем, как, например, рыба, даже если ее высушить;

- сравнительно небольшими размерами, то есть портативностью, в отличие от камней, которые перетаскивать сложно;

- однородностью, то есть все кусочки можно сделать одинаковыми, в отличие от овец, одна из которых может быть упитаннее другой;

- стабильностью, то есть неизменной стоимостью в отличие, например, от скота, ценность которого может упасть из-за болезни животных.

Вначале люди просто взвешивали золото при обмене его на товар. Потом упростили задачу, проставляя клеймо на металл, подтверждающее определенный вес. Наконец, слиткам стали придавать определенную форму – форму монет. А суммой выступала цифра, обозначенная на монете. В дальнейшем государства стали брать на себя функцию удостоверять вес и достоверность металла, подтверждая определенным штемпелем.

Кто первым стал делать монеты из металла, так и останется загадкой. Некоторые источники утверждают, что первыми деньгами были монеты из меди в 18 в до н.э. в Китае. Другие утверждают, что родоначальником монет, причем из золота, стал персидский царь Дарий. Археологи нашли и более древние монеты могущественного царства Лидия из Малой Азии. Они были изготовлены из сплава золота и серебра. Ну, а наиболее авторитетным в деле выпуска денег (драхмы и тетрадрахмы) и их дизайна считают Александра Македонского.

Монеты Лидийского царства, простиравшегося на западной территории современной Турции.

Из истории

Великий полководец и завоеватель Александр Македонский прославился не только военными победами, но и как законодатель моды на дизайн монет. До прихода к власти Александра Македонского каждый греческий город чеканил свои деньги. Александр ввел единую монету в стране. Выпускаемые деньги из золота и серебра, имели единый вес и дизайн. На золотых монетах изображалась богиня Афина. А на серебряных – Геракл в львиной шкуре. Позже его заменил сам Македонский в львиной шкуре. Его обожествляли еще при жизни. Некоторые монеты были посвящены особым победам великого полководца. Например, во время битвы с индийским царем пал любимый конь полководца Буцефал. Но была одержана победа. Так появилась редкая монета декадрахма. На одной стороне изображен поверженный царь Индии на слоне, а на другой – Александр на своем боевом коне.

Металлические деньги, хоть и не камни, весили много, в использовании неудобны. После изобретения бумаги китайцы решили делать из нее и деньги. А в Европе первые бумажные деньги сделали в Нидерландах во время англо-испанской войны. Они были изготовлены из прессованной бумаги, на которой печатали Библию. После окончания войны деньги изъяли из оборота.

А всерьез и надолго бумажные деньги пришли в Швейцарию в 1661 году. Инициатором их выпуска стал первый швейцарский банк Юхан Пальмструк. Все однако закончилось скандалом, потому что денег было выпущено так много, что поменять их на золото и серебро стало сложно, они обесценились. Пришлось изымать часть из оборота.

Обесценились бумажные деньги и в России, выпущенные впервые при Екатерине Второй, во время русско-турецкой войны. “Съела” их инфляция. А что такое инфляция? Это когда государство, не считаясь с существующим товарооборотом, выпускает денег больше, чтобы покрыть свои государственные расходы. В итоге денег много, а товара мало, цены растут вместе со спросом на товар. И получается, что на прежнюю сумму денег купить прежнее количество продуктов и вещей невозможно. Попытка введения бумажных купюр была и в Англии во время наполеоновских войн, и в США во время войны с Канадой.

Десять рублей времен Екатерины Второй

Чтобы деньги из бумаги не теряли своей покупательской способности Великобритания ввела “золотой стандарт” в 19 веке. То есть каждая купюра имела золотое обеспечение. Все страны стремительно стали переходить на этот стандарт, национальные валюты стали крепкими и надежными, им люди доверяли. То есть, к примеру, 20 долларов можно было обменять на одну унцию (31,1 грамм) золота.

Сама же Англия и отказалась от золотого стандарта в 30 годах. Стало не выгодно. Во время Первой мировой войны, во время финансовых кризисов в странах, экономика многих держав пошатнулась, спрос на золото вырос, а национальная валюта обесценилась. Зато Англия оставалась все еще крепкой, как и ее фунты стерлингов. Их и стали скупать другие страны, как валюту с гарантией. Англия стала терять собственный золотой запас. Окончательный отказ от золотого стандарта произошел в 1944 году. Из-за военной разрухи деньги во многих странах обесценились. Только США могли предложить доллар, как мировую валюту. Он был надежно обеспечен золотом в пропорции 35 долларов за унцию. Такой курс продержался до 1971 года.

Видео: Галилео. История изобретений. Деньги

Виды денег

Деньги прошли большой эволюционный путь: от крупного рогатого скота до виртуальных аналогов, которые даже пощупать невозможно, например, электронные деньги, криптовалюта и т.п. Суть денег, их функции, вид — изменялись с развитием товарных отношений в обществе. Вначале своего эволюционного пути, безусловно, это были товарные деньги.

Товарные деньги

Товарные деньги – это реальный товар-эквивалент, покупательская способность которого полностью равняется стоимости, присущей данному товару. Это такой вид денег, который эволюционировал от предметов первой необходимости до предметов роскоши, а потом – до золотых и серебряных слитков.

Вначале товарными деньгами были соль, шкуры, орудия труда, скот и т.п. Кстати, само слово «товар» происходит от тюркского слова «скот». Гомер оценивал стоимость оружия в быках, а в Древней Руси сборщика податей называли «скотник».

Затем товарными деньгами стали металлические деньги. Их номинальная стоимость полностью соответствовала стоимости металла, из которого их отчеканили – золото, серебро, медь или бронза.

В современном мире товарными деньгами можно назвать любые товары, которые обменивают в процессе бартера. Бартер – это вид обмена, при котором деньги не используются, а стоимость товаров самостоятельно оценивают участники сделки.

Из истории